Qual è la teoria della preferenza di liquidità?

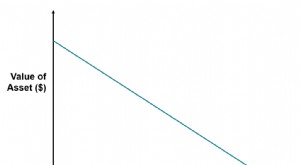

La teoria della preferenza di liquidità afferma che gli agenti nei mercati finanziari dimostrano una preferenza per la liquidità. formalmente, se U(Asset A)> U(Asset B) e r UN =r B , quindi L(Risorsa A)> L(Risorsa B), dove:

- U (Risorsa A) è l'utilità di un investitore nel detenere l'attività A

- U (risorsa B) è l'utilità di un investitore nel detenere l'attività B

- R UN è il rendimento generato dall'attività A

- R B è il rendimento generato dall'attività B

- L(Attività A) è la liquidità dell'Attività A

- L(Attività B) è la liquidità dell'Attività B

Sotto la teoria della preferenza di liquidità, un investitore di fronte a due asset che offrono lo stesso tasso di rendimento Tasso di rendimento Il tasso di rendimento (ROR) è il guadagno o la perdita di un investimento in un periodo di tempo paragonabile al costo iniziale dell'investimento espresso in percentuale. Questa guida insegna che le formule più comuni sceglieranno sempre l'attività più liquida. Il termine preferenza di liquidità è stato introdotto dall'economista inglese John Maynard Keynes nel suo libro del 1936, “La teoria generale dell'occupazione, Interesse, e denaro". Keynes chiamò la domanda aggregata di moneta nell'economia preferenza di liquidità.

La teoria monetaria keynesiana e la curva LM

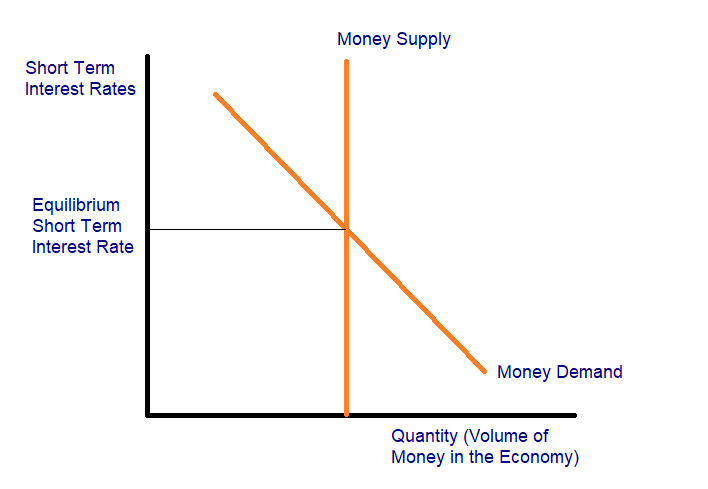

Secondo la teoria generale di Keynes, il tasso di interesse a breve termine è determinato dall'offerta e dalla domanda di moneta. Detenere denaro è il costo opportunità Costo opportunità Il costo opportunità è uno dei concetti chiave nello studio dell'economia ed è prevalente in vari processi decisionali. Il di non investire quei soldi in obbligazioni a breve termine. La domanda di moneta è una funzione del tasso di interesse a breve termine ed è nota come funzione di preferenza per la liquidità.

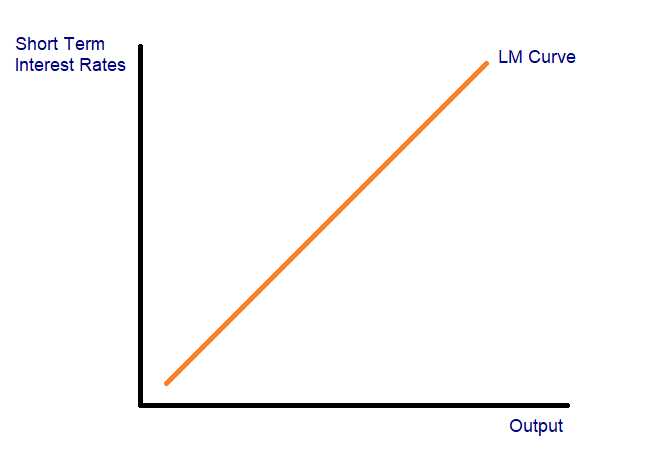

L'offerta di moneta è solitamente una quantità fissa fissata da un'autorità bancaria centrale Federal Reserve (Fed) La Federal Reserve è la banca centrale degli Stati Uniti ed è l'autorità finanziaria dietro la più grande economia di libero mercato del mondo. L(r, Y) è una funzione di preferenza di liquidità se e se , dove r è il tasso di interesse a breve termine e Y è il livello di produzione nell'economia.

formalmente, la curva del denaro liquido (LM) è il luogo dei punti in Output – Tasso di interesse spazio tale che il mercato monetario sia in equilibrio. In alternativa, possiamo dire che la curva LM associa le variazioni della domanda o dell'offerta di moneta alle variazioni del tasso di interesse a breve termineTasso di interesseUn tasso di interesse si riferisce all'importo addebitato da un prestatore a un debitore per qualsiasi forma di debito dato generalmente espresso in percentuale del capitale..

La teoria della preferenza di liquidità e una curva dei rendimenti inclinata verso l'alto

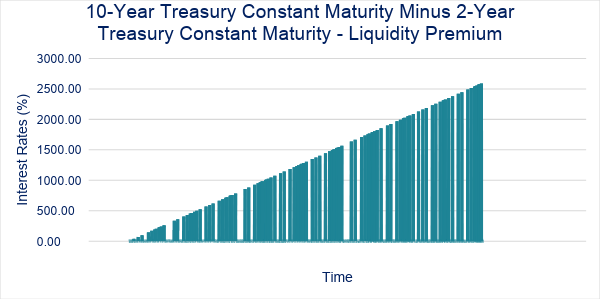

Secondo la teoria della preferenza di liquidità, il tasso di interesse a breve termine in un'economia è determinato dall'offerta e dalla domanda Domanda e offerta Le leggi della domanda e dell'offerta sono concetti microeconomici che affermano che in mercati efficienti, la quantità offerta di un bene e la quantità per l'attività più liquida nell'economia:il denaro. Il concetto, quando esteso al mercato obbligazionario, fornisce una chiara spiegazione per la curva dei rendimenti inclinata verso l'alto. Poiché gli investitori preferiscono rigorosamente la liquidità, al fine di persuadere gli investitori ad acquistare obbligazioni a lungo termine rispetto a obbligazioni a breve termine, il rendimento offerto dalle obbligazioni a lungo termine deve essere maggiore del rendimento offerto dalle obbligazioni a breve termine.

formalmente, se U(Risorsa A)> U(Risorsa B), e L(Risorsa A)> L(Risorsa B), allora r UN > r B . La differenza nei tassi di interesse è nota come premio di liquidità o premio a termine. Una misura comunemente usata del premio a termine è lo spread 10-2.

La teoria dell'habitat preferito

La teoria della preferenza di liquidità è un caso speciale della teoria dell'habitat preferito in cui l'habitat preferito è l'estremità breve della struttura a termine. La teoria dell'habitat preferito afferma che il mercato delle obbligazioni è "segmentato" sulla base della struttura a termine delle obbligazioni, e questi mercati "segmentati" sono collegati sulla base delle preferenze degli investitori del mercato obbligazionario.

Secondo la teoria dell'habitat preferito, gli investitori del mercato obbligazionario preferiscono investire in una parte specifica o "habitat" della struttura a termine. La teoria è stata introdotta dall'economista italo-americano Franco Modigliani e dallo storico economico americano Richard Sutch nel loro articolo del 1966 intitolato "Innovazioni nella politica dei tassi di interesse".

Altre risorse

CFI è il fornitore ufficiale del Financial Modeling and Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione di Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nella tua finanza carriera. Iscriviti oggi! programma di certificazione, progettato per trasformare chiunque in un analista finanziario di livello mondiale.

Per continuare ad apprendere e sviluppare la tua conoscenza dell'analisi finanziaria, consigliamo vivamente le risorse aggiuntive di seguito:

- Curva dei rendimenti invertitaCurva dei rendimenti invertitaUna curva dei rendimenti invertita indica spesso l'inizio di una recessione o di un rallentamento economico. La curva dei rendimenti è una rappresentazione grafica del rapporto tra il tasso di interesse pagato da un'attività (solitamente titoli di stato) e il tempo alla scadenza.

- Investimenti:una guida per principiantiInvestimenti:una guida per principianti La guida di CFI agli investimenti per principianti ti insegnerà le basi dell'investimento e come iniziare. Scopri le diverse strategie e tecniche di trading

- Attori chiave nei mercati dei capitali Attori chiave nei mercati dei capitaliIn questo articolo, forniamo una panoramica generale dei principali attori e dei loro rispettivi ruoli nei mercati dei capitali. I mercati dei capitali sono costituiti da due tipi di mercati:primario e secondario. Questa guida fornirà una panoramica di tutte le principali aziende e carriere nei mercati dei capitali.

- Teoria Economica Keynesiana Teoria Economica Keynesiana La Teoria Economica Keynesiana è una scuola di pensiero economica che afferma ampiamente che l'intervento del governo è necessario per aiutare le economie ad emergere

investire

- Che cos'è la teoria del prezzo dell'arbitraggio?

- Qual è l'indice di rotazione delle attività?

- Qual è il rapporto debito/patrimonio?

- Cos'è la teoria dell'irrilevanza dei dividendi?

- Qual è il rapporto sul fatturato delle attività operative?

- Cos'è la teoria dell'ordine di beccata?

- Cos'è la fase di accumulo?

- Che cos'è uno scambio di asset?

- Cos'è la teoria della scatola di Darvas?

- Cos'è il Dow 30?

-

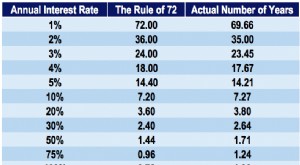

Qual è la regola del 72?

Qual è la regola del 72? In finanza, la Regola del 72 è una formula che stima il tempo necessario affinché un investimento raddoppi di valore, guadagnare un tasso di rendimento annuo fisso Tasso di rendimento Il tasso di rend...

-

Che cos'è la teoria dei mercati segmentati?

Che cos'è la teoria dei mercati segmentati? La teoria dei mercati segmentati afferma che il mercato delle obbligazioni Le obbligazioni sono titoli a reddito fisso emessi da società e governi per raccogliere capitali. Lemittente dellobbligazione...