La strategia di spendere in sicurezza nella pensione

Lo scorso mese, la Society of Actuaries (un gruppo a cui sono nato per appartenere!) ha pubblicato un gigantesco rapporto (84 pagine) intitolato "Viability of the Spend Safely in Retirement Strategy". Nonostante il titolo opaco, questo rapporto (scritto da Steve Vernon, Joe Tomlinson, e lo stimato Wade Pfau) contiene alcune informazioni interessanti sulla pianificazione del reddito da pensione.

Lo scorso mese, la Society of Actuaries (un gruppo a cui sono nato per appartenere!) ha pubblicato un gigantesco rapporto (84 pagine) intitolato "Viability of the Spend Safely in Retirement Strategy". Nonostante il titolo opaco, questo rapporto (scritto da Steve Vernon, Joe Tomlinson, e lo stimato Wade Pfau) contiene alcune informazioni interessanti sulla pianificazione del reddito da pensione.

Sulla superficie, il consiglio di questo rapporto sembra stupido semplice: Per ottimizzare il reddito da pensione, ritardare la sicurezza sociale e sfruttare al massimo le distribuzioni minime richieste dai conti agevolati. Non è questo più o meno ciò che la maggior parte di noi ha intenzione di fare? Può darsi, ma dubito che qualcun altro abbia calcolato i numeri in questo modo.

Più, questa strategia fornisce un piano specifico per le persone che non hanno considerato come affrontare il reddito da pensione. Come notano gli autori, la maggior parte dei pensionati rientra in due campi.

- Ci sono persone che hanno paura di spendere i propri risparmi, quindi sacrificano lo stile di vita attuale.

- C'è chi lo "vola", spendere senza un piano.

La strategia Spendere in sicurezza in pensione è utile per entrambi i gruppi. Mostra i passaggi specifici necessari per massimizzare il reddito da pensione. Questi passaggi potrebbero sembrare ovvi a quelli di noi che leggono e scrivono di finanza personale ogni giorno, ma loro sono non ovvio per la nostra famiglia e i nostri amici.

Ecco una rapida panoramica della strategia Spendere in sicurezza nella pensione (o SSiRS).

La strategia di spesa sicura nella pensione

Vernon, Tomlinson, e Pfau hanno introdotto il concetto di SSiRS nel loro rapporto del 2017 attraverso lo Stanford Center on Longevity:"Ottimizzare il reddito di pensione integrando i piani di pensionamento, IRA, e Home Equity”. (Puoi scaricare un PDF del documento da Stanford.)

“Questa strategia ha un vantaggio significativo, " scrissero. "Può essere facilmente implementato praticamente da qualsiasi piano IRA o 401 (k) senza acquistare una rendita".

Quella pubblicazione del 2017 era per lo più teorica. Non c'erano molte informazioni su come affrontare la loro strategia da una prospettiva pratica. Questo nuovo progetto riguarda più l'attuazione effettiva.

Loro scrivono:

Il SSiRS comprende due passaggi chiave:

1. Ottimizza i benefici previsti dalla sicurezza sociale attraverso un'attenta strategia di ritardo; in questo caso, molti pensionati a reddito medio possono avere tutto il reddito garantito a vita di cui hanno bisogno.

2. Generare un reddito di pensione dai risparmi utilizzando le regole di distribuzione minima richiesta (RMD) dell'IRS, abbinato a un fondo indicizzato a basso costo, fondo di data obiettivo, o fondo bilanciato.

Gli autori sottolineano che SSiRS è pensato per essere un strategia di base , un punto di partenza da cui i pensionati (e/oi loro consulenti finanziari) possono costruire un piano più personalizzato. È come una ricetta base del pane che dà sempre buoni risultati. Se vuoi fare un pane più elaborato, sei libero di farlo. Ma non devi.

Diamo un'occhiata a questi due passaggi chiave in modo più dettagliato.

Ottimizzazione dei vantaggi della sicurezza sociale

Nello studio di novembre 2017 in cui hanno introdotto l'SSiRS, gli autori hanno discusso il potere dei pagamenti di sicurezza sociale. Suggeriscono che la previdenza sociale possa fungere da sostituto della rendita. (Con una rendita, paghi a una compagnia di assicurazioni una somma forfettaria. Si girano e ti emettono pagamenti regolari. non ne so molto di loro, Onestamente.)

Ma molti nuovi pensionati non capiscono il potere della pazienza. Sono desiderosi di accedere ai vantaggi Ora , quindi attingono alla sicurezza sociale non appena possono. Di conseguenza, ricevono molto meno di quanto potrebbero.

Gli autori sostengono che:

- Il modo ottimale per aumentare il reddito da pensione è ritardare l'accesso alla previdenza sociale e risparmi personali fino all'età di 70 anni. Avere una fonte di reddito fino ad allora. (Questo rafforza semplicemente la ricerca sul potere di lavorare più a lungo.)

- L'opzione migliore è utilizzare una parte dei tuoi risparmi per le spese di soggiorno, ma ancora ritardare le prestazioni di sicurezza sociale il più a lungo possibile. L'ovvio svantaggio di questo approccio è che esaurisce il tuo capitale.

Gli autori hanno anche esaminato l'utilizzo di mutui inversi per regolare il reddito mensile in pensione. Sebbene non sia appropriato per tutte le circostanze, un mutuo inverso Potere essere uno strumento utile per alcuni pensionati.

In definitiva, non c'è una soluzione giusta. La situazione di ognuno è diversa. Ma comprendere gli strumenti disponibili e le soluzioni ottimali può aiutarti a capire la strategia di reddito da pensione che funziona meglio per tu . Nella maggior parte dei casi, però, vorrai rimandare il più a lungo possibile i benefici della Social Security.

Generazione di reddito da pensione dai risparmi

Il loro nuovo documento suggerisce diversi modi per generare reddito da pensione dai risparmi. Gli autori propongono un triplice approccio.

- Primo, istituire un fondo di emergenza. Se il tuo obiettivo è vivere in modo stabile, flusso prevedibile di reddito in pensione, allora le spese non pianificate sono il tuo nemico. Un fondo di emergenza ti impedisce di attingere al capitale che stai utilizzando per il tuo reddito regolare. Il tuo fondo di emergenza dovrebbe essere in qualcosa come un certificato di deposito o un conto di risparmio.

- Prossimo, istituire un “fondo di transizione pensionistico”. Questo fondo ha lo scopo di fornire un piccolo flusso di reddito prima di entrare in pensione completa, lo stato in cui non lavori più per soldi. La maggior parte delle persone gode di una fase di semi-pensionamento, durante i quali lavorano di meno e vivono di più. Soprattutto per i giovani pensionati, questo denaro non deve essere nel tuo conto pensione principale (anche se potrebbe esserlo). Deve solo essere deliberatamente differenziato il denaro che alla fine utilizzerai per il reddito pensionistico regolare.

- Infine, e soprattutto, prendi le distribuzioni minime richieste (RMD) dai tuoi conti pensionistici agevolati dalle tasse. Questo è un passaggio non facoltativo, ovviamente (quindi la parola “richiesto”), ma è importante pianificare. Comprendi come i tuoi RMD si inseriscono nel tuo flusso di reddito da pensione.

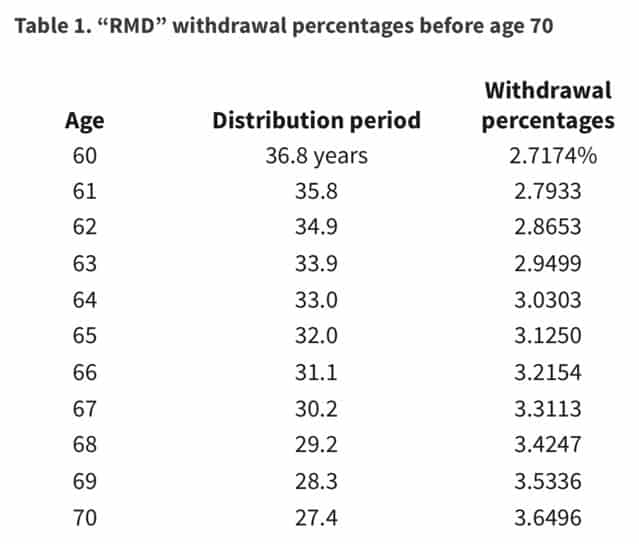

Poiché gli RMD non iniziano fino all'età di 70-1/2 anni, gli autori hanno calcolato falso RMD per i pensionati più giovani. Hanno lavorato a ritroso fino all'età di 60 anni. Se, come me, hai solo 50 anni e vuoi implementare il loro approccio, dovrai fare un po' di matematica per conto tuo. (Ma se hai 50 anni e sei in pensione, probabilmente hai il tempo e la motivazione per farlo da solo!)

Pensieri finali

L'articolo completo copre la strategia di spesa in pensione sicura in modo molto più dettagliato, ovviamente. Affronta anche argomenti come i flussi di spesa irregolari in pensione (noto anche come:la mia vita), flussi di reddito imprevisti, “scenari sanitari alternativi”, e considerazioni di investimento.

Nel mondo dell'indipendenza finanziaria e del prepensionamento, c'è un quantità di discussione sui tassi di prelievo sicuro. Quanto può una persona ragionevolmente aspettarsi di ricavare dai suoi investimenti ogni anno senza rischiare di rimanere senza soldi?

Questa è una domanda importante, e non c'è una risposta facile.

La maggior parte delle persone nella comunità di pensionamento anticipato pianifica il proprio futuro finanziario utilizzando la cosiddetta regola del quattro per cento (o qualche sua variazione). Questa linea guida della regola, presentata per la prima volta nel 1994 dal consulente finanziario William Bengen, Dillo, parlando in generale, è sicuro prelevare il 4% dal tuo portafoglio di investimenti ogni anno senza il rischio di rimanere senza soldi. C'è un quantità di dibattito sul fatto che il 4% sia il numero magico - o il 3,5% o il 4,5% o qualcos'altro - ma non c'è dibattito sul concetto generale.

Ma come funzionano concretamente i prelievi pensionistici? Come dovrebbero essere strutturati? Come si inserisce la Social Security in tutto questo? Si parla molto meno dell'attuazione pratica delle strategie di spesa per la pensione rispetto alla difesa della regola del quattro per cento.

Ecco perché mi piace vedere ricerche come questa. La strategia "Spendi in modo sicuro nella pensione" potrebbe sembrare semplicistica, ma se è un vero piano per la spesa per la pensione piuttosto che un modello astratto basato sui risultati del mercato passato. È uno strumento reale che è utile a tutti, entrambe le persone che perseguono la pensione tradizionale e coloro che vogliono andare in pensione prima.

risparmio

- Il patrimonio netto medio al momento della pensione

- Come andare in pensione anticipatamente:il pensionamento anticipato in cifre

- I cinque tipi di pensione

- L'evoluzione della pensione

- Nest egg:spenderlo o salvarlo?

- Pianificatore di pensionamento

- Il Piano di Risparmio Previdenziale Registrato (RRSP)

- L'importanza di investire per la pensione

- La strategia di sostituzione delle azioni

- La strategia di investimento ideale quando hai 50 anni (pianificazione della pensione)

-

Quanti soldi dovrebbero davvero spendere per l'anello di fidanzamento?

Quanti soldi dovrebbero davvero spendere per l'anello di fidanzamento? Il marketing può essere una cosa complicata. Prendi ad esempio, lanello di fidanzamento. La convinzione che un ragazzo debba spendere lequivalente di due o tre mesi di stipendio per un anello di diama...

-

La guida essenziale alla pensione

La guida essenziale alla pensione Non mancano i consigli per il risparmio previdenziale, ma trovi difficile trovare consigli pertinenti alla tua situazione quando ne hai bisogno? Se è così, questa guida dovrebbe aiutare. Ecco un pai...