5 fattori chiave per il pensionamento che il tuo piano finanziario potrebbe non affrontare

Se ami le foto di gatti, oggi è il tuo giorno fortunato. Perché sono tornato!

Come ricorderanno i lettori di lunga data, Ho contribuito a Get Rich Slowly dal 2009 al 2013. Ho scritto spesso di più "tecnici" (cioè, noiosi) argomenti, come tasse e IRA. Al fine di fornire una tregua dalla tecnicità, J.D. di tanto in tanto cosparso di foto di gatti. Ho cercato di non prenderla sul personale.

Foto:ZUMA Press

Ma per la cronaca, Penso che altre creature sarebbero state più appropriate. Come il pesce blob.

Per chi mi ricorda, è bello rivederti. Per coloro che non lo fanno, ecco il mio racconto del sacerdozio di Cliff's Notes, mangiare cibo pre-masticato, riproduzione, e perché so una cosa o poco sui soldi.

Ho appeso al chiodo i miei stivali da scrittura GRS l'anno scorso perché avevo sovraccaricato la mia vita di nuove imprese, che includeva una pianificazione finanziaria più effettiva per le persone. Ma le cose si sono sistemate, che mi permette ancora una volta di far parte di questa comunità che migliora me stesso e gli altri. Ma ecco il punto sui piani finanziari:sono davvero finanziari proiezioni , utilizzando solo i tuoi numeri attuali:la dimensione dei tuoi IRA e 401(k)s, quanto aggiungi a quegli account, il tuo attuale preventivo di previdenza sociale, e così via. Un consulente finanziario - o tu, utilizzando un calcolatore della pensione:inserisce un sacco di cifre e ne esce il verdetto:sei colpevole di non aver risparmiato abbastanza, o sei innocente di ogni illecito finanziario.

Credo fermamente che tutti dovrebbero fare un'analisi del genere ogni anno per valutare se hanno una possibilità ragionevole di andare in pensione, o altro obiettivo finanziario, e per determinare cosa possono fare se le cose non sembrano così calde. Però, anche queste analisi hanno i loro limiti perché si preoccupano solo di ciò che può essere quantificato.

Così sempre di più negli anni, Mi sono ritrovato a usare un software di valutazione finanziaria come base per iniziare una discussione, e poi addentrarsi in fattori più fluidi che sono anche indicatori cruciali della futura libertà finanziaria. Ecco cinque di questi fattori, oh-così-brevemente spiegato. Potrei dedicare un intero articolo a ciascuno. (Sìì, più gatti! O pesce blob! O una sitcom su di loro che si sposano ma i loro genitori non capiscono!) Ma quello che segue ti darà un'idea.

Le tue risorse non di portafoglio. Abbiamo tutti un sacco di cose. Infatti, per questo abbiamo una casa, secondo il tardo, il grande comico George Carlin, chi ha detto, "La tua casa non è altro che un posto dove tenere le tue cose mentre esci e prendi altre cose." Per alcuni, una casa non basta. Secondo la Self Storage Association, Il 9% delle famiglie americane affittava un'unità a partire dal 2012. È probabile che, hai cose che non ti servono o che potrebbero essere sostituite con un'opzione meno costosa. Inizia con il tuo contenitore di cose (la tua casa) ma può coinvolgere una gamma ampia e diversificata di proprietà:altri beni immobili, oggetti da collezione, elettronica, elettrodomestici, articoli casalinghi, veicoli (comprese biciclette e barche), e i tanti doni dei Natali passati. Puoi ripiegare sulla vendita di queste merci in un pizzico, ma è ancora meglio trasformare i deprezzatori depolveratori in beni in crescita ora vendendoli e investendo i proventi. Un investimento nel fondo indicizzato Vanguard 500 sarebbe cresciuto fino a quasi 19 volte il suo valore negli ultimi tre decenni. E a meno che tu non sia un cacciatore di giavellotto di 95 anni che fuma, dovresti pensare al tuo orizzonte temporale di investimento in termini di decenni.

Il tuo capitale umano Indipendentemente da ciò che potrebbero dire gli inserzionisti o Wall Street, la tua più grande risorsa non è ciò che acquisti o possiedi. La tua più grande risorsa sei tu:cosa puoi fare, cosa sai, quello che hai realizzato, e chi conosci. In termini finanziari, questo può essere considerato il tuo capitale umano:la tua capacità di guadagnare un reddito (compresa la varietà di modi, l'importo che guadagneresti, e quanto è facile entrare e uscire dalla forza lavoro), le cose che puoi fare che altrimenti dovresti pagare per fare a qualcun altro, e la tua rete sociale e professionale. Una sottocategoria è la tua alfabetizzazione finanziaria, cioè., quanto sei intelligente con i tuoi soldi.

La vostra salute. Un recente studio del gerontologo Ken Dychtwald e Merrill Lynch ha scoperto che la buona salute è l'ingrediente numero 1 di una felice pensione. È difficile godersi i tuoi anni d'oro se le tue ossa scricchiolanti ti fanno piangere. Ma c'è anche una componente finanziaria:le persone più sane spendono meno soldi per l'assistenza sanitaria. Tengono i soldi che altrimenti andrebbero agli ospedali, farmacie, e il complesso industriale delle attrezzature mediche. Naturalmente siamo tutti molto fortunati e grati che queste cose esistano, ma non costano poco. Più, le persone più sane si sentono meglio, può fare di più, e possono lavorare più tardi nella vita, se lo desiderano, a differenza del 25% circa dei pensionati che ha lasciato la forza lavoro almeno in parte per motivi di salute.

Le tue abitudini. Il successo finanziario è determinato in gran parte dal comportamento finanziario. Come " Il milionario della porta accanto” — lo studio della ricchezza nella vita reale di Thomas Stanley e William Danko — e il seguito di Stanley “S miglior recitazione ricca” ci ha insegnato, la sicurezza monetaria non si verifica solo. La maggior parte degli americani che si sono guadagnati il ruolo di milionari lo hanno fatto avendo un piano su dove sarebbero andati i loro soldi, mantenere un sistema per assicurarsi che siano sulla buona strada, vivono con l'80% o meno del loro reddito, e non comprare case in quartieri costosi. Solo il 30 per cento della variabilità della ricchezza tra le famiglie è spiegata dal reddito, quindi i veri benestanti stanno facendo qualcosa di giusto oltre a portare a casa un mucchio di pancetta.

I beni della tua famiglia. Quando si tratta di cose, potresti aver sentito dire che non puoi portarlo con te (anche se molte persone pensano che lo shopping sia un'esperienza divina). Potresti essere in fila per un'eventuale eredità. Ma per molte famiglie, il "bene" più grande è il supporto che si danno a vicenda, come l'assistenza all'infanzia, assistenza agli anziani, Competenza professionale, saggezza guadagnata con fatica, e una rete di sicurezza. Però, mantenere la ricchezza di ogni tipo in famiglia nel modo più semplice ed economico possibile, tu e i tuoi parenti dovreste avere discussioni frequenti e aperte, nonché i documenti finanziari correttamente eseguiti.

risparmio

- Il matrimonio potrebbe non salvare le tue abitudini di risparmio

- I prodotti brutti potrebbero non salvarci

- Come rinforzare il tuo piano di pensionamento

- Avere un solido piano finanziario è la chiave

- Più soldi possono risolvere i tuoi problemi finanziari?

- Cosa fare se la pensione non è il tuo unico obiettivo

- 10 domande da porre al tuo consulente finanziario sulla pensione

- Il tuo piano 401(k) non è gratuito

- 4 cattivi motivi per sfruttare il tuo piano pensionistico

- Come pianificare la pensione con i fondi comuni di investimento

-

5 dettagli che il tuo consulente finanziario potrebbe ignorare

5 dettagli che il tuo consulente finanziario potrebbe ignorare Tutti i consulenti finanziari non sono creati uguali. E tutti i consigli finanziari, inclusi i consigli consigliati dai migliori economisti ed esperti finanziari, potrebbero non essere i migliori cons...

-

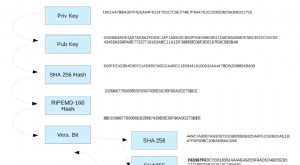

Il tuo indirizzo Blockchain

Il tuo indirizzo Blockchain Agli albori di Bitcoin, lo sapevi che prima di avere il tuo unico, indirizzo blockchain lungo, che in precedenza potevi inviare pagamenti a un indirizzo IP? Prima dei giorni di gestione di una chiave ...