7 indicatori tecnici per costruire un toolkit di trading

Gli indicatori tecnici vengono utilizzati dai trader per ottenere informazioni sull'offerta e sulla domanda di titoli e sulla psicologia del mercato. Insieme, questi indicatori costituiscono la base dell'analisi tecnica. Metrica, come il volume degli scambi, fornire indizi sul fatto che un movimento di prezzo continuerà. In questo modo, gli indicatori possono essere utilizzati per generare segnali di acquisto e vendita. In questo elenco, imparerai a conoscere sette indicatori tecnici da aggiungere al tuo toolkit di trading. Non è necessario usarli tutti, piuttosto scegline alcuni che trovi aiuto nel prendere decisioni di trading migliori.

Punti chiave

- I trader tecnici e i grafici hanno un'ampia varietà di indicatori, modelli, e oscillatori nel loro toolkit per generare segnali.

- Alcuni di questi considerano la cronologia dei prezzi, altri guardano al volume degli scambi, e altri ancora sono indicatori di slancio. Spesso, questi sono usati in tandem o in combinazione tra loro.

- Qui, esaminiamo i sette migliori strumenti impiegati dai tecnici del mercato, e con cui dovresti familiarizzare se prevedi di fare trading sull'analisi tecnica.

Strumenti del mestiere

Gli strumenti del trade per day trader e analisti tecnici consistono in strumenti grafici che generano segnali per acquistare o vendere, o che indicano tendenze o modelli nel mercato. Ampiamente parlando, ci sono due tipi fondamentali di indicatori tecnici:

- Sovrapposizioni: Gli indicatori tecnici che utilizzano la stessa scala dei prezzi sono tracciati sopra i prezzi su un grafico azionario. Gli esempi includono le medie mobili e le Bollinger Bands® o le linee di Fibonacci.

- Oscillatori: Piuttosto che essere sovrapposto a un grafico dei prezzi, gli indicatori tecnici che oscillano tra un minimo e un massimo locale sono tracciati sopra o sotto un grafico dei prezzi. Gli esempi includono l'oscillatore stocastico, MACD o RSI. Saranno principalmente questi secondo tipo di indicatori tecnici che considereremo in questo articolo.

I trader utilizzano spesso diversi indicatori tecnici in tandem durante l'analisi di un titolo. Con letteralmente migliaia di opzioni diverse, i trader devono scegliere gli indicatori che funzionano meglio per loro e familiarizzare con il loro funzionamento. I trader possono anche combinare indicatori tecnici con forme più soggettive di analisi tecnica, come guardare i modelli grafici, per trovare idee commerciali. Gli indicatori tecnici possono anche essere incorporati nei sistemi di trading automatizzati data la loro natura quantitativa.

1. Volume in saldo

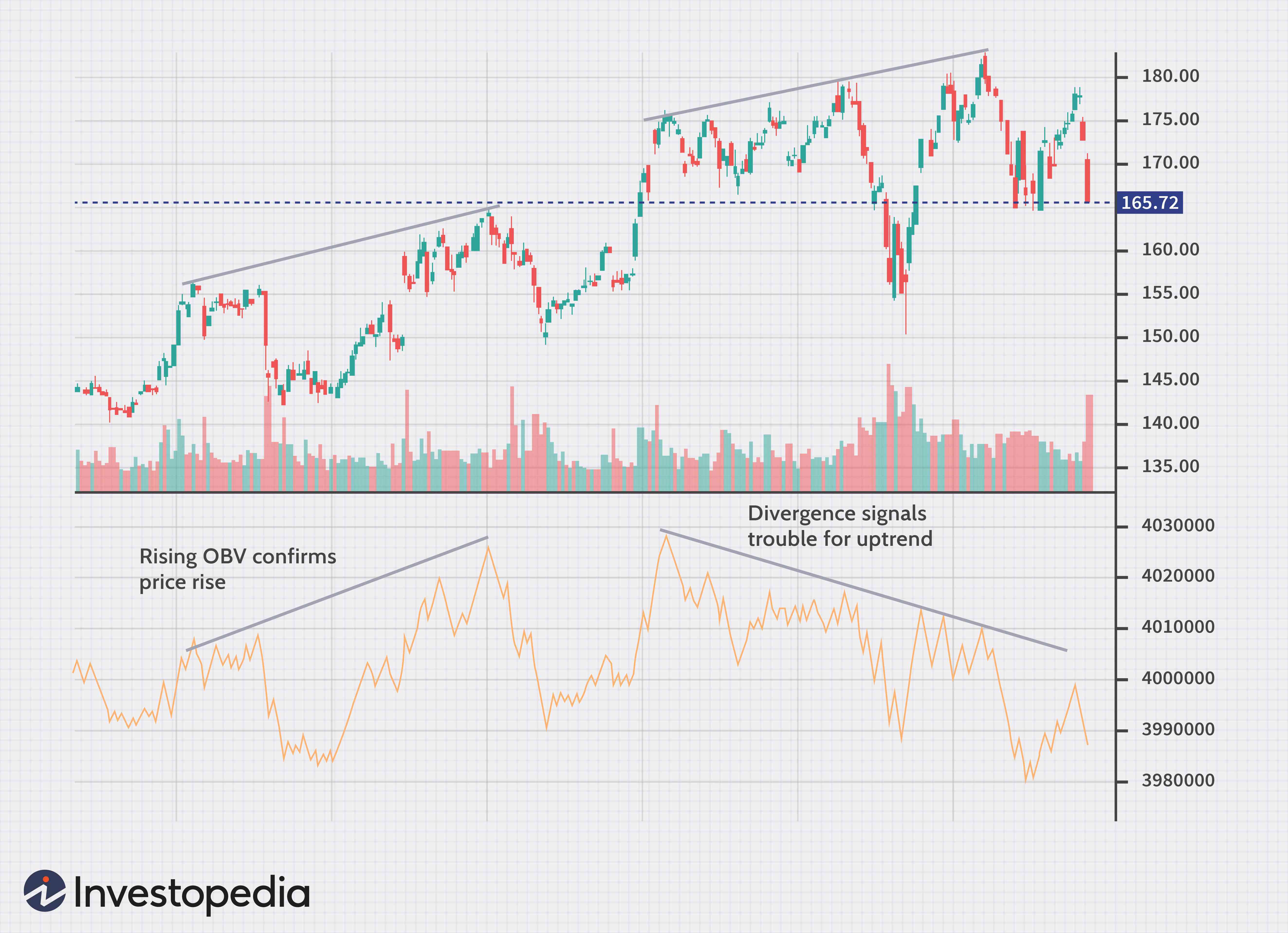

Primo su, utilizzare l'indicatore di volume in bilancio (OBV) per misurare il flusso di volume positivo e negativo in un titolo nel tempo.

L'indicatore è un totale parziale di volume su meno volume giù. Up volume è quanto volume c'è in un giorno in cui il prezzo è aumentato. Down volume è il volume in un giorno in cui il prezzo scende. Ogni volume giornaliero viene aggiunto o sottratto dall'indicatore in base al fatto che il prezzo sia aumentato o diminuito.

Quando l'OBV è in aumento, mostra che gli acquirenti sono disposti a intervenire e spingere il prezzo più in alto. Quando l'OBV sta diminuendo, il volume di vendita supera il volume di acquisto, che indica prezzi più bassi. In questo modo, agisce come uno strumento di conferma delle tendenze. Se il prezzo e l'OBV sono in aumento, che aiuta a indicare una continuazione del trend.

I trader che usano OBV osservano anche le divergenze. Ciò si verifica quando l'indicatore e il prezzo stanno andando in direzioni diverse. Se il prezzo è in aumento ma l'OBV è in calo, ciò potrebbe indicare che la tendenza non è sostenuta da acquirenti forti e potrebbe presto invertirsi.

2. Linea di accumulo/distribuzione

Uno degli indicatori più comunemente utilizzati per determinare il flusso di denaro in entrata e in uscita da un titolo è la linea di accumulazione/distribuzione (linea A/D).

È simile all'indicatore del volume di bilanciamento (OBV), ma invece di considerare solo il prezzo di chiusura del titolo per il periodo, tiene conto anche del trading range per il periodo e dove la chiusura è in relazione a quel range. Se un titolo finisce vicino al suo massimo, l'indicatore dà al volume più peso che se si chiude vicino al punto medio del suo intervallo. I diversi calcoli indicano che OBV funzionerà meglio in alcuni casi e A/D funzionerà meglio in altri.

Se la linea dell'indicatore ha una tendenza al rialzo, mostra interesse all'acquisto, poiché il titolo sta chiudendo al di sopra della metà dell'intervallo. Questo aiuta a confermare un trend rialzista. D'altra parte, se A/D sta diminuendo, ciò significa che il prezzo sta finendo nella parte inferiore della sua gamma giornaliera, e quindi il volume è considerato negativo. Questo aiuta a confermare una tendenza al ribasso.

Anche i trader che utilizzano la linea A/D osservano le divergenze. Se l'A/D inizia a scendere mentre il prezzo è in aumento, questo segnala che il trend è in difficoltà e potrebbe invertirsi. Allo stesso modo, se il prezzo tende al ribasso e A/D inizia a salire, che potrebbe segnalare prezzi più alti a venire.

3. Indice direzionale medio

L'indice direzionale medio (ADX) è un indicatore di tendenza utilizzato per misurare la forza e lo slancio di un trend. Quando l'ADX è superiore a 40, si ritiene che il trend abbia molta forza direzionale, o su o giù, a seconda della direzione in cui si muove il prezzo.

Quando l'indicatore ADX è inferiore a 20, il trend è considerato debole o non trend.

L'ADX è la linea principale sull'indicatore, solitamente di colore nero. Ci sono due righe aggiuntive che possono essere mostrate facoltativamente. Questi sono DI+ e DI-. Queste linee sono spesso colorate di rosso e verde, rispettivamente. Tutte e tre le linee lavorano insieme per mostrare la direzione della tendenza e il momento della tendenza.

- ADX sopra 20 e DI+ sopra DI-:questo è un trend rialzista.

- ADX sopra 20 e DI- sopra DI+: questa è una tendenza al ribasso.

- ADX inferiore a 20 è una tendenza debole o un periodo di intervallo, spesso associato al DI- e DI+ che si incrociano rapidamente.

4. Indicatore Aroon

L'oscillatore Aroon è un indicatore tecnico utilizzato per misurare se un titolo è in una tendenza, e più specificamente se il prezzo sta toccando nuovi massimi o minimi durante il periodo di calcolo (in genere 25).

L'indicatore può essere utilizzato anche per identificare quando è previsto l'inizio di una nuova tendenza. L'indicatore Aroon comprende due linee:una linea Aroon in alto e una linea Aroon in discesa.

Quando l'Aroon-up attraversa l'Aroon-down, questo è il primo segnale di un possibile cambio di tendenza. Se l'Aroon-up raggiunge 100 e rimane relativamente vicino a quel livello mentre l'Aroon-down rimane vicino allo zero, questa è una conferma positiva di un trend rialzista.

È vero anche il contrario. Se Aroon-down incrocia sopra Aroon-up e rimane vicino a 100, ciò indica che la tendenza al ribasso è in vigore.

5. MACD

L'indicatore della convergenza della convergenza media mobile (MACD) aiuta i trader a vedere la direzione del trend, così come lo slancio di tale tendenza. Fornisce anche una serie di segnali commerciali.

Quando il MACD è sopra lo zero, il prezzo è in fase di rialzo. Se il MACD è inferiore a zero, è entrato in un periodo ribassista.

L'indicatore è composto da due linee: la linea MACD e una linea di segnale, che si muove più lentamente. Quando MACD attraversa la linea del segnale, indica che il prezzo sta diminuendo. Quando la linea MACD attraversa la linea del segnale, il prezzo sta salendo.

Guardare da quale lato dello zero si trova l'indicatore aiuta a determinare quali segnali seguire. Per esempio, se l'indicatore è sopra lo zero, aspetta che il MACD attraversi al di sopra della linea di segnale per l'acquisto. Se il MACD è inferiore a zero, l'incrocio MACD al di sotto della linea di segnale può fornire il segnale per un possibile short trade.

6. Indice di forza relativa

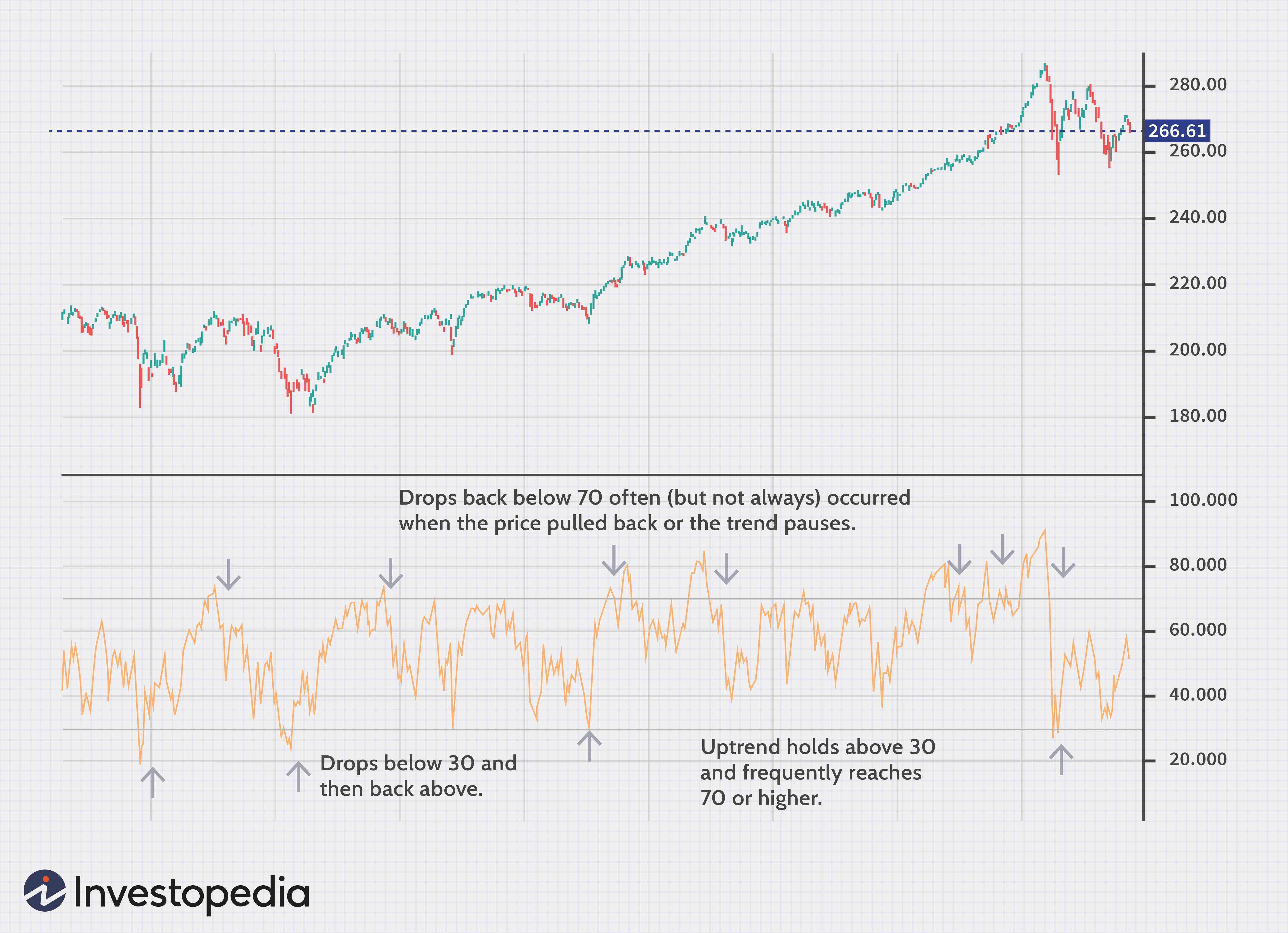

L'indice di forza relativa (RSI) ha almeno tre usi principali. L'indicatore si sposta tra zero e 100, tracciare i recenti guadagni di prezzo rispetto alle recenti perdite di prezzo. I livelli RSI aiutano quindi a misurare lo slancio e la forza del trend.

L'uso più elementare di un RSI è come indicatore di ipercomprato e ipervenduto. Quando l'RSI supera i 70, l'attività è considerata ipercomprata e potrebbe diminuire. Quando l'RSI è inferiore a 30, l'attività è ipervenduta e potrebbe aumentare. Però, fare questa ipotesi è pericoloso; perciò, alcuni trader aspettano che l'indicatore salga sopra 70 e poi scenda al di sotto prima di vendere, o scendere sotto i 30 e poi risalire prima di acquistare.

La divergenza è un altro uso della RSI. Quando l'indicatore si muove in una direzione diversa rispetto al prezzo, mostra che l'attuale tendenza dei prezzi si sta indebolendo e potrebbe presto invertirsi.

Un terzo utilizzo per l'RSI sono i livelli di supporto e resistenza. Durante i trend rialzisti, un titolo spesso si mantiene al di sopra del livello 30 e raggiunge spesso 70 o più. Quando un titolo è in una tendenza al ribasso, l'RSI si manterrà in genere al di sotto di 70 e spesso raggiungerà 30 o meno.

7. Oscillatore stocastico

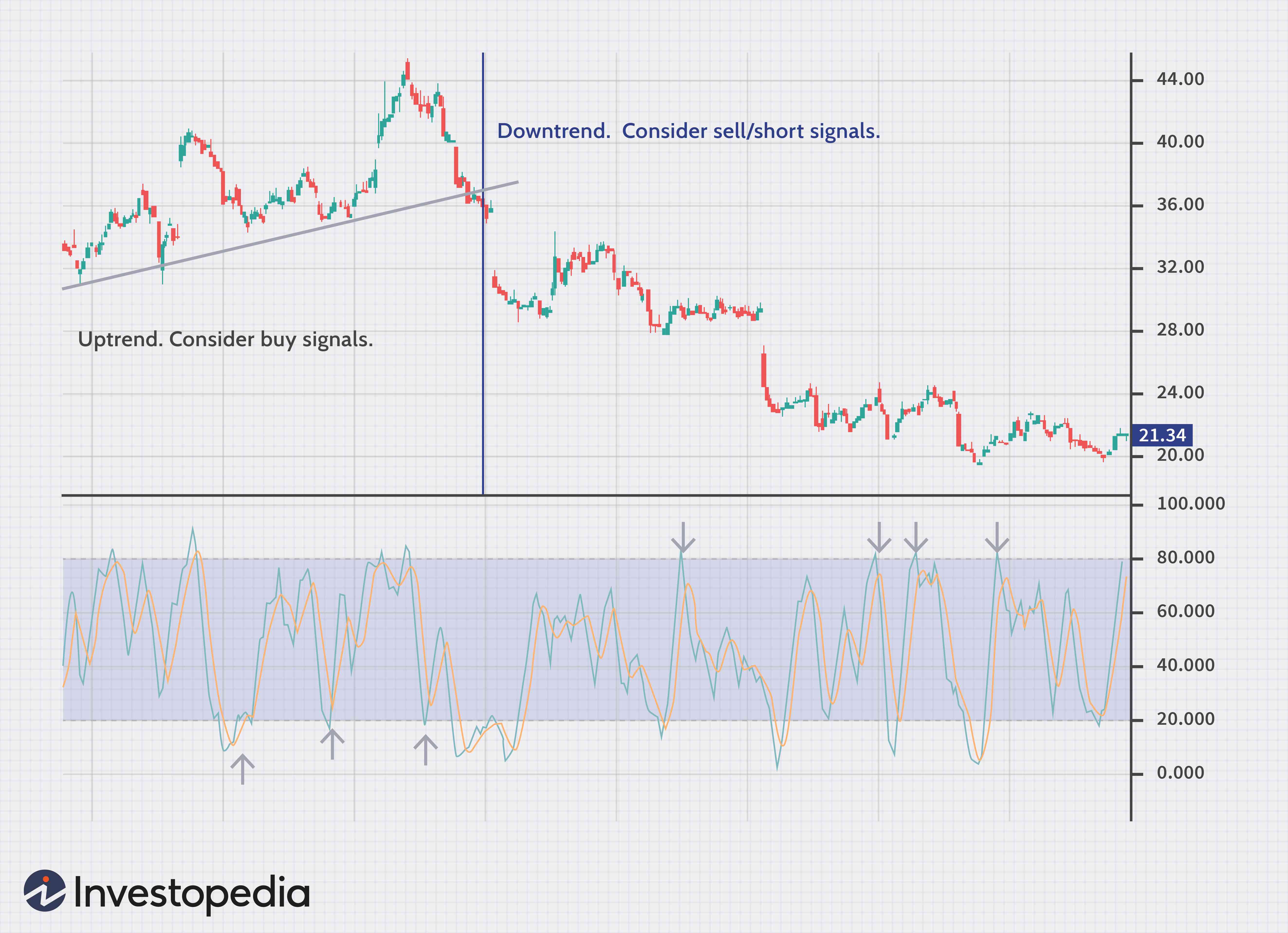

L'oscillatore stocastico è un indicatore che misura il prezzo corrente rispetto alla fascia di prezzo su un numero di periodi. Tracciato tra zero e 100, l'idea è che, quando il trend è in rialzo, il prezzo dovrebbe raggiungere nuovi massimi. In una tendenza al ribasso, il prezzo tende a fare nuovi minimi. Lo stocastico tiene traccia se ciò sta accadendo.

Lo stocastico si muove su e giù in modo relativamente rapido poiché è raro che il prezzo raggiunga massimi continui, mantenendo lo stocastico vicino, 100 o minimi continui, mantenendo lo stocastico vicino allo zero. Perciò, lo stocastico è spesso usato come indicatore di ipercomprato e ipervenduto. I valori superiori a 80 sono considerati ipercomprati, mentre i livelli inferiori a 20 sono considerati ipervenduti.

Considera l'andamento generale dei prezzi quando utilizzi i livelli di ipercomprato e ipervenduto. Per esempio, durante un trend rialzista, quando l'indicatore scende al di sotto di 20 e risale al di sopra di esso, questo è possibile acquistare segnale. Ma i rally sopra 80 sono meno consequenziali perché ci aspettiamo di vedere l'indicatore spostarsi regolarmente a 80 e oltre durante un trend rialzista. Durante una tendenza al ribasso, cerca che l'indicatore si sposti sopra 80 e poi scenda di nuovo al di sotto per segnalare un possibile short trade. Il livello 20 è meno significativo in una tendenza al ribasso.

La linea di fondo

L'obiettivo di ogni trader a breve termine è determinare la direzione del momentum di un determinato asset e tentare di trarne profitto. Sono stati sviluppati centinaia di indicatori tecnici e oscillatori per questo scopo specifico, e questa presentazione ha fornito una manciata che puoi iniziare a provare. Usa gli indicatori per sviluppare nuove strategie o considera di incorporarli nelle tue strategie attuali. Per determinare quali utilizzare, provali in un account demo. Scegli quelli che ti piacciono di più, e lascia il resto.

Analisi delle scorte

- Come utilizzare il volume nel trading?

- Come leggere lo stato psicologico del mercato con indicatori tecnici

- Come usare il volume per migliorare il tuo trading

- È importante un volume di scambi di azioni?

- Capire il volume degli scambi

- Analisi tecnica o fondamentale per il day trading?

- Day Trading con Analisi Tecnica

- Le 10 criptovalute più scambiate a giugno

- Le 10 criptovalute più scambiate a luglio

- Le 10 criptovalute più scambiate ad agosto

-

Indicatore tecnico

Indicatore tecnico Che cosè un indicatore tecnico? Gli indicatori tecnici sono segnali euristici o basati su modelli prodotti dal prezzo, volume, e/o open interest di un titolo o contratto utilizzato da trader che seg...

-

Che cos'è il volume degli scambi?

Che cos'è il volume degli scambi? Volume degli scambi, noto anche come volume degli scambi, si riferisce alla quantità di azioni o contratti che appartengono a un determinato titolo negoziato giornalmente. In altre parole, il volume d...