Ipercomprato o ipervenduto? Usa l'indice di forza relativa per scoprirlo

Il Relative Strength Index (RSI) descrive un indicatore di momentum che misura l'entità delle recenti variazioni di prezzo al fine di valutare le condizioni di ipercomprato o ipervenduto nel prezzo di un'azione o di un altro asset. Originariamente sviluppato dal noto analista tecnico americano J. Welles Wilder Jr., che ha introdotto il concetto nel suo libro fondamentale del 1978, "Nuovi concetti nei sistemi tecnici di trading, " l'RSI viene visualizzato come un oscillatore, che è un grafico a linee che si muove tra due estremi. La sua lettura può variare da 0 a 100.

La tendenza principale del titolo o dell'asset è uno strumento importante utilizzato per garantire che le letture dell'indicatore siano comprese correttamente. La nota tecnica di mercato Constance Brown ha ampiamente promosso l'idea che una lettura di ipervenduto sull'RSI che si verifica in un trend rialzista sia probabilmente molto superiore al 30%, e una lettura di ipercomprato sull'RSI che si verifica durante una tendenza al ribasso è molto inferiore al 70%.

L'interpretazione e l'uso tradizionali dell'RSI indicano che valori pari o superiori a 70 suggeriscono che un titolo sta diventando ipercomprato o sopravvalutato e potrebbe essere pronto per un'inversione di tendenza o un ritiro correttivo del prezzo. Una lettura RSI di 30 o inferiore indica una condizione di ipervenduto o sottovalutato.

Punti chiave

- In finanza, il Relative Strength Index (RSI) è un tipo di indicatore di momentum che esamina il ritmo delle recenti variazioni di prezzo in modo da determinare se un titolo è maturo per un rally o un selloff.

- L'RSI è utilizzato da statistici di mercato e commercianti, oltre ad altri indicatori tecnici come mezzo per identificare opportunità per entrare o uscire da una posizione.

- In genere, quando l'RSI supera il livello di riferimento orizzontale 30, è un segno rialzista e quando scivola sotto il livello di riferimento orizzontale 70, è un segno ribassista.

Livelli di ipercomprato e ipervenduto

In termini di analisi di mercato e segnali di trading, quando l'RSI si sposta al di sopra del livello di riferimento orizzontale 30, è visto come un indicatore rialzista.

Al contrario, un RSI che scende al di sotto del livello di riferimento orizzontale 70 è visto come un indicatore ribassista. Poiché alcuni asset sono più volatili e si muovono più velocemente di altri, anche i valori di 80 e 20 sono livelli di ipercomprato e ipervenduto frequentemente utilizzati.

1:55Ipercomprato o ipervenduto? Usare l'RSI per scoprirlo

Divergenza prezzo/oscillatore

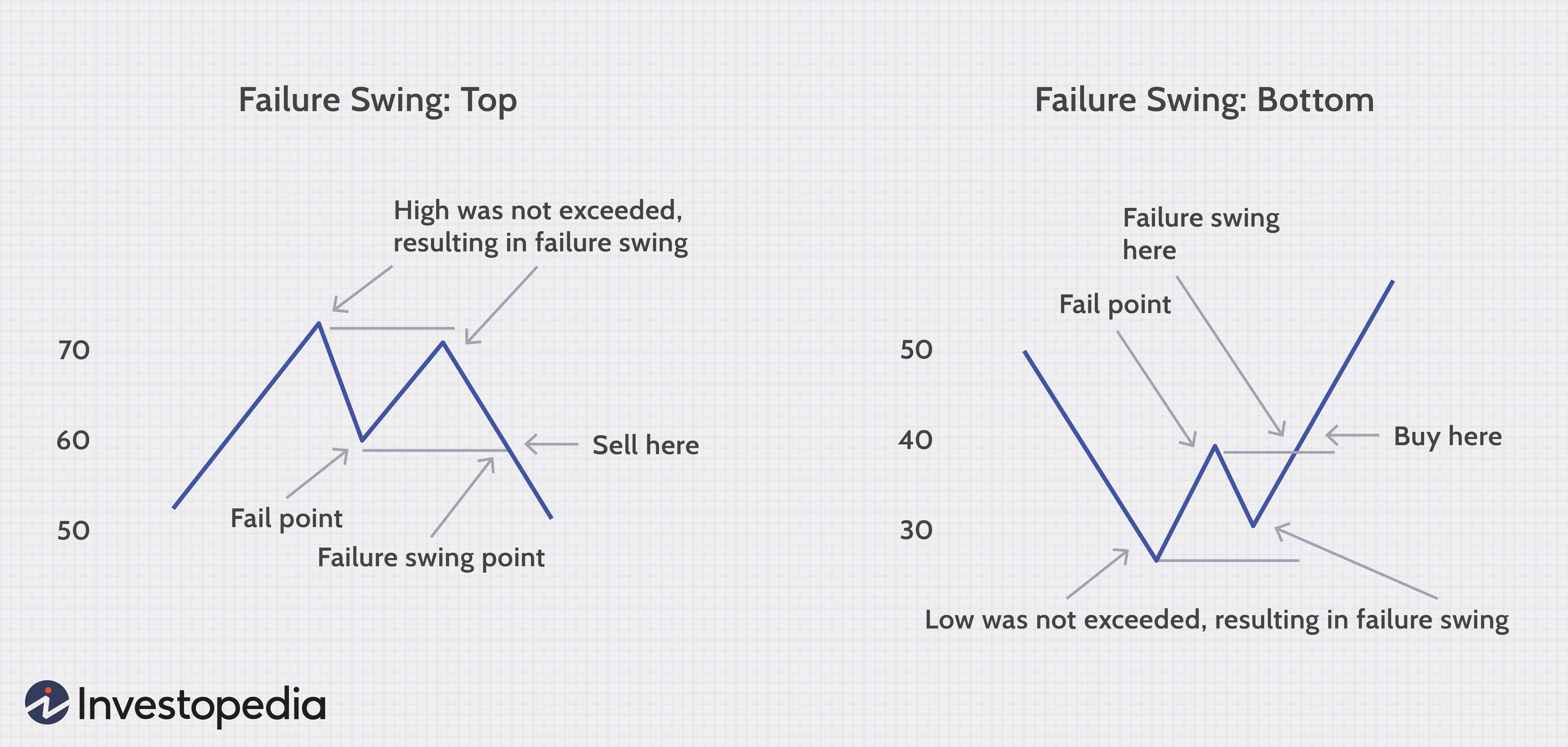

Altalene di fallimento

Gamma RSI

Durante i trend rialzisti, l'RSI tende a rimanere più statico di quanto non faccia durante i trend ribassisti. Questo ha senso perché l'RSI misura i guadagni rispetto alle perdite. In un trend rialzista, ci saranno più guadagni, mantenendo la RSI a livelli più alti. In una tendenza al ribasso, l'RSI tenderà a mantenersi su livelli inferiori.

Durante un trend rialzista, l'RSI tende a rimanere sopra i 30 e dovrebbe raggiungere spesso i 70. Durante una tendenza al ribasso, è raro vedere l'RSI superare i 70, e l'indicatore colpisce spesso 30 o meno. Queste linee guida possono aiutare a determinare la forza del trend e individuare potenziali inversioni. Per esempio, se l'RSI non è in grado di raggiungere 70 su un numero di oscillazioni di prezzo consecutive durante un trend rialzista, ma poi scende sotto i 30, il trend si è indebolito e potrebbe invertirsi al ribasso.

Il contrario è vero per una tendenza al ribasso. Se la tendenza al ribasso non è in grado di raggiungere 30 o meno e poi si riprende al di sopra di 70, quella tendenza al ribasso si è indebolita e potrebbe essere invertita al rialzo.

Interruzioni della linea di tendenza RSI

Indicatori di momentum:RSI vs. MACD

Come RSI, La divergenza della convergenza media mobile (MACD) è un indicatore di momentum che segue la tendenza che mostra la relazione tra due medie mobili del prezzo di un titolo. Il MACD viene calcolato sottraendo la media mobile esponenziale a 26 periodi (EMA) dall'EMA a 12 periodi. Il risultato di tale calcolo è la linea MACD.

Un'EMA di nove giorni del MACD chiamata "linea di segnale" viene quindi tracciata sopra la linea MACD, che può fungere da trigger per segnali di acquisto e vendita. I trader possono acquistare il titolo quando il MACD supera la sua linea di segnale e vendere o vendere allo scoperto il titolo quando il MACD supera la linea di segnale.

Analisi delle scorte

- Come scoprire lo stato di un reclamo per coniuge ferito

- Come scoprire se un assegno ricevuto per posta è legittimo?

- Come scoprire il valore dei tuoi DVD

- Come scoprire la società madre di un'azienda

- Come scoprire chi possiede i diritti minerari su Arkansas Land

- Indice di forza relativa vs. oscillatore stocastico

- Il mondo degli indici di borsa

- Un'introduzione all'indice di forza relativa (RSI)

- Come utilizzare l'indice delle materie prime

- Il Lowdown sui fondi indicizzati

-

Che cos'è l'indice di forza relativa (RSI)?

Che cos'è l'indice di forza relativa (RSI)? Il Relative Strength Index (RSI) è uno degli oscillatori di momentum più popolari e ampiamente utilizzati. È stato originariamente sviluppato dal famoso ingegnere meccanico diventato analista tecnico,...

-

Forza relativa,

Forza relativa, spiegato La scorsa settimana abbiamo scritto del Relative Strength Index (RSI) e della sua utilità come strumento di analisi tecnica per analizzare i singoli titoli. LRSI è spesso confuso con u...