Le montagne russe del mercato azionario:perché il trading ad alta frequenza non è da biasimare

La previsione finanziaria implica la previsione del futuro finanziario di un'organizzazione. In genere considera una cronologia dei prezzi, volumi di trading o altri predittori come rendiconti finanziari, tassi di interesse e prezzi delle materie prime per prevedere quella che viene chiamata la variabile target. Previsioni accurate possono aiutare le aziende a pianificare le proprie forniture per soddisfare le richieste dei clienti, evitare perdite e intraprendere investimenti redditizi.

Quando si esaminano insieme i predittori e le variabili di destinazione, sono indicati come serie temporali, una sequenza di punti dati raccolti nel tempo. Questi dati possono essere raccolti da società, mercati finanziari o agenzie governative su base regolare che va dal quotidiano, mensile, annualmente o, più frequentemente, su una base di un minuto o un decimo di secondo. La velocità con cui vengono raccolti i dati è chiamata frequenza di campionamento.

L'analisi delle serie temporali è simile alle previsioni meteorologiche:i dati storici vengono mediati per comprendere i meccanismi passati di un determinato fenomeno e per prevederne potenzialmente il comportamento futuro.

L'analisi delle serie temporali è di enorme importanza per gli investitori, poiché il successo finanziario dipende dalla capacità di prevedere con precisione i prezzi delle azioni.

Trading nei mercati finanziari

Quando i prezzi delle azioni sono in una certa misura prevedibili, i mercati finanziari sono inefficienti nel senso che l'investimento di portafoglio attivo è più redditizio dell'investimento passivo in indici di borsa come l'indice S&P 500. Però, l'ipotesi del mercato efficiente sostiene che tutte le informazioni disponibili si riflettono già nei prezzi di mercato e quindi è impossibile prevedere il futuro e battere il mercato investendo attivamente.

Tuttavia, un ampio corpus di prove suggerisce che i mercati finanziari sono spesso inefficienti e prevedibili.

Le informazioni private sul futuro di un'impresa (che altri investitori potrebbero non avere) potrebbero essere utilizzate per una migliore previsione. Ma a differenza del film Wall Street , non tutte le informazioni private sono illegali, perché può derivare dall'avere una tecnologia di previsione superiore o dal trading più veloce.

Automatizzare il trading

I progressi nelle velocità di elaborazione e nella tecnologia di elaborazione hanno dato origine al trading ad alta frequenza, un'attività di investimento o di negoziazione con durate misurate in frazioni di secondo. Man mano che la tecnologia diventa più disponibile e accessibile, il trading algoritmico sta sostituendo il floor trading con le persone. In questi giorni, L'80 per cento delle transazioni in borsa è effettuato da macchine.

Superiorità tecnologica

Sebbene alcune prove suggeriscano che il trading ad alta frequenza migliora l'efficienza del mercato e la velocità con cui tutti possono eseguire ordini di grandi dimensioni, è possibile che i rapidi progressi tecnologici vadano a vantaggio solo di coloro che diventano trader ad alta frequenza.

I trader ad alta frequenza usano la loro superiorità tecnologica per trarre vantaggio dai trader più lenti che non hanno accesso alla tecnologia necessaria per fare trading velocemente come vorrebbero. Una visione così critica sul trading ad alta frequenza è prevalente nel libro del 2014 del giornalista finanziario Michael Lewis Flash Boys:una rivolta di Wall Street .

I vantaggi tecnologici sono evidenti anche nel mercato dei cambi. In un caso notevole di contraccolpo, Servizi di intermediazione elettronica (EBS), un'importante piattaforma di commercio elettronico di valuta estera, è stato costretto a limitare l'influenza dei commercianti ad alta frequenza (valuta).

Inizialmente, nel marzo 2011, EBS ha deciso di aumentare la velocità di trading e di adottare una quinta cifra decimale per le quotazioni dei tassi di cambio sulla propria piattaforma. Nella maggior parte dei casi, il tasso di cambio è quotato a quattro cifre decimali, ad esempio USD/CAD $1,3289. La quotazione dei tassi di cambio a cinque cifre decimali, ad esempio USD/CAD 1,32891, consente loro di variare a importi inferiori, aumentando la frequenza di campionamento e attirando trader ad alta frequenza.

Ciò ha causato un calo del volume medio giornaliero di cassa sulla piattaforma del 49% da agosto 2011 ad agosto 2012. Questo calo dell'attività di trading è stato probabilmente causato dalla partenza di trader e banche che hanno utilizzato una tecnologia più lenta. Il calo accelerato della quota di mercato per EBS ha portato alla cancellazione della politica nel settembre 2012.

Rischi di salto

Nel nostro giornale, abbiamo esplorato le interazioni tra grandi movimenti di prezzo chiamati salti. I salti possono verificarsi quando ci sono grandi discrepanze improvvise tra l'offerta e la domanda del mercato, e il prezzo deve adattarsi rapidamente per ritrovare l'equilibrio. Mantenere l'equilibrio ottimale tra domanda e offerta in un mercato è fondamentale per la liquidità e la stabilità dei prezzi.

Abbiamo trovato prove che i salti generati dai trader a bassa frequenza non hanno alcuna influenza sui trader ad alta frequenza. Allo stesso modo, quando ci concentriamo sui trader ad alta frequenza, riveliamo che il rischio di salto che ne deriva ha un impatto limitato sui trader a bassa frequenza.

Salti pericolosi

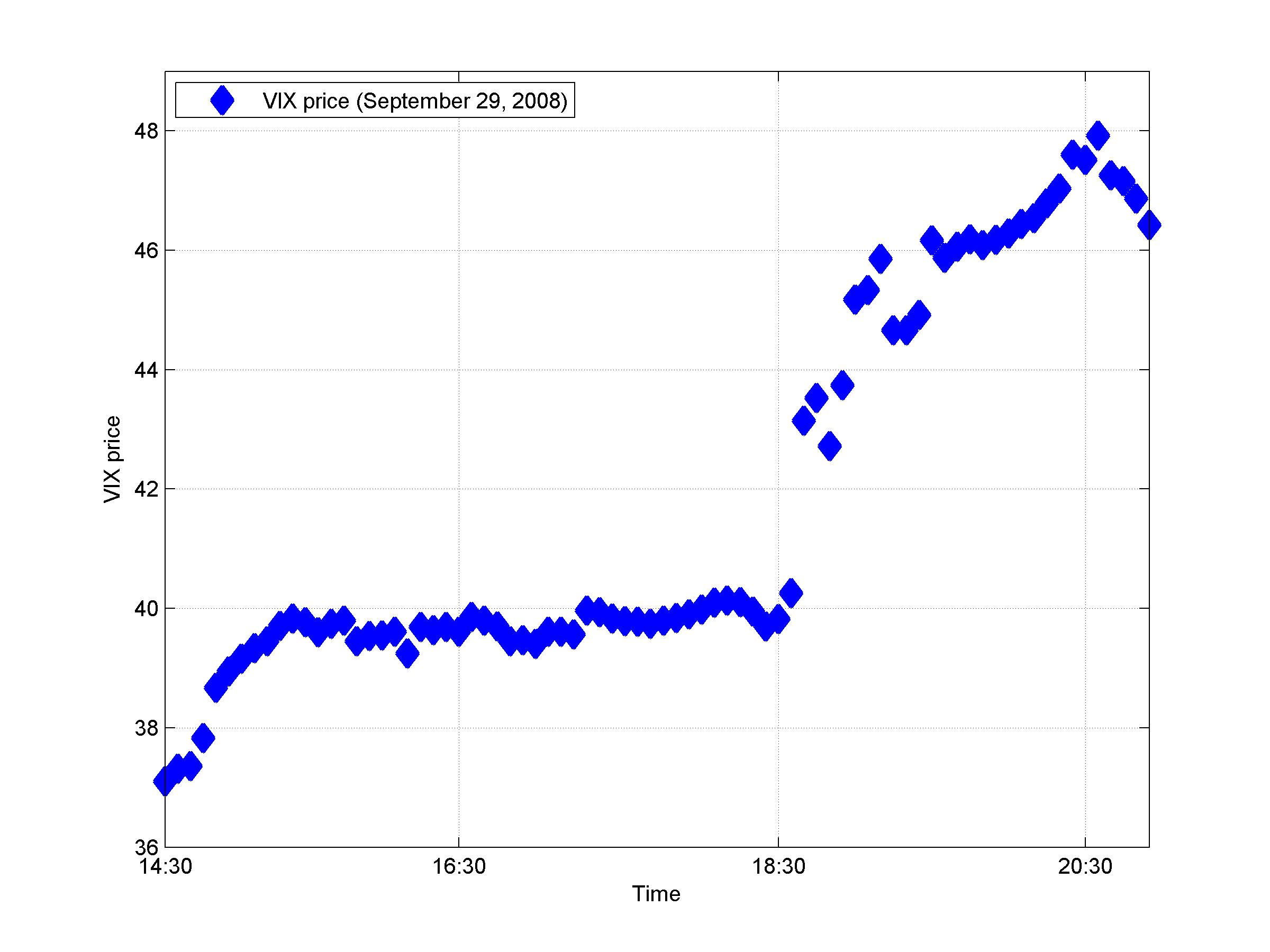

Abbiamo anche confrontato le due direzioni di propagazione del salto di volatilità per il Chicago Board Options Exchange Volatility Index (VIX). Il VIX è un indice che fornisce aspettative teoriche di mercato a 30 giorni basate sull'indice S&P 500. Valori più alti di VIX indicano il rischio che il mercato effettui una grande oscillazione. I salti nel VIX possono essere considerati estremamente pericolosi per le posizioni di investimento dei partecipanti al mercato.

In contrasto con i nostri risultati precedenti, abbiamo scoperto che i salti estremi fatti dai trader a bassa frequenza potrebbero essere molto pericolosi per i trader ad alta frequenza, ma gli impatti dei trader ad alta frequenza sui trader a bassa frequenza sono limitati. Intuitivamente, i trader a bassa frequenza commerciano meno spesso e per periodi più lunghi, e ordinano grandi operazioni che possono creare shock sostanziali per i trader ad alta frequenza al momento della loro esecuzione.

Questi risultati contribuiscono al dibattito in corso sul ruolo dei trader ad alta frequenza nei mercati finanziari, che sono spesso criticati per il loro comportamento predatorio. Però, mostriamo che l'attività di trading dei trader ad alta frequenza in relazione a movimenti di prezzo estremi non è dannosa.

L'implicazione politica del nostro lavoro è che i regolatori non dovrebbero considerare esclusivamente i trader ad alta frequenza come destabilizzatori del mercato nei loro tentativi di livellare il campo di gioco per tutti gli investitori.

Capacità di investimento in azioni

- Crash del mercato azionario

- Vantaggi del trading algoritmico nel mercato azionario

- Mercato azionario

- Un'introduzione al mercato azionario indiano

- Day Trading Penny Stock

- Trading di azioni in un mercato secondario

- Perché dovresti investire in borsa?

- Un'indagine sul trading di azioni e sulle strategie di investimento

- Perché investire in azioni invece di qualsiasi altra cosa?

- Trading FOREX

-

Cosa significa rialzista nel trading di azioni?

Cosa significa rialzista nel trading di azioni? Il mercato azionario è un forum pubblico per la negoziazione di azioni, o proprietà, di varie società. Come tale, il mercato azionario generalmente funge da indicatore del benessere delleconomia di un...

-

Informazioni sul gioco del mercato azionario di Wall Street Survivor

Informazioni sul gioco del mercato azionario di Wall Street Survivor Il Wall Street Survivor Stock Market Game è un ottimo strumento per imparare a investire e fare trading. contabilità, modellazione finanziaria, valutazione, commercio, economia, e altro ancora. in tit...