La storia in evoluzione degli investimenti

Investire come concetto esiste in una forma o nell'altra da secoli, ma ciò non significa che sia sempre stato accessibile a tutti. In effetti, quella che è iniziata come un'opportunità solo per pochi eletti con accesso a una borsa valori o un indice specifico ha richiesto molti anni per crescere nel mercato digitale ampiamente disponibile con cui abbiamo familiarità oggi.

Immergiamoci in alcuni esempi di investimenti e ingegno umano nel corso della storia, a cominciare dalla prima borsa valori.

Commercio di azioni:l'inizio

Alcuni dei primi attori nel commercio di azioni:la Borsa di Amsterdam e l'accordo sull'albero di Buttonwood. Anche se sarebbe affascinante essere una mosca sul muro nelle conversazioni che hanno dato inizio a questi due gruppi principali, i loro inizi sono stati molto lontani dal mercato digitale altamente accessibile di oggi:erano per lo più esclusivi di commercianti e broker d'élite.

La Borsa di Amsterdam

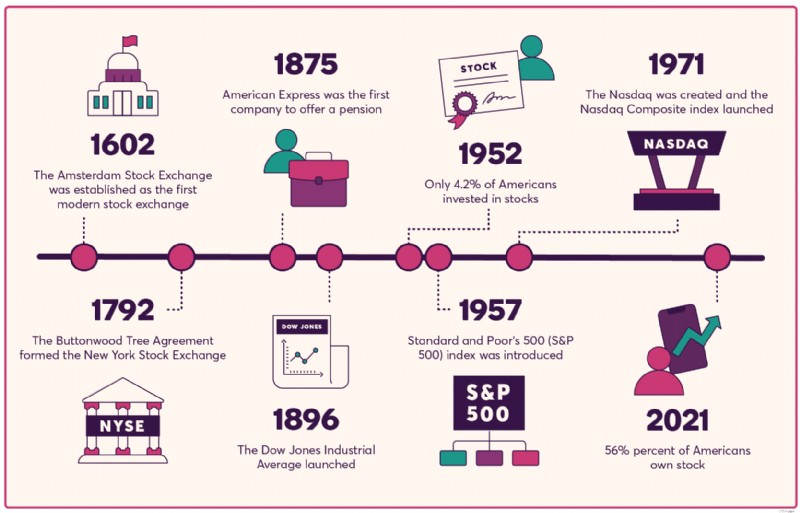

La Borsa di Amsterdam è stata fondata nel 1602 ed è considerata la prima borsa valori moderna. In generale è stato creato per commerciare le azioni della Compagnia olandese delle Indie orientali (Verenigde Oostindische Compagnie).

La Compagnia olandese delle Indie orientali, che è stata la prima società quotata in borsa, ha gareggiato per le esportazioni dalla tratta delle spezie e degli schiavi e ha offerto azioni da acquistare e vendere per questi primi viaggi.

Inizialmente, il trading avveniva solo grazie a quella singola società. I primi derivati iniziarono a essere negoziati nel 1607 e le prime distribuzioni di dividendi seguirono diversi anni dopo.

L'accordo sull'albero di Buttonwood

L'accordo di Buttonwood è il documento costitutivo della Borsa di New York (NYSE). Ma era significativamente più esclusivo del mercato che conosciamo oggi.

Nel maggio del 1792, 24 dei più potenti mercanti di New York si incontrarono segretamente al Corre's Hotel per una ragione che cambiò il mondo:mettere insieme l'onnipotente New York Stock Exchange. Ma non tutti potevano accedere:l'accordo includeva solo quelle due dozzine di membri d'élite della comunità imprenditoriale.

Perché il nome Accordo Buttonwood? Semplice. Si dice che si siano incontrati all'ombra di un albero di bottoni.

La media industriale del Dow Jones

Andare avanti per oltre 100 anni ci porta a un nome più familiare. Tempo per un quiz pop:quali 12 società costituivano originariamente il Dow Jones Industrial Average nel 1896?

Diamo un'occhiata:

- Compagnia americana dell'olio di cotone

- Società americana di raffinazione dello zucchero

- Azienda americana del tabacco

- Chicago Gas Company

- Azienda di distillazione e alimentazione del bestiame

- General Electric

- Società Laclede Gas

- Società capofila nazionale

- Compagnia nordamericana

- Compagnia di carbone, ferro e ferrovie del Tennessee

- Azienda di pelletteria statunitense

- Azienda di gomma degli Stati Uniti

Tu ed io lo conosciamo come il Dow e forma un indice di 30 importanti società quotate nelle borse statunitensi.

Charles Dow, giornalista americano, ha co-fondato la Dow Jones &Company con Edward Jones e Charles Bergstresser. Nessuno dei 12 industriali originari dell'indice rimane. General Electric è stata l'azienda più longeva nell'indice.

S&P 500

L'indice Standard and Poor's 500 (S&P 500) è stato introdotto nel 1957 per tracciare il valore di 500 società le cui azioni sono quotate alla Borsa di New York (NYSE). Durante il suo primo decennio, il valore dell'indice è salito a quasi 700, a causa del boom economico che seguì dopo la seconda guerra mondiale.

Nasdaq

Il Nasdaq è stato il primo sistema di scambio elettronico al mondo. È stato creato senza una sala di negoziazione fisica.

Nel 1971, il Nasdaq è stato creato dalla National Association of Securities Dealers (NASD), che è stata successivamente consolidata in quella che ora chiamiamo Financial Industry Regulatory Authority (FINRA). Nel 1971 è stato lanciato anche l'indice Nasdaq Composite, che comprende la maggior parte dei titoli quotati alla borsa del Nasdaq.

Questi accordi, indici e borse hanno aperto la strada ai singoli investitori per avere un migliore accesso ai mercati. E, naturalmente, l'era digitale ci ha portato a questo momento in cui chiunque abbia una connessione a Internet può fare scambi e acquistare o vendere azioni con la semplice pressione di un pulsante. Abbiamo sicuramente fatto molta strada.

Individui e investimenti

Investire in qualche forma è vecchio quasi quanto il tempo. Che si tratti di prestatori di denaro veneziani nel 1300 o di mercanti mercanti nel tardo medioevo, la raccolta di denaro attraverso il commercio non è una nozione nuova. Negli Stati Uniti, i super ricchi sono stati i primi investitori. Diamo un'occhiata ad alcuni dei primi investitori e alla fetta che possedevano dell'economia americana:

- John D. Rockefeller (1839-1937), il primo miliardario americano, possedeva l'1,53% dell'economia statunitense

- John Jacob Astor (1763-1848), un investitore nel settore immobiliare di New York, possedeva lo 0,93% dell'economia statunitense

- Stephen Girard (1750-1831) ha fatto i suoi soldi con le spedizioni e come il più grande investitore nella First Bank degli Stati Uniti; possedeva lo 0,67% dell'economia statunitense

- Andrew Carnegie (1835-1919) ha guadagnato grazie all'acciaio; possedeva lo 0,60% dell'economia statunitense

Pensioni e altri strumenti per creare ricchezza

Le pensioni hanno dato il via all'accesso ai mercati e alla creazione di milionari quotidiani. Poiché le aziende aggiungevano somme di denaro a un fondo durante gli anni di lavoro dei dipendenti, i dipendenti potevano attingere ai soldi durante gli anni di pensionamento. Curiosità:American Express è stata la prima azienda a offrire una pensione nel 1875.

Le pensioni sono oggi più difficili da trovare nei pacchetti di benefici del datore di lavoro, ciò è in parte dovuto alla legislazione che ha contribuito a mettere la responsabilità del pensionamento nelle mani del dipendente. Lo sviluppo di strumenti quali fondi comuni di investimento, 401(k)s, IRA, e più recentemente i fondi negoziati in borsa (ETF) hanno svolto un ruolo chiave nella democratizzazione della creazione di ricchezza per gli individui comuni.

Oggi, sia gli investitori istituzionali che quelli retail investono con entusiasmo. Infatti, Gallup quest'anno ha scoperto che il 56% degli americani possiede azioni , sulla base dei sondaggi condotti ad aprile e luglio 2021. Allo stesso modo, il 55% ha investito nel 2019 e nel 2020. Nel 1952, solo il 4,2% della popolazione investiva in azioni.

Democratizzazione degli investimenti

Il ruolo di Internet nell'accessibilità degli investimenti da parte della gente comune non può essere sottovalutato:ha davvero reso più facile che mai l'accesso al mercato azionario. L'ascesa delle società di trading online autogestite alla fine degli anni '90 ha comportato un costo per operazione sostanzialmente inferiore, riducendo una grande barriera per molti investitori individuali. A quel tempo, i broker online potevano addebitare un minimo di $ 7 per operazione, mentre i broker a servizio completo (pensano alle grandi banche) addebitavano da $ 50 fino a $ 100 per operazione. Il gioco è cambiato di nuovo alla fine del 2019, quando le commissioni di trading sono state ridotte a zero in tutto il settore, un'altra vittoria per l'individuo. Insieme, questo ha dato origine a un nuovo tipo di investitore e trader:coloro che detengono quantità inferiori di ricchezza possono utilizzare i mercati.

Fusioni e acquisizioni hanno anche cambiato il panorama dell'intermediazione e ridotto il numero di scelte tra cui scegliere, il che è probabilmente positivo per l'investitore al dettaglio. (Ricordi Scottrade?)

E, naturalmente, la regolamentazione e i nuovi entranti sfideranno costantemente il nuovo status quo, ma gli investimenti si stanno evolvendo più velocemente che mai.

Dove andiamo da qui?

È vero che la storia viene costantemente scritta e la storia del mercato e degli investimenti non fa eccezione. La pandemia è stato un momento cruciale per i privati. Molti si sono resi conto che volevano avere il controllo dei propri destini finanziari. Hanno anche imparato che hanno la capacità di farlo con le proprie mani. Questa ha creato l'opportunità per le società di intermediazione, nuove e vecchie allo stesso modo, di aumentare le loro offerte per essere ancora più accessibili agli investitori al dettaglio. Come società, penso che stiamo ancora imparando a usare al meglio il controllo/il potere che abbiamo sulle nostre vite finanziarie a nostro vantaggio.

L'aumento della popolarità delle criptovalute e delle azioni di meme sono ottimi esempi di come l'istruzione sarà una parte importante del modo in cui l'industria avanza. Solo perché un titolo o un'opportunità di investimento è calda in questo momento , non significa che si adatti agli obiettivi e alla sequenza temporale di un individuo. Ciò si comprende solo attraverso l'educazione e il saper analizzare gli investimenti e fissare obiettivi. L'auto-responsabilità è fondamentale quando si tratta di investire in questi giorni. L'educazione finanziaria può essere trovata in molti luoghi, ma non tutte le fonti sono uguali. C'è una cacofonia su Internet, radio, TV, social media e altro ancora. La chiave è capire chiaramente la tua fonte e la loro motivazione per l'istruzione.

Lo dico da anni:investire dovrebbe diventare parte del curriculum di ogni singola scuola pubblica e privata, investire nell'istruzione non dovrebbe dipendere solo dall'individuo.

Ci sono voluti secoli per creare il mercato azionario moderno e continua ad evolversi ogni singolo giorno. In effetti, metti la tua impronta sul mercato azionario ogni volta che investi o fai trading.

Quindi, di nuovo. La domanda:di chi ti puoi fidare?

Quello che so per certo è che puoi fidarti di noi di Ally per coprirti le spalle:lo abbiamo sempre fatto e lo faremo sempre. Ecco il tuo futuro.

Cerchi approfondimenti e tendenze più esperti nel mercato attuale?

Iscriviti al Weekly Viewpoint

Lindsey Bell, chief markets &money strategist di Ally, è una pluripremiata professionista degli investimenti con la passione per la finanza personale e più di 17 anni di esperienza a Wall Street. La capacità unica di Bell di collegare i punti tra i dati e la vita reale e creare piccole idee di denaro che le persone possono utilizzare e applicare deriva dal suo profondo background come analista, ricercatrice e gestore di portafoglio presso organizzazioni tra cui JP Morgan e Deutsche Bank. È nota per aver dimostrato perché e come la comprensione di tutto ciò che è denaro migliora le finanze e il benessere generale di una persona. Collaboratrice continua della CNBC, Bell offre potere a consumatori e investitori in tutti i ceti sociali e condivide spesso le sue intuizioni con Wall Street Journal, Barron's, Kiplinger's, Forbes e Business Insider. Fa anche parte del consiglio di Better Investing, un'organizzazione no-profit focalizzata sull'educazione agli investimenti.

Lindsey Bell, chief markets &money strategist di Ally, è una pluripremiata professionista degli investimenti con la passione per la finanza personale e più di 17 anni di esperienza a Wall Street. La capacità unica di Bell di collegare i punti tra i dati e la vita reale e creare piccole idee di denaro che le persone possono utilizzare e applicare deriva dal suo profondo background come analista, ricercatrice e gestore di portafoglio presso organizzazioni tra cui JP Morgan e Deutsche Bank. È nota per aver dimostrato perché e come la comprensione di tutto ciò che è denaro migliora le finanze e il benessere generale di una persona. Collaboratrice continua della CNBC, Bell offre potere a consumatori e investitori in tutti i ceti sociali e condivide spesso le sue intuizioni con Wall Street Journal, Barron's, Kiplinger's, Forbes e Business Insider. Fa anche parte del consiglio di Better Investing, un'organizzazione no-profit focalizzata sull'educazione agli investimenti.

Fai clic qui per ulteriori contenuti da Lindsey Bell.

Le opinioni qui espresse non devono essere utilizzate come consigli di investimento. Per ulteriori informazioni, visitare il nostro sito Web.

Capacità di investimento in azioni

- La storia dell'industria manifatturiera

- 4 Svantaggi degli investimenti in crescita

- La storia delle assicurazioni

- Pericoli di investire nel mercato farmaceutico

- Investire in una società in bancarotta

- Investire nel settore sanitario

- Investire nel settore dei trasporti

- Investire in azioni - Le basi del mercato azionario

- Lo sfondo teorico per investire in azioni e azioni

- Investire nel gas naturale:le basi

-

Qual è il rapporto acido-test?

Qual è il rapporto acido-test? Il rapporto acido-test, noto anche come rapporto rapido Quick RatioIl rapporto rapido, noto anche come Acid-test, misura la capacità di unimpresa di pagare le sue passività a breve termine con attivit...

-

Cos'è il teorema di M&M?

Cos'è il teorema di M&M? Il teorema di M&M, o il teorema di Modigliani-Miller, è uno dei teoremi più importanti della finanza aziendale. Il teorema è stato sviluppato dagli economisti Franco Modigliani e Merton Miller nel 195...