Cartolarizzazione:il complesso prodotto finanziario che ha alimentato la crisi finanziaria sta tornando alla ribalta

Una volta la cartolarizzazione era lodata come un'innovazione progettata per migliorare la resilienza e la stabilità del sistema finanziario ridistribuendo il rischio in modo efficiente. Eppure la bolla immobiliare che è scoppiata e ha innescato la crisi finanziaria globale del 2007-08 è stata alimentata da questo meccanismo finanziario.

Consente alle banche di riconfezionare e vendere crediti inesigibili, compresi prestiti e mutui, a investitori terzi sotto forma di titolo. A livello micro, ha guidato il comportamento opportunistico delle banche, che ha creato complessi, attività finanziarie opache e di qualità inferiore. Dieci anni dopo e potremmo assistere al ritorno di questa rischiosa attività.

La crisi finanziaria del 2007-08 ha messo in luce il lato oscuro della cartolarizzazione. Quando la bolla immobiliare è scoppiata, gli investitori hanno subito perdite significative e hanno perso fiducia e interesse per la cartolarizzazione. Inoltre, rigorose risposte normative per affrontare le carenze nei mercati delle cartolarizzazioni hanno reso costosa la progettazione di queste transazioni per le banche. L'interesse minimo degli investitori unito a requisiti normativi più severi ha avuto un impatto negativo sulla cartolarizzazione.

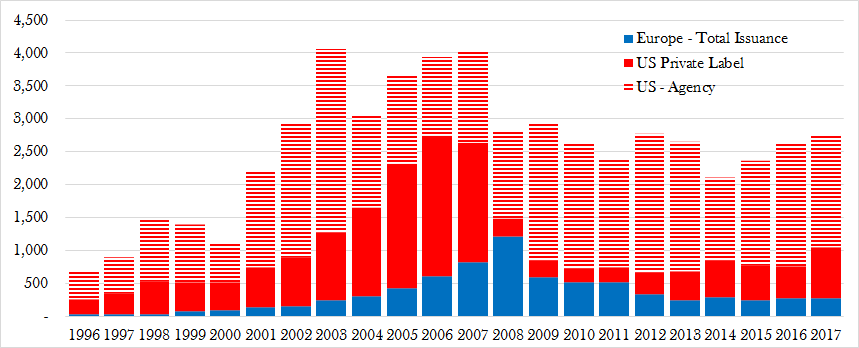

Il volume dei titoli emessi si è notevolmente ridotto nel periodo post-crisi, soprattutto in Europa. Ma, oggi, dieci anni dopo la crisi, I politici europei sono ansiosi di rilanciarlo. Dicono che un mercato delle cartolarizzazioni ben funzionante fornirà vantaggi significativi alla crescita europea. Però, ci sono poche prove empiriche a sostegno di questa affermazione.

Il lato oscuro della cartolarizzazione

La cartolarizzazione ha modificato il modello di business bancario tradizionale, dove le banche mantengono i prestiti fino alla scadenza. È un meccanismo finanziario complesso che consente alle banche di vendere prestiti altrimenti illiquidi a terzi. I proventi della vendita vengono quindi utilizzati per finanziare prestiti aggiuntivi e questo ciclo può essere ripetuto ripetutamente.

Dalla crisi finanziaria, un ampio corpus di lavori ha studiato gli effetti negativi della cartolarizzazione. Ci sono prove schiaccianti che la cartolarizzazione aumenta il rischio di credito delle banche.

Numerosi studi hanno scoperto che aumenta il comportamento opportunistico delle banche, pure. Nel periodo pre-crisi, le banche attive nella cartolarizzazione hanno respinto un minor numero di richieste di prestito e hanno mediato mutui di scarsa qualità. I mutui più rischiosi avevano maggiori probabilità di essere cartolarizzati e alcune banche hanno persino riportato erroneamente la qualità creditizia dei mutui sottostanti oscurando le informazioni degli investitori.

Le banche hanno inoltre ridotto gli sforzi di monitoraggio dei mutuatari di prestiti cartolarizzati. Alle cartolarizzazioni di banche più grandi sono stati concessi privilegi di rating da agenzie di rating del credito, ingannando così gli investitori. Incapace di valutare il rischio a causa della struttura complessa di questi beni e della mancanza di informazioni, gli investitori sono stati spinti a fare affidamento sui rating del credito.

Europa immune?

Queste conseguenze indesiderate della cartolarizzazione sul comportamento delle banche sono state molto meno evidenti nel mercato europeo. Le banche europee non sembravano aver cartolarizzato prestiti di bassa qualità o allentato gli standard di prestito allo stesso modo delle banche statunitensi.

Infatti, il mercato dei titoli in Europa è stato più robusto. Nel periodo post crisi, i default medi variavano tra lo 0,6 e l'1,5%, rispetto al 9,3-18,4% delle cartolarizzazioni statunitensi. Tuttavia, il volume delle cartolarizzazioni nei mercati europei ha sofferto ugualmente, se non più di, il mercato statunitense.

La crescente quantità di cartolarizzazioni europee è, da una parte, ingannevole in quanto non tutti i titoli creati vengono effettivamente venduti a investitori privati. Una grande quantità viene trattenuta dalle banche emittenti e successivamente utilizzata come garanzia per garantire finanziamenti da banche centrali come la Banca centrale europea. Ma, d'altra parte, Le banche del Regno Unito hanno recentemente aumentato i loro livelli di emissione in modo significativo rispetto ai livelli pre-Brexit.

Lezioni imparate

Dalla crisi, La regolamentazione europea si è notevolmente inasprita. In particolare, ha mirato agli effetti negativi della cartolarizzazione sul comportamento delle banche e all'aumento della trasparenza sui mercati. Le banche devono detenere più capitale per i titoli garantiti da attività, devono assumersi maggiori responsabilità per il proprio rischio e gli investitori sono ora tenuti a eseguire la due diligence.

Ma, vista l'attuale stagnazione del mercato, il quadro delle cartolarizzazioni è stato rivisto ripetutamente per rilanciare il mercato. Dopo molte discussioni, Il nuovo quadro normativo europeo sulla cartolarizzazione entrerà pienamente in vigore il 1° gennaio 2019.

In particolare, il nuovo quadro mira a promuovere l'emissione di semplici, cartolarizzazioni trasparenti e standardizzate, facili da valutare e monitorare da parte di investitori e autorità di regolamentazione. Per esempio, essere eleggibile, le attività sottostanti dovrebbero essere “omogenee” per tipologia (con caratteristiche di flusso di cassa e rischio simili) nonché per scadenza. Il quadro fornisce un alleggerimento del capitale per gli investitori che desiderano detenere questi semplici, cartolarizzazioni trasparenti e standardizzate.

Ma ci sono ancora alcune carenze. I vantaggi della riduzione del capitale non sono applicabili ai grandi investitori istituzionali a lungo termine come i fondi pensione e le compagnie di assicurazione. Ai paesi sarà inoltre data l'autonomia di imporre sanzioni in caso di mancato rispetto delle misure di responsabilità del rischio. Ciò potrebbe potenzialmente temperare l'attività transfrontaliera.

Nonostante queste limitazioni, il nuovo quadro dovrebbe ampliare le opportunità di investimento per gli investitori a lungo termine. L'UE spera di dare impulso ai prestiti alle famiglie e alle imprese europee fornendo 150 miliardi di euro in più all'economia reale. Ma, con una mancanza di prove a sostegno di ciò e con il lato oscuro della cartolarizzazione in mente, è importante procedere con cautela e imparare dalle lezioni della crisi finanziaria.

Articoli in Evidenza

- Problemi finanziari associati agli anziani

- Crisi finanziaria

- Banche che supportano la comunità LGBTQ+

- Quali sono le prime 10 banche private?

- 3 fattori che determinano le migliori rendite indice

- Azioni che sono state meno colpite dalla recessione nel 2008

- La Nigeria sta facendo progressi con l'inclusione finanziaria:ecco come

- Come affrontare la prossima crisi finanziaria:prendi lezioni dall'Islanda

- Open banking:la riforma invisibile che scuoterà i servizi finanziari del Regno Unito

- Hedge fund dalla crisi finanziaria:dal boom al fallimento

-

Cos'è il settore finanziario?

Cos'è il settore finanziario? Il settore finanziario si riferisce alle imprese e alle istituzioni che gestiscono il denaro e forniscono servizi di intermediazione per trasferire e allocare capitale finanziario in uneconomia. ...

-

9 errori finanziari che stai facendo presso l'ufficio dei medici

9 errori finanziari che stai facendo presso l'ufficio dei medici Se hai una condizione medica in corso, sai quanto può essere costosa lassistenza sanitaria. Le spese mediche sono aumentate vertiginosamente negli ultimi anni, lasciando le persone di fronte alla poss...