Cosa sono gli incrementi nelle rendite variabili?

Le rendite variabili sono investimenti emessi da compagnie assicurative che ti forniscono un flusso regolare di pagamenti. Nella loro forma più semplice, rendite variabili hanno pagamenti variabili. In altre parole, l'importo di ciascun pagamento varia a seconda dell'andamento degli investimenti. Le rendite variabili offrono anche altre caratteristiche, compreso un beneficio in caso di morte.

Rendite variabili

Quando acquisti una rendita variabile, la compagnia di assicurazioni aggiunge i tuoi soldi a un pool gestito professionalmente che acquista azioni, obbligazioni e altri investimenti. Il valore del portafoglio oscilla con i mercati. Il motivo per cui le persone investono in una rendita variabile, al contrario di, dire, i pagamenti garantiti che accompagnano una rendita ordinaria, è che prevedono rendimenti più elevati (più denaro) a lungo termine.

Beneficio di morte

Se stai pensando, "accidenti, suona terribilmente come un fondo comune, " allora hai ragione. Ma ci sono differenze importanti tra fondi comuni e rendite variabili, uno dei quali è l'indennità di morte. L'indennità di morte è un pagamento garantito ai tuoi beneficiari. Di solito è, ma non sempre, l'importo investito (meno eventuali prelievi effettuati). Se il tuo investimento dovesse diminuire, i tuoi beneficiari continuano a ricevere almeno l'importo che hai investito anche se i mercati sono diminuiti. Se il valore dei tuoi investimenti è aumentato, quindi i tuoi beneficiari erediteranno il valore più alto.

Funzione di potenziamento

Le rendite variabili offrono spesso una funzione di aumento. Un passo avanti ti consente di trarre vantaggio dai mercati in crescita aumentando il beneficio in caso di morte per il tuo beneficiario. Quando il valore del tuo investimento aumenta, puoi bloccare il nuovo importo più alto, e questo diventa il nuovo beneficio di morte garantito. In breve, quando i mercati salgono, puoi aumentare l'indennità di morte.

Tassa, Non gratis

Le compagnie di assicurazione addebitano commissioni per le garanzie e altre caratteristiche fornite con le rendite variabili. Gli step up hanno commissioni, e ci saranno alcune restrizioni sulla frequenza con cui puoi aumentare l'indennità di morte. È importante che queste informazioni ti siano spiegate da un rappresentante della compagnia assicurativa prima di intraprendere questo percorso di investimento.

Un esempio

Diciamo che investi $ 100, 000 in una rendita variabile che ha un'indennità di morte pari all'importo investito. Dopo due anni se la rendita ti ha pagato $ 20, 000, il tuo sussidio di morte sarebbe di $ 80, 000. Se i mercati hanno abbassato il valore dei tuoi investimenti a $ 60, 000, i tuoi beneficiari riceverebbero $ 80, 000 se dovessi morire. Se i mercati hanno aumentato il valore dei tuoi investimenti a $ 95, 000, i tuoi beneficiari riceverebbero $ 95, 000. La funzione step up ti consente di bloccare $ 95, 000 come indennità di morte. Anche se i mercati dovessero calare in futuro, ai tuoi beneficiari è garantito il nuovo, importo maggiore (meno eventuali prelievi effettuati).

Articoli in Evidenza

- Quali sono le barriere finanziarie?

- Quali sono i prestiti attivi?

- Cosa sono i controlli sui diritti d'autore?

- Cosa sono i controlli duplicati?

- Cosa sono i fondi comuni?

- Cosa sono le obbligazioni Tier 2?

- Cosa sono le vendite di rientro?

- Cosa sono i beni investibili?

- Quanto valgono i titoli di guerra?

- Rendite fisse o variabili:cosa considerare

-

Cosa sono i beni domestici?

Cosa sono i beni domestici? Se hai mai dovuto scrivere un testamento, acquistare lassicurazione dei proprietari di casa o gestire uneffrazione o un incendio che ha danneggiato la tua casa, probabilmente avevi bisogno di creare u...

-

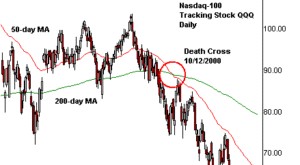

Cos'è una croce della morte?

Cos'è una croce della morte? La croce della morte è un modello graficoAnalisi tecnica - Guida per principianti Lanalisi tecnica è una forma di valutazione degli investimenti che analizza i prezzi passati per prevedere lazione fut...