Investimenti FIRE:i pro ei contro di una delle tendenze più calde di oggi

Cosa sta investendo FIRE?

FUOCO sta per indipendenza finanziaria andare in pensione presto . È un movimento di persone che credono che con forza di volontà e capacità di investimento, chiunque può raggiungere indipendenza finanziaria e pensionamento anticipato.

Sebbene gli investimenti FIRE abbiano guadagnato terreno nell'ultimo decennio, le sue origini risalgono a "Your Money or Your Life, " di Joe Dominguez e Vicki Robin, che è visto come il libro seminale del movimento FIRE. Dominguez e Robin hanno riferito di aver lasciato il lavoro e di aver vissuto con un totale di $ 12, 000 all'anno dai loro risparmi (anche nei primi anni '90, questa è stata un'impresa enorme). Dominguez e Robin, che non ha mai usato il termine FUOCO, scoprì che una vita semplice di semplici piaceri, lontano dalle pressioni del lavoro e dai pesanti obblighi finanziari, era una ricetta per una profonda felicità.

Certo, non tutti sono tagliati per quella vita. Ci vuole un sacco di sacrificio per risparmiare così tanto - e raramente porta a uno stile di vita sontuoso in pensione.

Se pensi di essere un candidato per gli investimenti FIRE, ma non sei sicuro, ecco alcuni pro e contro di quello stile di vita, più consigli su come raggiungerlo se decidi di volerlo perseguire.

Quali sono i vantaggi di FIRE?

Indipendenza finanziaria e pensionamento anticipato. Questi sono i pro. Fine della storia. Che altro c'è da dire? E con quella libertà finanziaria arriva la possibilità di, entro i limiti, fai quello che ti senti di fare nella vita. Viaggiare. Torna a scuola. Fai volontariato per la tua causa preferita. Impara un mestiere. Paradiso (per la maggior parte di noi).

Quali sono i contro di FIRE?

Quella futura libertà richiede un grande impegno e forza di volontà e una vita di estremo ascetismo nel presente.

FUOCO si riduce a tre cose:

- Spendere di meno

- Risparmia di più

- Guadagna di più

Spendere di meno. Per molti, raggiungere FIRE significa ridurre drasticamente o evitare le spese giornaliere e settimanali che rendono un po' più facile o più piacevole la vita del presente:ristoranti e pasti da asporto; Teatro, film, e spettacoli musicali; nuovi vestiti; auto nuove; e vacanze. Probabilmente non avrai una casa grande. (Il lato positivo, non avrai nemmeno il grande mutuo per sostenerlo.)

Risparmia di più. Molti blogger e scrittori nello spazio FIRE si divertono a trovare l'offerta migliore e sono buone fonti di suggerimenti su come risparmiare denaro su generi alimentari e assicurazioni. Hanno metodi per mantenere il tuo piano di risparmio in pista mentre tutti intorno a te fanno shopping senza fine. Ma non tutti possono o vogliono prendersi la briga di guidare per mezz'ora fuori strada per fare affari su un cartone di latte ora, mentre la ricompensa del pensionamento anticipato è lontana decenni. Se sei impegnato nel FUOCO, probabilmente devi abituarti a questo tipo di disciplina del risparmio.

Guadagna di più. Potrebbe anche essere necessario fare un secondo lavoro, o, nel linguaggio corrente, iniziare un trambusto laterale, per raggiungere i tuoi obiettivi di risparmio e pensione.

Se non sei il tipo di persona che può negarsi molte comodità, pensa a lungo e duramente a intraprendere investimenti FIRE.

Come conoscere l'importo del risparmio FIRE

Ricordare, non stai solo cercando di risparmiare un importo di pensione "normale" in meno tempo rispetto al tipico risparmiatore. Devi anche risparmiare più soldi in meno tempo .

Normalmente, se vai in pensione a 65 anni, probabilmente hai bisogno di 25 anni di risparmi, ipotizzando una durata di 90 anni. E se inizi a risparmiare circa 25, hai 40 anni per salvarlo. Però, se vai in pensione a 45 anni, hai bisogno di 45 anni di risparmi e hai solo 20 anni per raggiungere questo obiettivo.

A proposito, per chiunque abbia vent'anni ora, può diventare comune vivere in centinaia. Quindi dovrai risparmiare di conseguenza di più per assicurarti che i tuoi fondi durino fino alla tua morte.

Quindi, come fai a sapere qual è il tuo numero FIRE?

È comunemente detto nei blog e nei numerosi thread di Reddit su FIRE (secondo vox.com, "Ci sono attualmente più di 700, 000 membri in un subreddit attivo sull'indipendenza finanziaria...") che per ottenerlo devi risparmiare tra il 50% e il 70% del tuo reddito annuo. Per molte persone oggi negli Stati Uniti, dove il reddito familiare medio per una famiglia di quattro persone era di $ 68, 703 nel 2019, un tale tasso di risparmio probabilmente non è possibile.

Se sei uno di quelli, il tuo obiettivo dovrà essere ridimensionato in modo appropriato. Forse puoi andare in pensione cinque anni prima invece di 15, oppure puoi pianificare di lavorare part-time per integrare i tuoi risparmi e raggiungere il tuo obiettivo.

D'altra parte, se hai un alto reddito, facendo $ 250, 000 all'anno o più, probabilmente puoi risparmiare più di questo importo e raggiungere FIRE prima di quanto ti aspetti.

Hai bisogno di un professionista finanziario per avviare un portafoglio FIRE di successo

Non appena decidi di fare sul serio con FIRE, devi passare dai consigli generali, seppur validi, che si trovano in libri o siti web, a consigli finanziari specifici per la tua situazione

Per questo, dovrai lavorare con un professionista esperto che può dirti se e come ottenere FIRE nelle tue circostanze. Possono darti informazioni specifiche su quanto devi mettere da parte e dove investire i tuoi risparmi per raggiungere il tuo obiettivo FIRE, in base alla tua età attuale, l'età pensionabile desiderata, il tuo reddito, il tuo profilo di rischio, il tuo stile di vita, i tuoi obblighi finanziari in corso, e una miriade di altri fattori.

Anche se decidi di non poter ottenere FUOCO, beneficerai della consulenza finanziaria di un consulente esperto. Quindi prendi comunque un appuntamento per discutere un piano finanziario.

Se trovi che FIRE non è fattibile, forse uno degli stili FIRE alternativi menzionati di seguito sarebbe più adatto. Ma prima, che tu scelga o meno un percorso FUOCO, ecco cosa non da fare quando si risparmia per la pensione...

Qual è la regola del 4% per il risparmio pensionistico?

La regola del 4% è un consiglio generico comune di circa 25 anni fa. Essa afferma che con un tasso di prelievo annuo iniziale del 4% (e adeguato all'inflazione ogni anno), un portafoglio pensionistico durerà in sicurezza per 30 anni.

La regola è stata descritta per la prima volta in un articolo del 1994 nel Giornale di pianificazione finanziaria intitolato Determinazione dei tassi di prelievo utilizzando i dati storici, di William Bengen. L'analisi si è basata sulla performance storica del mercato azionario e sui tassi di inflazione dal 1926 al 1992. Bengen ha concluso, "Ipotizzando un requisito minimo di 30 anni di longevità del portafoglio, un prelievo del 4% per il primo anno, seguiti da prelievi adeguati all'inflazione negli anni successivi, dovrebbe essere al sicuro".

Ciò che potrebbe non essere sicuro, anche se, sta basando il tuo benessere finanziario attuale e futuro su dati obsoleti da decenni. Ricorda che la conclusione di Bengen non tiene conto degli ultimi 29 anni di comportamento del mercato azionario o di inflazione.

Non puoi semplicemente usare questo modello per pianificare il tuo futuro. Ma un professionista finanziario può mettere a frutto alcune informazioni più recenti per creare un piano realistico basato sulle realtà economiche di oggi.

E la regola 25X?

Questa è un'altra "regola" di cui sentirete molto parlare nelle discussioni su come ottenere il FUOCO. Dichiara che dovresti risparmiare 25 volte l'importo annuo che ti aspetti che i tuoi risparmi coprano in pensione.

Per esempio, se stimi che avrai bisogno di $ 50, 000 dal tuo risparmio di pensione all'anno (esclusa la sicurezza sociale, pensioni, o qualsiasi altro reddito a tua disposizione) dovrai risparmiare 25 x $ 50, 000 o $ 1,25 milioni, ipotizzando una durata del portafoglio di 25 anni.

Oggi molti esperti raccomandano una regola 33X - accumulando 33 volte il tuo fabbisogno annuale - per tenere conto di una maggiore durata.

Come la regola del 4%, la regola 25X era più una cifra che una regola. E la principale debolezza di entrambi dal punto di vista del FIRE è che si basano su un'età pensionabile tradizionale di 65 anni.

Ma ecco il punto:se stai pianificando una pensione FIRE, non stai facendo una cosa tradizionale. E hai bisogno di un piano finanziario basato sulla tua età, il tuo stile di vita, il tuo reddito, i tuoi obiettivi, e la tua cronologia che parla di quelle specifiche.

Che tipo di FUOCO dovresti avviare?

Se lo stile di vita frugale descritto qui non fa per te, prendi il cuore. Altri aderenti a FIRE si sono sentiti allo stesso modo e hanno aperto la strada per creare fatFIRE, magra FIRE, baristaFIRE, e costaFIRE. Quando leggerai questo, potrebbero esserci ancora più opzioni.

Secondo i dati del censimento degli Stati Uniti, la spesa media annua delle famiglie negli Stati Uniti è di circa $ 60, 000. Se stai raggiungendo i tuoi obiettivi di risparmio FIRE e vivi con circa questo importo, stai raggiungendo il FUOCO.

Alcune persone trovano $ 60, 000 all'anno troppo restrittivi e rivedere il proprio budget verso l'alto per aggiungere qualche indulgenza. Stanno facendo fatFIRE. L'ex anestesista Leif Dahleen, andato in pensione a 43 anni, è uno di questi. Come citato in Business Insider, "FatFIRE è il pensionamento anticipato per gli imprenditori e i professionisti ad alto reddito che scelgono di non abbracciare completamente la frugalità o rinunciare a certe comodità che sono diventate consuetudine. È l'indipendenza finanziaria per i benestanti... Con un portafoglio fatFIRE, puoi fare cose che gli altri non possono permettersi di fare, almeno non così spesso...Puoi viaggiare regolarmente durante l'alta stagione, anche volare in prima classe se ti va. Puoi prendere una Tesla o una Acura NSX perché ne vuoi una e sai che non farà deragliare il tuo piano FIRE."

Sembra un sogno e, naturalmente, non uno che la maggior parte delle persone può raggiungere.

LeanFIRE è per coloro che vogliono arrivare a FIRE il più velocemente possibile e aderire a un piano di risparmio estremo e vivere con una cifra inferiore alla media per farlo. BaristaFIRE comprende coloro che svolgono un lavoro secondario (come il barista) per raggiungere i propri obiettivi di risparmio FIRE. Poi c'è il coastFIRE. Ciò accade quando qualcuno ha salvato una parte significativa del proprio gruzzolo di pensionamento ma determina che non è necessario aggiungerlo più per raggiungere la propria cifra FIRE. Interessi e dividendi gli consentiranno di crescere abbastanza da "costeggiare" alla fine l'obiettivo.

Ognuno di questi stili di vita FIRE è fattibile se hai la determinazione e una visione chiara di ciò che è necessario per arrivarci. E la migliore possibilità di fare un piano chiaro è farlo insieme a un professionista esperto di investimenti.

Articoli in Evidenza

- Pro e contro dell'investimento a rotazione settoriale

- Pro e contro di Tax Lien Investing

- Pro e contro degli investimenti offshore

- Pro e contro di investire in fondi comuni di investimento

- 5 pro e contro di investire in rendite

- I pro ei contro delle rendite variabili

- I pro e i contro degli investimenti top-down

- Pro e contro di investire in diamanti

- Pro e contro del Fondo per la crescita

- Quali sono i pro ei contro di investire in fondi comuni di investimento ELSS?

-

5 pro e contro di investire in rendite

5 pro e contro di investire in rendite Immagini eroe/immagini Getty Al valore nominale, le rendite offrono un solido affare:reddito garantito per tutta la vita. Ma non sono i prodotti più semplici. Le rendite possono essere una vacca d...

-

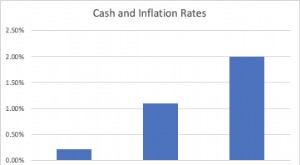

I pro e i contro dell'investimento in contanti

I pro e i contro dell'investimento in contanti Il denaro sembra essere un investimento sicuro per molti investitori. E questo è vero in un certo senso, il valore nominale dei tuoi risparmi non diminuirà se detieni contanti. Ma alcuni investitori l...