Scegliere una tecnica di capital budgeting

Chiunque sia responsabile del capital budgeting all'interno di un'azienda dovrebbe capire come scegliere una tecnica di capital budgeting appropriata quando prende decisioni. Un certo numero di metodi sono comunemente usati per valutare i progetti e alcuni sono molto più eloquenti di altri. In primis, i gestori finanziari guardano al valore attuale netto, tasso di rendimento interno, tasso di rendimento interno modificato, indice di redditività, analisi delle opzioni reali, e il metodo di rendita equivalente per prendere decisioni informate su quali progetti dovrebbero essere perseguiti.

Valore attuale netto

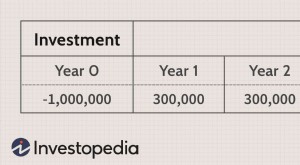

Il valore attuale netto è la singola metrica più potente nel budget di capitale, ma richiede la maggior parte delle informazioni di input per produrre una misura utile. Per trovare il valore attuale netto di un progetto, l'intera serie di flussi di cassa del progetto e le loro date devono essere determinate e quindi scontate in modo appropriato dal costo medio ponderato del capitale (WACC) dell'impresa. La stima del valore attuale netto è altamente sensibile al tasso di sconto (WACC), quindi qualsiasi imprecisione potrebbe avere un enorme impatto sul fattore decisionale. Con il tasso di sconto adeguato, la decisione di andare avanti con il progetto è piuttosto semplice:sì se il valore attuale netto è superiore a $ 0, no se è inferiore a $ 0 e indifferenza se è esattamente $ 0. Questo perché il valore attuale netto rappresenta la quantità di denaro che il progetto genererà per l'azienda dopo aver contabilizzato tutte le spese, costi di finanziamento, e costi opportunità, prezzo in dollari di oggi.

Tasso di rendimento interno

Il tasso di rendimento interno misura il tasso di sconto che corrisponde ai flussi di cassa in entrata e in uscita in modo tale che il valore attuale netto sia 0. Per trovare l'IRR, sono richiesti solo flussi di cassa, quindi non vi è alcun errore di stima nel dover determinare il tasso di sconto corretto dell'impresa come con il valore attuale netto. Il tasso di rendimento interno è più utile in quelle che sono considerate situazioni normali in cui la serie dei pagamenti è costituita da tutti gli afflussi seguiti da tutti i deflussi o viceversa, altrimenti i risultati sono più difficili da interpretare. Un progetto dovrebbe essere preso in considerazione se l'IRR supera il WACC dell'impresa, e quindi dovrebbe fornire la stessa decisione del valore attuale netto purché il WACC sia accurato.

Tasso di rendimento interno modificato

Il tasso di rendimento interno di un progetto non ha molto significato al di fuori della decisione di investimento perché presuppone che i flussi di cassa vengano reinvestiti al tasso di rendimento interno, cosa che accade molto raramente. Il tasso di rendimento interno modificato corregge ciò assumendo un tasso di reinvestimento e un tasso di finanziamento appropriati per fornire una cifra che stimi la redditività annuale del progetto. Questo metodo è un incrocio tra il valore attuale netto e il tasso di rendimento interno e può essere utilizzato per interpretare i rendimenti percentuali mentre l'IRR stesso non può.

Indice di redditività

L'indice di redditività è determinato dividendo il valore attuale dei flussi di cassa futuri per l'investimento iniziale e determinando se è maggiore di 1. È una misura rapida del "bang for the buck" in quanto valori più alti rappresentano più profitti allo stesso costo. Tipicamente, il valore attuale netto è preferito.

Analisi delle opzioni reali

I responsabili finanziari devono preoccuparsi di trovare o creare opzioni reali nei progetti. Queste opzioni reali potrebbero essere la capacità di espandere o contrarre il progetto o abbandonarlo del tutto prima del completamento, così come alcuni altri. Sono disponibili numerosi metodi con vari gradi di difficoltà nel calcolo del valore di un'opzione reale, che viene poi aggiunto al calcolo del valore attuale netto e può avere un grande impatto sulla decisione di investimento.

Metodo di rendita equivalente

Quando i progetti non hanno la stessa durata, il valore attuale netto è ambiguo nel determinare il progetto migliore poiché considera solo i dollari netti generati indipendentemente dal tempo. Il metodo della rendita equivalente viene utilizzato per i progetti che possono essere ripetuti e fornisce un valore attuale netto “annualizzato” (dividendo il valore attuale netto per il fattore di rendita) in modo che i progetti possano essere confrontati correttamente.

Articoli in Evidenza

- Che cos'è il budget di capitale?

- Vantaggi e svantaggi del Capital Budgeting

- Tecniche di valutazione del Capital Budgeting

- Il processo di capital budgeting per gli imprenditori

- Budgeting del capitale con periodo di ammortamento

- Budgeting del capitale con Discounted Cash Flow (DCF)

- I passaggi fondamentali del budget di capitale

- L'importanza del budget di capitale

- Budgeting del capitale con valore attuale netto (VAN)

- Il valore del ROIC

-

Che cos'è il valore patrimoniale netto?

Che cos'è il valore patrimoniale netto? Il valore patrimoniale netto (NAV) è definito come il valore delle attività di un fondoAttività finanziarieLe attività finanziarie si riferiscono ad attività che derivano da accordi contrattuali sui f...

-

Che cos'è l'investimento netto?

Che cos'è l'investimento netto? Linvestimento netto è limporto totale dei fondi che vengono spesi da unazienda per acquistare beni capitali, meno il relativo deprezzamento dei beni. La cifra dellinvestimento netto fornisce una rappr...