Rispondere alle obiezioni dei finanziatori

Identificazione delle qualifiche, eccezioni e modifiche (se presenti) del rifiuto da parte di un prestatore della tua proposta di prestito possono aiutarti a determinare esattamente il motivo il creditore ha detto no . Di seguito sono elencati alcuni dei motivi più comuni che gli istituti di credito utilizzano per rifiutare una richiesta di prestito e alcune risposte logiche a tali motivi:

Obiezione:l'attività è sottocapitalizzata. I finanziatori sono molto più a loro agio quando il mutuatario ha contribuito o guadagnato una parte sostanziale del patrimonio netto dell'azienda. Nell'esaminare il rapporto debito/capitale totale, ci dovrebbe essere una parte ragionevole del finanziamento della società fornita da una fonte diversa dal prestatore.

Risposta :Ci sono misure che puoi prendere per aumentare la tua equità nel business. Per esempio, potresti infondere più soldi nell'azienda da fonti come risparmio , un secondo mutuo a casa tua, proventi da liquidato investimenti , o il valore di riscatto in contanti di a assicurazione sulla vita politica. Per di più, può essere possibile convertire qualsiasi debito subordinato o note pagabili alla società in azioni. Puoi anche tentare di ridurre altre passività della società di un importo ragionevole (e con uno sconto, se possibile). La riduzione del livello di indebitamento complessivo dell'azienda consentirà al prestatore di operare da una posizione percepita più forte per quanto riguarda la capacità dell'azienda di rimborsare il prestito.

Obiezione:l'azienda deve ancora realizzare un profitto. I finanziatori in genere si aspettano che un mutuatario che ha una comprovata esperienza di successo aziendale sia in grado di attuare la strategia aziendale prevista in una proposta e rimborsare i fondi anticipati. Se un'azienda ha perso denaro perennemente, però, la maggior parte dei finanziatori potrebbe pensare che un finanziamento aggiuntivo non farà altro che aggravare tali perdite e il mutuatario non sarà in grado di rimborsare il prestito.

Risposta :La tua spiegazione della storia finanziaria dell'impresa probabilmente non era sufficiente o non ragionevole (per quanto riguardava il prestatore). Se la tua attività non è riuscita a ottenere un profitto, è importante dimostrare le ragioni di ciò e spiegare come correggerete il problema. Assicurati di fornire una documentazione sincera e dettagliata che spieghi i periodi in cui non è stato guadagnato un profitto. Confrontando tali periodi di perdita con i periodi in cui l'impresa ha realizzato utili, puoi spiegare come le operazioni potrebbero essere state diverse. Dovresti quindi dettagliare come verranno utilizzati i proventi del prestito per posizionare l'attività in modo tale da garantire i profitti.

Per esempio, a volte acquisire risorse migliori e più efficienti è tutto ciò che serve per raggiungere la redditività. I finanziatori di solito possono accettare questa strategia se puoi fornire prove sostanziali che l'aumento della produttività riporterà effettivamente il tuo bilancio in attivo.

Obiezione:il prestito proposto è troppo grande. I finanziatori spesso tentano di ridurre gli importi delle richieste di prestito riducendo i fondi marginali o cercando di costringere il mutuatario a spendere meno in una particolare area della proposta. L'intento è quello di controllare la loro esposizione al rischio e forse anche di abbassare il saldo del prestito rispetto all'importo della garanzia offerta.

Risposta :È importante ricordare che solo tu puoi decidere se la tua strategia proposta può essere realizzata con un importo inferiore di finanziamento. Per di più, solo tu saprai quanto cuscino finanziario extra, incorporato nella tua richiesta originale, può essere abbassato senza incidere materialmente sull'attività. La tua risposta, perciò, deve essere basato su quanto denaro è effettivamente necessario e su come una spesa può essere ridotta senza causare un impatto negativo sui tuoi piani aziendali. In alternativa, l'offerta di fornire garanzie aggiuntive può persuadere il prestatore a riconsiderare la restrizione, poiché così facendo ridurrai il rischio percepito dal prestatore nella transazione.

Obiezione:la strategia aziendale non è solida. I funzionari di prestito spesso metteranno alla prova le tue idee rispetto alla loro conoscenza ed esperienza collettiva (o inesperienza) al fine di valutare se l'azienda ha una ragionevole possibilità di successo. Se il prestatore ha notevoli riserve sui tuoi potenziali clienti, il finanziamento sarà rifiutato.

Risposta :Tieni presente che i creditori non hanno sempre ragione, e sono quasi sempre di carattere conservativo. Forse non hai spiegato a sufficienza la strategia, o forse il creditore ha una comprensione errata o incompleta di esattamente ciò che stai cercando di realizzare. Rivedere attentamente la strategia aziendale con il prestatore, assicurandosi assolutamente che descriva completamente ogni dettaglio del piano. Non esitate ad aggiungere enfasi e supporto alle vostre idee con articoli, sondaggi, studi di marketing e demografici, eccetera.

Obiezione:l'impresa è troppo rischiosa. Alcuni istituti di credito escludono del tutto particolari industrie dal loro mercato dei prestiti perché i rischi intrinseci (reali o percepiti) in tali attività sono al di là dei parametri accettabili del prestatore. Tali esclusioni possono applicarsi solo al prestatore locale, o possono essere generalmente comuni tra la maggior parte degli istituti di credito, a seconda della particolare industria coinvolta.

Risposta :È possibile che tu non abbia comunicato in modo efficace come alcuni dei rischi potrebbero essere eliminati, o almeno limitato. Per esempio, accettando condizioni più rigorose o fornendo garanzie aggiuntive, potresti strutturare l'operazione in modo da garantire al prestatore una maggiore protezione da un'eccessiva esposizione a potenziali perdite sui prestiti.

Obiezione:non ci sono abbastanza garanzie. Questo è probabilmente il motivo più utilizzato dai finanziatori per rifiutare una richiesta di prestito. I finanziatori in genere desiderano un rapporto minimo di 1:1 copertura garanzia/debito, e quello basato su una valutazione attualizzata della garanzia. Tenteranno spesso di utilizzare la leva collaterale per gravare praticamente su ogni bene che possiede un mutuatario, anche se tali attività aggiuntive contribuiscono a poco valore effettivo per garantire il prestito.

La quantità e la qualità delle garanzie offerte possono spesso superare molte obiezioni, perché i prestatori di solito sono fin troppo felici di affittare al mutuatario i propri soldi - che è, in sostanza, cosa succede quando si prendono le garanzie per un prestito. In realtà è poco che il denaro sia attualmente vincolato al bene; può essere pignorato per la liquidazione in caso di mancato rimborso del prestito.

Risposta :La tua risposta come mutuatario dovrebbe essere basata su un riconoscimento onesto e accurato del vero valore della garanzia che stai offrendo. Dovresti anche essere consapevole del suo valore in liquidazione. I finanziatori sono spesso inclini a vendere beni pignorati a un valore sostanzialmente inferiore al valore di mercato, cercando semplicemente di recuperare il saldo del prestito in essere piuttosto che ottenere il pieno valore delle risorse.

È quindi saggio conoscere il mercato per la vendita di beni simili a quelli che hai offerto come garanzia. Se necessario, ordinare una valutazione da un rivenditore di attrezzature usate o da un banditore. Il rivenditore dovrebbe essere in grado di giudicare rapidamente ciò che l'attrezzatura potrebbe portare in una vendita o in un'asta tempestive. Queste informazioni possono essere molto utili per determinare la leva finanziaria che il creditore ti darà su tali attività. Inoltre, anche il patrimonio immobiliare deve essere valutato mediante perizia. I finanziatori in genere anticipano un importo standard del valore di mercato degli immobili, fornendo così a se stessi un margine per coprire il tempo e il costo associato di vendita della proprietà in caso di inadempienza.

Se il creditore non ha valutato adeguatamente la tua garanzia, puoi fornire ulteriori informazioni per dimostrare il suo maggior valore. Ma sarai in grado di contestare le valutazioni del prestatore solo con un valore diverso che è stato documentato. Quindi, quando gli viene chiesto di rivedere i loro calcoli, dovrebbero almeno arrivare a un valore di compromesso basato sulle prove che fornisci.

Se, dopo le tue valutazioni, le risorse sono infatti insufficienti, essere pronti a offrire più garanzie al prestatore. E, come una parola aggiuntiva per il saggio:è una buona idea avere una strategia di backup su come raggiungere i tuoi obiettivi con meno dollari, nel caso in cui non riesci a raccogliere sufficienti garanzie supplementari e sei costretto a accontentarti di un importo di finanziamento leggermente inferiore.

Obiezione:le proiezioni finanziarie non sono affidabili. I finanziatori presteranno particolare attenzione alle proiezioni finanziarie di una proposta di prestito per determinare esattamente come il mutuatario intende rimborsare il prestito. Sulla base dei fattori che contribuiscono e dell'esperienza passata, il prestatore potrebbe non essere sempre d'accordo con le conclusioni della proposta sulla produzione di entrate o sul costo delle operazioni, e come tale, la capacità del mutuatario di onorare il debito può essere messa in discussione.

Risposta :Esaminare attentamente le proiezioni e assicurarsi che le aspettative siano state ragionevolmente raggiunte e comunicate in modo efficace. Rivedere i dati su cui si basano le proiezioni, dovresti assicurarti che queste prove siano documentate in modo chiaro e accurato.

Anche, essere pronto ad apportare modifiche per correggere eventuali errori che potrebbero essere stati scoperti dal prestatore o per rivedere eventuali calcoli ove necessario. Quindi, quando si confrontano i nuovi numeri con il servizio del debito per rimborsare il prestito, dovrai determinare se l'affare è ancora fattibile. Quando hai rieseguito i numeri e sei sicuro di loro, presentarli nuovamente con una discussione riga per riga per convincere il prestatore della fondatezza delle nuove aspettative.

Certo, rispondere a una o tutte queste obiezioni non garantisce che il creditore modificherà la decisione, ma è sicuramente il logico “passo successivo” da fare dopo che il prestito è stato inizialmente rifiutato. Poiché sono stati investiti notevoli sforzi per educare questo particolare prestatore sulla tua attività, dovresti tentare di affrontare le sue preoccupazioni prima di ricominciare completamente con una nuova proposta a un nuovo prestatore.

Articoli in Evidenza

- Come ottenere un prestito per piccole imprese

- Come ottenere un prestito tra pari

- Implicazioni creditizie del prestito peer-to-peer

- I 3 tipi di prestito sindacato

- Preparazione di un pacchetto di prestito

- I 4 tipi di insolvenza sui prestiti

- Le 4 tipologie di Prestiti Garantiti SBA

- Che cos'è un prestito in franchising?

- 504 Requisiti di idoneità al prestito SBA

- Che cos'è il programma di prestito SBA 504?

-

Che cos'è un patto di prestito?

Che cos'è un patto di prestito? Un patto di prestito è un accordo che stipula i termini e le condizioni delle politiche di prestito tra un mutuatario e un prestatore. Laccordo offre ai finanziatori le migliori banche negli USA Secon...

-

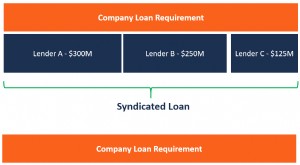

Che cos'è un prestito sindacato?

Che cos'è un prestito sindacato? Un prestito sindacato è offerto da un gruppo di prestatori che lavorano insieme per fornire credito a un grande mutuatario. Il mutuatario può essere una societàSocietàUna società è una persona giuridi...