Che cos'è l'ex post?

Ex-post è una parola latina che significa "dopo l'evento, ” ed è l'opposto della parola latina “ex-anteEx-AnteEx-ante è una parola latina che significa “prima dell'evento”. Il termine è comunemente usato nei mercati finanziari per riferirsi alla previsione di eventi come quelli economici, ", che significa "prima dell'evento". Si riferisce ai rendimenti effettivi guadagnati da un titolo o da un investimento.

Generalmente, la maggior parte degli investitori prevede i rendimenti attesi di un titolo in base ai rendimenti storici del titolo. Però, non è sempre esatto, e i rendimenti attesi possono differire dai rendimenti effettivi a causa degli shock imprevedibili che colpiscono i mercati finanziari. I rendimenti ex post differiscono dai rendimenti ex ante in quanto i primi rappresentano i rendimenti effettivi attribuibili agli investitori anziché i rendimenti stimati.

Come funziona

Ex-post rappresenta il risultato effettivo, che è il rendimento guadagnato da un investitore. Mostra come si è comportato un titolo o un bene rispetto a quanto inizialmente previsto dagli investitori. Si ottiene deducendo il prezzo pagato dagli investitori dal prezzo di mercato del bene per ottenere la varianza. Poiché il valore ex post non si basa su probabilità e proiezioni, può essere utilizzato dagli investitori per prevedere i guadagni futuri dell'azienda.

Uno dei modi in cui viene utilizzato ex-post è in Value at Risk (VAR) Value at Risk (VaR) Value at Risk (VaR) stima il rischio di un investimento. Il VaR misura la perdita potenziale che potrebbe verificarsi in un portafoglio di investimenti in un periodo di tempo. studio. Lo studio stima la perdita massima che un investimento subirà in un determinato momento. In questo caso, lo studio qualifica il livello di rischio all'interno di un portafoglio di investimento o di una società in un particolare orizzonte temporale. Può essere condotto su una posizione specifica o su interi portafogli gestiti da un'impresa.

Lo studio calcola la perdita potenziale che un'entità subirà e la possibilità che si verifichi l'importo specifico della perdita. Utilizzando le informazioni fornite dal VAR, gli enti possono valutare se detengono riserve di capitale sufficienti a coprire le perdite stimate. La metrica VAR è utilizzata dalle banche commercialiTop Banks negli USASecondo la Federal Deposit Insurance Corporation degli Stati Uniti, ce n'erano 6, 799 banche commerciali assicurate dalla FDIC negli Stati Uniti a partire da febbraio 2014. e società di investimento per determinare il tasso di occorrenza di potenziali perdite e controllare il livello di esposizione al rischio.

Analisi ex post

Gli analisti utilizzano le informazioni ex post sui guadagni degli investimenti e sulle fluttuazioni dei prezzi dei titoli per stimare i rendimenti attesi. Il rendimento previsto (ex ante) viene quindi confrontato con il rendimento effettivo (ex post) per determinare l'accuratezza dei metodi di valutazione del rischio dell'azienda.

Generalmente, il valore ex post è calcolato tenendo conto dei valori di inizio e di chiusura dell'attività durante un periodo definito - qualsiasi aumento o diminuzione del valore dell'attività e del reddito guadagnato durante il periodo. Per esempio, considerando il primo trimestre dell'anno conclusosi il 31 marzo, consideriamo il valore di partenza il 1 gennaio e il valore di chiusura il 31 marzo, e qualsiasi variazione del valore patrimoniale e del reddito guadagnato durante quel periodo.

Le informazioni ex-post vengono utilizzate nell'analisi dell'attribuzione della performance per determinare la performance di un portafoglio in base al suo rendimento e alla correlazione con altri fattori. L'analisi inizia selezionando le classi di attività in cui il gestore del fondo sceglie di investire. Le classi di attività descrivono i titoli specifici e il mercato da cui provengono. Per esempio, la classe di attività può includere titoli statunitensi a grande capitalizzazione provenienti dal mercato azionario statunitense.

L'analisi delle prestazioni ex-post utilizza l'analisi di regressioneAnalisi di regressioneL'analisi di regressione è un insieme di metodi statistici utilizzati per stimare le relazioni tra una variabile dipendente e una o più variabili indipendenti. dei rendimenti conseguiti dal portafoglio rispetto ai rendimenti dell'indice di mercato. Tale confronto aiuta a determinare quanto del profitto o della perdita del portafoglio è il risultato dell'esposizione al mercato. L'analisi di regressione mostra la quantità di alfa e beta attribuibile al portafoglio rispetto all'indice di mercato.

Le informazioni ex-post possono essere utilizzate anche per creare previsioni. Il valore della previsione si ottiene innanzitutto deducendo il valore iniziale del periodo di valutazione dal valore di chiusura di tale periodo. Il valore iniziale è il valore di mercato del titolo all'inizio del periodo, mentre il valore di chiusura è il valore di mercato corrente alla fine del periodo. La previsione viene creata quando vengono identificate osservazioni future, e utilizza i dati disponibili in quel momento.

Rischio ex post

Il rischio ex post è un tipo di metodo di misurazione del rischio che stima il rischio associato a un investimento in base ai rendimenti precedenti. Il rischio ex post comporta l'analisi dei rendimenti storici di un portafoglio per capire come varieranno i rendimenti in futuro. Viene utilizzato dagli investitori per determinare quanto sia rischioso un potenziale investimento e stimare la potenziale perdita che potrebbero subire durante una giornata di negoziazione.

Il rischio ex post è diverso da quello ex ante, che è il rischio futuro proiettato di un portafoglio. Ex-ante fa una proiezione che può risultare imprecisa quando si ottengono i rendimenti effettivi, mentre ex-post utilizza i rendimenti passati effettivi per determinare i possibili flussi di ritorno nel tempo. Una società di investimento può valutare ex ante un investimento o un titolo e confrontarlo con l'effettivo movimento del prezzo del titolo.

Letture correlate

CFI offre il Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nella tua carriera finanziaria. Iscriviti oggi! programma di certificazione per coloro che desiderano portare la propria carriera a un livello superiore. Per continuare ad apprendere e sviluppare la tua base di conoscenze, si prega di esplorare le risorse pertinenti aggiuntive di seguito:

- Titoli detenuti fino alla scadenza Titoli detenuti fino alla scadenza I titoli detenuti fino alla scadenza sono titoli che le società acquistano e intendono detenere fino alla scadenza. Sono diversi dai titoli scambiati o dai titoli disponibili per la vendita

- Tasso di RendimentoTasso di RendimentoIl Tasso di Rendimento (ROR) è il guadagno o la perdita di un investimento in un periodo di tempo rapportato al costo iniziale dell'investimento espresso in percentuale. Questa guida insegna le formule più comuni

- Term to MaturityTerm to MaturityIl termine fino alla scadenza è la vita residua di un'obbligazione o di un altro tipo di strumento di debito. La durata va dal momento in cui l'obbligazione è emessa fino alla sua

- Investimenti:una guida per principiantiInvestimenti:una guida per principianti La guida di CFI agli investimenti per principianti ti insegnerà le basi dell'investimento e come iniziare. Scopri le diverse strategie e tecniche di trading

Articoli in Evidenza

-

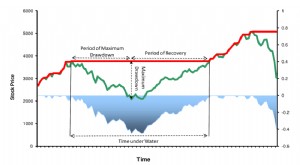

Che cos'è un prelievo massimo?

Che cos'è un prelievo massimo? Un prelievo massimo (MDD) misura la caduta massima del valore dellinvestimento, come dato dalla differenza tra il valore del minimo minimo e quello del picco più alto prima del minimo. LMDD viene calc...

-

Cos'è il valore nominale?

Cos'è il valore nominale? Il valore nominale è il valore nominale o nominale di unobbligazione, quota di azioni, o cedola come indicato su unobbligazione o un certificato azionario. Il certificato è emesso dal prestatore e con...