Che cos'è la gestione del rischio?

La gestione del rischio comprende l'identificazione, analisi, e risposta ai fattori di rischio che fanno parte della vita di un'impresaCiclo di vita dell'impresaIl ciclo di vita dell'impresa è la progressione di un'impresa in fasi nel tempo, ed è più comunemente diviso in cinque fasi. Una gestione efficace del rischio significa tentare di controllare, per quanto possibile, risultati futuri agendo in modo proattivo piuttosto che reattivo. Perciò, un'efficace gestione del rischio offre la possibilità di ridurre sia la possibilità che si verifichi un rischio sia il suo potenziale impatto.

Strutture di gestione del rischio

Le strutture di gestione del rischio sono concepite per fare molto di più che evidenziare i rischi esistenti. Una buona struttura di gestione del rischio dovrebbe anche calcolare le incertezze e prevedere la loro influenza su un'azienda. Di conseguenza, il risultato è una scelta tra accettare i rischi o rifiutarli. L'accettazione o il rifiuto dei rischi dipende dai livelli di tolleranza che un'impresa si è già definita.

Se un'azienda configura la gestione del rischio come un processo disciplinato e continuo allo scopo di identificare e risolvere i rischi, quindi le strutture di gestione del rischio possono essere utilizzate per supportare altri sistemi di mitigazione del rischio. Includono la pianificazione, organizzazione, controllo dei costi, e budgetingBudgetingBudgeting è l'implementazione tattica di un business plan. Per raggiungere gli obiettivi nel piano strategico di un'azienda, abbiamo bisogno di un qualche tipo di budget che finanzi il business plan e fissi misure e indicatori di performance.. In tal caso, l'attività di solito non subirà molte sorprese, perché il focus è sulla gestione proattiva del rischio.

Risposta ai rischi

La risposta ai rischi di solito assume una delle seguenti forme:

- Evitare :un'azienda si sforza di eliminare un particolare rischio eliminandone la causa.

- Mitigazione :Diminuzione del valore finanziario previsto Tipi di modelli finanziari I tipi più comuni di modelli finanziari includono:modello a 3 dichiarazioni, modello DCF, modello M&A, modello LBO, modello di bilancio. Scopri i primi 10 tipi associati a un rischio riducendo la possibilità che si verifichi il rischio.

- Accettazione :In alcuni casi, un'impresa può essere costretta ad accettare un rischio. Questa opzione è possibile se un'entità aziendale sviluppa contingenze per mitigare l'impatto del rischio, dovrebbe verificarsi.

Quando si creano contingenze, un'azienda deve impegnarsi in un approccio di risoluzione dei problemi. Il risultato è un piano ben dettagliato che può essere eseguito non appena se ne presenta la necessità. Tale piano consentirà un'organizzazione aziendaleTipi di organizzazioniQuesto articolo sui diversi tipi di organizzazioni esplora le varie categorie in cui possono rientrare le strutture organizzative. Strutture organizzative per gestire gli ostacoli o il blocco al suo successo perché può affrontare i rischi non appena si presentano.

Importanza della gestione del rischio

La gestione del rischio è un processo importante perché fornisce a un'azienda gli strumenti necessari per identificare e affrontare adeguatamente i potenziali rischi. Una volta identificato un rischio, allora è facile mitigarlo. Inoltre, la gestione del rischio fornisce a un'azienda una base sulla quale può intraprendere un solido processo decisionale.

Per un'impresa, la valutazione e la gestione dei rischi è il modo migliore per prepararsi alle eventualità che possono ostacolare il progresso e la crescita. Quando un'azienda valuta il proprio piano per la gestione di potenziali minacce e quindi sviluppa strutture per affrontarle, migliora le sue probabilità di diventare un'entità di successo.

Inoltre, una gestione progressiva del rischio assicura che i rischi di alta priorità siano affrontati nel modo più aggressivo possibile. Inoltre, la direzione avrà le informazioni necessarie che possono utilizzare per prendere decisioni informate e garantire che l'attività rimanga redditizia.

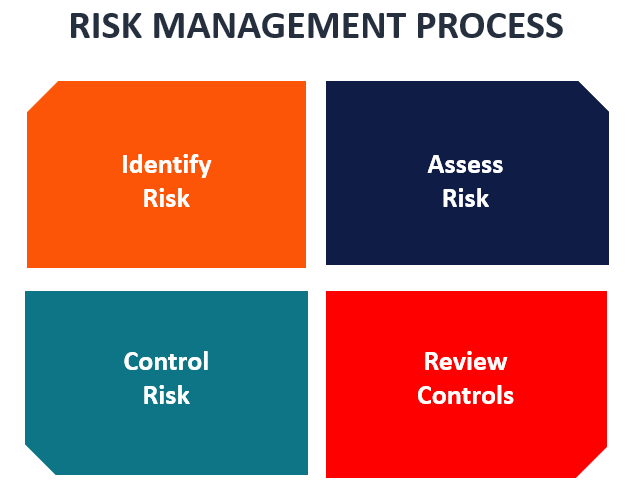

Processo di analisi del rischio

L'analisi del rischio è un approccio qualitativo alla risoluzione dei problemi che utilizza vari strumenti di valutazione per elaborare e classificare i rischi allo scopo di valutarli e risolverli. Ecco il processo di analisi del rischio:

1. Identificare i rischi esistenti

L'identificazione del rischio implica principalmente il brainstorming. Un'azienda riunisce i suoi dipendenti in modo che possano esaminare tutte le varie fonti di rischio. Il passo successivo è quello di organizzare tutti i rischi identificati in ordine di priorità. Poiché non è possibile mitigare tutti i rischi esistenti, la definizione delle priorità garantisce che i rischi che possono influire in modo significativo su un'azienda vengano affrontati con maggiore urgenza.

2. Valutare i rischi

In molti casi, la risoluzione del problema implica l'identificazione del problema e quindi la ricerca di una soluzione appropriata. Però, prima di capire come gestire al meglio i rischi, un'azienda dovrebbe individuare la causa dei rischi ponendo la domanda, "Cosa ha causato un tale rischio e in che modo ha potuto influenzare l'attività?"

3. Sviluppa una risposta adeguata

Una volta che un'entità aziendale è impostata sulla valutazione dei possibili rimedi per mitigare i rischi identificati e prevenire il loro ripetersi, deve porsi le seguenti domande:Quali misure possono essere prese per prevenire il ripetersi del rischio identificato? Inoltre, qual è la cosa migliore da fare se si ripresenta?

4. Sviluppare meccanismi di prevenzione per i rischi identificati

Qui, le idee che si sono rivelate utili per mitigare i rischi sono sviluppate in una serie di attività e quindi in piani di emergenza che possono essere implementati in futuro. Se si verificano rischi, i piani possono essere messi in atto.

Riepilogo

Le nostre iniziative imprenditoriali incontrano molti rischi che possono influire sulla loro sopravvivenza e crescita. Di conseguenza, è importante comprendere i principi di base della gestione del rischio e come possono essere utilizzati per aiutare a mitigare gli effetti dei rischi sulle entità aziendali.

Altre risorse

CFI offre il Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nella tua carriera finanziaria. Iscriviti oggi! programma di certificazione per coloro che desiderano portare la propria carriera a un livello superiore. Per continuare a imparare e ad avanzare nella tua carriera, le seguenti risorse CFI saranno utili:

- Rischio idiosincraticoRischio idiosincraticoRischio idiosincratico, anche a volte indicato come rischio non sistematico, è il rischio inerente all'investimento in un bene specifico, come un'azione, il

- Loss AversionLoss AversionL'avversione alla perdita è una tendenza nella finanza comportamentale in cui gli investitori sono così timorosi delle perdite che si concentrano sul tentativo di evitare una perdita più che sul realizzare guadagni. Più si sperimentano perdite, più è probabile che diventino inclini all'avversione alla perdita.

- RAID LogRAID LogA RAID Log è uno strumento di gestione del progetto che mira a centralizzare e semplificare la raccolta, monitoraggio, e monitoraggio dei dati del progetto

- Avversione al rischio Definizione di avversione al rischio Chi è avverso al rischio ha la caratteristica o il tratto di preferire evitare la perdita piuttosto che realizzare un guadagno. Questa caratteristica è solitamente attribuita agli investitori o ai partecipanti al mercato che preferiscono investimenti con rendimenti inferiori e rischi relativamente noti rispetto a investimenti con rendimenti potenzialmente più elevati ma anche con maggiore incertezza e rischio.

Articoli in Evidenza

- Che cos'è il grado di rischio?

- Che cos'è la preferenza per il rischio?

- Cos'è l'attività bancaria?

- Che cos'è il rischio d'impresa?

- Che cos'è la gestione della liquidità?

- Che cos'è la gestione degli utili?

- Che cos'è l'insolvenza?

- Cos'è la gestione del denaro?

- Che cos'è il rischio operativo?

- Assicurazione ad alto rischio aziendale:cosa si qualifica?

-

Che cos'è l'Enterprise Risk Management (ERM)?

Che cos'è l'Enterprise Risk Management (ERM)? Enterprise Risk Management (ERM) è un termine utilizzato nel mondo degli affari per descrivere i metodi di gestione del rischio che le aziende utilizzano per identificare e mitigare i rischi che posso...

-

Che cos'è un'entità?

Che cos'è un'entità? Unentità è unorganizzazione creata da uno o più individui per svolgere le funzioni di unimpresa, e che mantiene unesistenza giuridica separata ai fini fiscali Contabilità per le imposte sul reddito Le...