Perché e quando rifinanziare il tuo prestito auto

Molti di noi ottengono prestiti auto inesigibili, a causa della mancanza di esperienza, circostanze sfortunate o una combinazione di entrambi. Le persone all'inizio del loro viaggio finanziario, in particolare, pagano tassi di interesse più alti sui prestiti auto, perché dal punto di vista di un prestatore, non hanno dimostrato di poter rimborsare i soldi in tempo. Hanno un file di credito "sottile", il che significa che non ci sono abbastanza informazioni nella loro storia creditizia per essere sicuri della loro capacità di rimborsare. Uno dei costi dell'essere giovani!

Altri potrebbero aver bisogno di acquistare un'auto nuova quando il loro punteggio di credito è molto inferiore a quello che vorrebbero. Qualsiasi numero di fattori può influenzare positivamente il punteggio di credito, e forse un anno o 18 mesi dopo il tuo prestito, il tuo credito è migliorato e stai pensando che sia ora di rinegoziare i termini del tuo prestito auto.

Non importa dove ti siedi, ci sono alcuni vantaggi e svantaggi cruciali da considerare prima di rifinanziare il tuo prestito auto. Ti guideremo attraverso i motivi per rifinanziare, alcuni dei potenziali svantaggi, quando e perché potrebbe essere giusto per te e cosa dovresti sapere prima di cercare nuove offerte.

I vantaggi del rifinanziamento automatico

Ci sono evidenti vantaggi nel rifinanziare il tuo attuale prestito per auto o camion, soprattutto se non hai intenzione di acquistare un nuovo veicolo a breve.

Riduci i pagamenti mensili del prestito

Spendere meno nel pagamento mensile è probabilmente il motivo n. 1 per cui la maggior parte delle persone esamina il rifinanziamento del prestito auto. A seconda del tasso di interesse del tuo attuale prestito auto, il rifinanziamento può farti risparmiare fino a centinaia di dollari al mese, liberando il flusso di cassa tanto necessario. Come regola generale, tuttavia, un pagamento mensile più basso si traduce in più soldi pagati a lungo termine. Assicurati di leggere fino alla fine di questo blog!

Paga meno interessi sul tuo prestito auto

Sei stato in giro per l'isolato già abbastanza volte da sapere che quando acquisti un nuovo set di ruote, il prezzo dell'adesivo che vedi non è la stessa cosa del prezzo che finisci per pagare, a meno che tu non stia pagando per intero in anticipo . Se finanzi la tua auto, gli interessi verranno aggiunti al costo totale, il che significa che rimborserai l'importo del prestito originale (ovvero il capitale) più un importo aggiuntivo determinato dal tasso di interesse e dal programma di rimborso o dalla durata del prestito.

Ad esempio, un'auto da $ 15.000 finanziata al 3,5% per 60 mesi ti costerà $ 16.380 alla fine:l'importo originale, più un totale di $ 1.380 di interessi. Se avessi lo stesso affare finanziato al 3,0%, ti farebbe risparmiare $ 180. Fare acquisti in giro per un tasso di interesse migliore è un altro motivo super comune per cui le persone considerano il rifinanziamento. (Cerca "calcolatore di rifinanziamento automatico" e puoi giocare tu stesso con alcuni numeri.)

Rimuovi o aggiungi un cofirmatario

Se eri giovane o avevi un cattivo punteggio di credito quando hai acquistato la tua auto, potresti aver bisogno dell'aiuto di un co-firmatario. Questo è qualcuno con un profilo finanziario più sano che accetta di assumersi parte del rischio che viene preso dall'istituto finanziario prestatore. Ha molto senso a 20 anni, ma condividere indefinitamente la proprietà del tuo veicolo con i tuoi genitori non è l'ideale. Quando rifinanzia il tuo prestito esistente, stai stipulando un accordo completamente nuovo con il prestatore.

Cambia prestatori

Allo stesso modo, se per qualsiasi motivo non sei soddisfatto dell'istituto finanziario che ha emesso il tuo attuale prestito auto, puoi rifinanziare altrove. Oltre ai fattori chiave sopra menzionati - la durata del prestito, la tempistica di rimborso e il tasso di interesse - ci sono alcune cose immateriali che sono difficili da vedere quando sei appena agli inizi del tuo viaggio finanziario. Molte persone conseguono un prestito di rifinanziamento automatico presso una piccola banca locale o un'unione di credito invece di un importante prestatore per il livello aggiuntivo di servizio clienti e assistenza fornito dai prestatori locali.

I contro del rifinanziamento automatico

Suona bene, vero? Ma ci sono anche altre considerazioni.

Potresti spendere di più nel lungo periodo

Come accennato in precedenza, un pagamento mensile più basso è un motivo interessante per rifinanziare la tua auto, ma a volte può significare che a lungo termine paghi più interessi. Un pagamento più basso di solito significa una durata del prestito più lunga, il che significa più soldi spesi complessivamente durante la vita del prestito.

Immagina che il tuo prestito originale fosse di $ 15.000 finanziati al 3,5% per 48 mesi. Il tuo pagamento mensile è di $ 335. Per mantenere questo esempio entro termini matematici leggibili, faremo finta che stai rifinanziando tutti i $ 15.000 allo stesso tasso del 3,5%, ma stai estendendo la durata del prestito a 60 mesi. Il tuo nuovo pagamento mensile scende a $ 273. Avere $ 62 extra al mese potrebbe valere il cambiamento, ma dovresti conoscere il compromesso:con il prestito di 48 mesi, l'importo totale che restituisci è di $ 16.080, ma con il prestito di rifinanziamento automatico di 60 mesi, l'importo totale che paghi è $ 16.380.

Il tuo punteggio di credito potrebbe risentirne

Il rifinanziamento del tuo prestito auto può influire negativamente sul tuo punteggio di credito. Questa è una preoccupazione per molte persone, in particolare le persone che sono costrette a ottenere un prestito auto a tasso di interesse più elevato di quanto avrebbero voluto a causa di un punteggio di credito basso. La buona notizia è che nella maggior parte dei casi, il tuo punteggio di credito subisce solo un piccolo e temporaneo colpo quando prendi un prestito di rifinanziamento automatico.

In che modo il rifinanziamento automatico influisce sul tuo punteggio di credito?

Ci sono tre aree principali che il rifinanziamento influenzerà quando si tratta di credito.

Richiesta di credito

Qualsiasi istituto finanziario, dalla più grande megabanca alla più piccola cooperativa di credito one-shop, dovrà tirare il tuo punteggio di credito per determinare quali tassi di interesse possono offrire sul tuo prestito di rifinanziamento automatico. Il gergo del settore per il tipo di controllo del credito che viene fatto quando si richiede una nuova linea di credito (come un prestito di qualsiasi tipo) è un "tiro duro" e troppi tiri duri fatti in un tempo troppo breve possono danneggiare il tuo credito punteggio.

Puoi aiutare a ridurre al minimo l'impatto ricercando le istituzioni finanziarie prima di presentare domanda e determinando quali istituti di credito offrono il miglior tasso di interesse e durata del prestito per le tue esigenze. Se conosci il tuo punteggio di credito, puoi chiedere a un potenziale prestatore quali tariffe credono di poter fornire. Va bene inviare domande di prestito a più prestatori di auto, ma se segui quella strada, è meglio presentare tutte le domande di prestito entro una finestra di 14 giorni. Queste richieste saranno in genere raggruppate in un unico "hard pull".

Modifica nell'utilizzo del credito

L'utilizzo del credito è la percentuale del tuo credito che hai attualmente speso. Ad esempio:se hai un limite di carta di credito di $ 100 e acquisti qualcosa che costa $ 30, stai utilizzando il 30% del tuo credito. Una regola generale per creare un buon punteggio di credito è di non utilizzare più del 30% del tuo credito. Il rifinanziamento del tuo prestito auto può modificare la percentuale di credito che stai utilizzando, il che potrebbe comportare una riduzione del punteggio.

Modifica nella cronologia dei pagamenti

La tua storia di rimborsi del prestito è probabilmente il fattore più importante per stabilire un buon credito, così come l'età delle linee di credito. Entrambi i fattori forniscono a un istituto finanziario informazioni sulla tua capacità di rimborsare in tempo e in modo coerente. Quando si rifinanzia, si elimina essenzialmente la linea di credito precedente, il che significa che si perde la cronologia dei rimborsi. Finché effettui i pagamenti del nuovo prestito in tempo dopo il rifinanziamento, questo sarà pari, ma assicurati di non perdere l'ultimo pagamento del prestito originale.

Quando dovresti rifinanziare il tuo prestito auto?

Adesso è il momento giusto? Questa risposta potrebbe essere diversa per ogni proprietario di veicolo. Ecco alcune considerazioni:

Il tuo punteggio di credito è migliorato

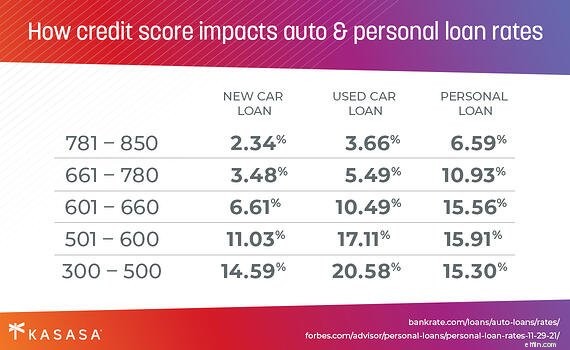

Molti di noi, soprattutto i principianti, finanziano l'acquisto di una nuova auto anche se abbiamo un credito meno che stellare. Man mano che invecchiamo e (si spera) i nostri punteggi di credito migliorano, otteniamo l'accesso a tassi di interesse migliori per il rifinanziamento automatico. Questo è uno dei tanti motivi per cui conoscere il tuo punteggio di credito è così importante. Se il tuo punteggio passa da buono a eccellente, potrebbe essere un ottimo momento per prendere in considerazione un rifinanziamento.

Le tariffe sono diminuite

Quando la Fed alza o abbassa i tassi di interesse, lo fanno anche le banche e le cooperative di credito. Se hai finanziato la tua auto durante un periodo di tassi elevati e poi i tassi scendono, è un buon momento per considerare il rifinanziamento. (Pssst... adesso è così!)

Hai stabilito una cronologia dei pagamenti sufficiente

Molti di noi trovano l'auto che ci piace e poi ottengono un finanziamento tramite il concessionario... e non sono sempre le migliori offerte. Guidando la tua nuova auto a casa, potresti passare davanti al cartellone di un istituto finanziario della comunità, solo per renderti conto che offrono un tasso di interesse molto migliore.

Sfortunatamente, è difficile restituire un prestito di 4 anni. Se questa è la tua prima auto, dovrai stabilire una cronologia dei rimborsi prima di prendere in considerazione il rifinanziamento; tipicamente un anno. Se hai una storia creditizia più lunga, puoi considerare di rifinanziare il tuo prestito auto dopo sei mesi.

Di cosa hai bisogno prima di rifinanziare?

Pronto per iniziare? Assicuriamoci.

Il tuo punteggio di credito

Conoscere il tuo punteggio di credito è importante per determinare quali offerte di rifinanziamento puoi aspettarti. Se il tuo punteggio di credito è sceso, è improbabile che troverai condizioni migliori di quelle che hai sul tuo prestito esistente. Fortunatamente, tutti hanno il diritto di conoscere il proprio punteggio di credito gratuitamente da ciascuna delle agenzie di credito.

Dettagli della tua auto

Le istituzioni finanziarie vorranno conoscere i dettagli del veicolo che stai rifinanziando. Preparati con la marca, il modello, il numero VIN e il chilometraggio della tua auto. Più un veicolo è vecchio e più miglia sul suo contachilometri, minore è il valore che detiene, il che significa che è meno attraente come garanzia per un prestatore di auto. Se hai una vecchia macchina, potresti avere difficoltà a trovare un istituto da rifinanziare.

Ricerca

Se hai letto fino a qui, sei già sulla buona strada! Conosci i motivi per cui dovresti rifinanziare (o meno). Ora si tratta di trovare l'offerta migliore per te. Come per acquistare un'auto, dovresti cercare diversi istituti finanziari nella tua zona. Non guardare solo le tariffe. Considera i servizi, le caratteristiche e le capacità digitali di un potenziale prestatore. Ripagare il prestito dovrebbe essere più facile che ritirarlo.

Il meglio di entrambi i mondi?

Le persone rifinanziano perché hanno bisogno di più denaro oggi e perché vogliono estinguere i debiti più rapidamente. Non sarebbe bello se potessi averli entrambi?

Il prestito Kasasa ® è esattamente questo, un prestito di rifinanziamento automatico nella zona dei riccioli d'oro tra tassi migliori e termini di rimborso più flessibili. Il prestito Kasasa è il primo e unico prestito per offrire Take-Backs™, una funzionalità innovativa che ti consente di pagare in anticipo un prestito, ma di accedere a quei fondi extra ogni volta che ne hai bisogno.

Supponiamo di rifinanziare il prestito auto esistente con uno nuovo di Kasasa ® perché nell'anno in cui hai acquistato la tua auto hai trovato un lavoro, hai pagato in tempo i pagamenti del prestito e il tuo punteggio di credito è gradualmente migliorato. Ora arriva la fine dell'anno e un bonus di $ 1.000 colpisce il tuo conto bancario (fortunato!). Sai che pagando quel bonus per il tuo prestito auto, puoi tagliare mesi al di fuori della durata del tuo prestito e risparmia molto sugli interessi. Stai navigando sulla corsia di sorpasso verso l'assenza di debiti, fino a quando non avrai una gomma a terra.

Le cose succedono. Prendi $ 500 di quei soldi bonus che hai pagato in anticipo ed è subito sul tuo conto in banca per pagare una nuova gomma, grazie a Take-Backs. Non ti sembra il modo più intelligente per eseguire il refi automatico?

macchina

- Perché la tua consegna di cibo potrebbe essere fredda?

- Cosa succede quando rifinanzi la tua casa?

- Un co-firmatario può rifinanziare un'auto?

- Perché e quando evitare di tenere inventari

- Quando rifinanziare la tua auto:una guida decisionale

- Come e quando rifinanziare un prestito personale

- Come rifinanziare il tuo prestito studentesco

- Quando - e perché - utilizzare un prestito personale per il rientro a scuola

- Il tuo punteggio di credito — e perché è importante

- È ora il momento giusto per rifinanziare il tuo prestito auto?

-

5 motivi per rifinanziare il tuo prestito auto

5 motivi per rifinanziare il tuo prestito auto Perché non dovresti rifinanziare il tuo prestito auto se ti fa risparmiare denaro? Nel momento in cui i tassi di interesse scendono, inizia il brusio del rifinanziamento dei mutui. Eppure raramen...

-

Quando rifinanziare un'auto (e quando aspettare)

Quando rifinanziare un'auto (e quando aspettare) Lultimo anno è stato un periodo brutale per lacquisto di unauto, dai primi giorni di incertezza pandemica allattuale ondata di problemi della catena di approvvigionamento e alla cruciale carenza di ch...