Fondi contrarian:tracciare il proprio percorso

Warren Buffett ha descritto al meglio come essere un investitore contrarian:"Abbi paura quando gli altri sono avidi, e avido quando gli altri hanno paura." In altre parole, muoversi contro la folla. Investitori come Buffett sono la prova che un approccio contrarian può raccogliere grandi frutti. Ma negli ultimi anni, la maggior parte dei contrarian ha sottoperformato come un piccolo gruppo di persone popolari, le società tecnologiche in rapida crescita hanno alimentato i guadagni del mercato azionario.

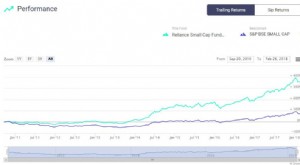

Considera:l'indice di 500 azioni di Standard &Poor's è salito del 13,7% annualizzato negli ultimi 10 anni, mentre Amazon.com, Per esempio, ha restituito il 37,0% e Netflix ha restituito un enorme 47,8%. La lunga ripresa economica e la crescita persistente di tendenze come il cloud computing e lo streaming video hanno "alzato tutti gli indici, facendo un alto ostacolo da superare per i contrari, "dice Bruce Kaser, capo della ricerca azionaria presso Turnaround Letter, una newsletter sugli investimenti contrarian. (Resi e altri dati sono aggiornati al 6 settembre)

Detto ciò, un investitore intelligente farebbe bene a dare uno sguardo più da vicino ai fondi azionari con un approccio contrarian, data la loro recente sottoperformance. C'è motivo di credere che questo stile di investimento vedrà giorni migliori a venire. La volatilità è maggiore, per una cosa, il che è di buon auspicio per gli investitori contrarian. "Porta a maggiori opportunità, "dice Kaser.

I contrari comprano ciò che gli altri evitano, se si tratta di un singolo titolo (diciamo, Boeing o General Electric), un settore industriale (oggi, energia o assistenza sanitaria) o una fetta significativa di un'intera classe di attività (titoli dei mercati emergenti o titoli di piccole imprese, ad esempio). Poiché gli asset sfavoriti tendono ad essere economici, la strategia di investimento contrarian è simile all'investimento di valore, che si concentra su attività che sono sottovalutate in base a determinate misure. Ma non tutti i titoli contrarian sono titoli value. A volte un'azienda tecnologica in rapida crescita può essere una scelta contraria. Per esempio, Nvidia, il produttore di chip da gioco, era profondamente in disgrazia nel 2012 ma anche al suo nadir nessuno l'avrebbe scambiato per un gioco di valore. E Amazon ha avuto la sua quota di hater nel 2014.

I buoni selezionatori di azioni con un'inclinazione contrarian iniziano con azioni sottovalutate che il mercato ha respinto, ma comprano solo se riescono a identificare un catalizzatore o un buon piano strategico per cambiare le cose. Come Charles Pohl, presidente e direttore degli investimenti della società di fondi Dodge &Cox, dice, "Molte delle società in cui abbiamo investito potrebbero essere descritte come contrarian, ma sono davvero investimenti di valore basati su ricerche approfondite. Non siamo contrarian istintivi. Non compriamo roba solo perché tutti gli altri la odiano".

Devi andare a caccia di fondi contrarian. Una manciata di fondi ha la parola contrarian nel nome, ma non esiste una categoria di fondi per questa strategia. Ne abbiamo trovati quattro che riteniamo idonei per la designazione, anche se non tutti i manager che li gestiscono si definirebbero rigorosi contrarian. Le prestazioni recenti potrebbero non impressionare, ma questo è in parte ciò che li rende oggi interessanti opportunità.

Tieni presente che gli investimenti contrarian richiedono pazienza. "Può volerci del tempo prima che la mentalità del gregge si inverta, " dice Kaser. Ecco perché le scommesse contrarian dovrebbero essere solo una parte di un portafoglio diversificato. Se stai pensando di acquistare azioni in uno dei fondi sottostanti (o fare una scommessa su un settore sfavorevole o su singole azioni), assicurati che il tuo portafoglio abbia un forte mix di asset e approcci di investimento per bilanciare.

CALCIO DODGE &COX (simbolo DODGX). Questo membro del Kiplinger 25, l'elenco dei nostri fondi a vuoto gestiti attivamente preferiti, vanta il rapporto di spesa annuale più basso delle nostre scelte contrarian:0,52%. I 10 gestori orientati al valore di questo fondo azionario statunitense di grandi dimensioni investono con un periodo di detenzione da tre a cinque anni in mente e aspetteranno ancora più a lungo prima che le aziende in difficoltà si risolvano.

Alcuni dei loro investimenti sono controversi. "Posso fornirti innumerevoli esempi di volte in cui le persone pensavano che fossi fuori di testa con i vari titoli che abbiamo acquistato, "dice Pohl, che è anche cogestore di Stock. "Siamo stati pesantemente criticati" per una scommessa dei primi anni 2000 sul produttore di computer Hewlett-Packard, lui dice. Il ceppo languiva, per la maggior parte, fino al 2013. "Bisogna avere molta pazienza e perseveranza, e devi avere una pelle spessa, " dice Pohl. Alla fine del 2015, Hewlett-Packard si è divisa in due società, HP e Hewlett Packard Enterprise, e da allora ciascuna azione ha battuto l'S&P 500, con rendimenti annualizzati superiori al 12%. Il fondo continua a detenere entrambi i titoli.

Negli ultimi mesi, i manager hanno aumentato le loro quote in due società sanitarie abbattute, Cigna e Bristol-Myers Squibb, anche se quelle azioni affondano ulteriormente.

La strategia del fondo tende a generare rendimenti streaky. Con una perdita dell'1,6% negli ultimi 12 mesi, segue il 72% dei suoi pari, fondi che si concentrano su grandi aziende, titoli di valore. Ma gli investitori che si attengono al fondo sono stati ampiamente ricompensati. Negli ultimi 10 anni, ad esempio, Il titolo ha superato l'S&P 500 e si è classificato tra i primi 20% dei suoi pari.

VALORE CUORE PI (HRVIX). Bradford Evans dice che lui e Andrew Fleming, il suo comanager presso Heartland Value Plus, sono "contrarian incalliti". Cercano non amati, titoli a bassa capitalizzazione sottovalutati e sottovalutati con bilanci solidi. I dividendi sono un vantaggio, pure. Oltre a ciò, Evans e Fleming vogliono vedere un piano solido per migliorare i ricavi e gli utili e un team di gestione che faccia mosse a favore degli azionisti, come pagare il debito o riacquistare azioni. Il portafoglio contiene 43 titoli, con un valore medio di mercato di 1,7 miliardi di dollari. Il fondo rende attualmente lo 0,59%.

K11I-CONTRARIAN.a.indd

Illustrazione di Beady Eyes

I gestori sono particolarmente attenti alla vendita, pure. Se un bilancio si "sottosopra" - le passività superano le attività - o un catalizzatore per il cambiamento fallisce, vendono subito. Venderanno anche se un'azienda fa tutto bene e le sue azioni raggiungono quello che i manager ritengono essere il suo pieno valore. "Non vogliamo diventare troppo avidi, " dice Evans. Lui e Fleming stanno trovando l'attuale traballante mercato un "buon ambiente di selezione dei titoli, " però, e stanno trovando opportunità in ogni settore.

Evans e Fleming gestiscono insieme il fondo dal 2016, e hanno battuto il benchmark del fondo, l'indice Russell 2000 Value, e la sua concorrenza (fondi che si concentrano su azioni di piccole società negoziate a un prezzo di valore) con un rendimento annualizzato dell'11,0% in quel periodo. L'expense ratio del fondo è dell'1,18%, che è nella media per i fondi azionari di piccole imprese.

JANUS HENDERSON CONTRARIAN (JSVAX). Il manager Nick Schommer ha solo due anni alle spalle al Janus Henderson Contrarian. Preferiremmo un track record più lungo, ma così lontano, così buono. Da quando Schommer è subentrato a metà 2017, il fondo ha restituito il 12,2% annualizzato, che batte di poco il suo benchmark, l'S&P 500. Le spese sono a un minimo dello 0,74%.

Schommer, che si definisce un contrarian opportunista, è stato occupato. Ha rivisto il portafoglio, finire con 39 titoli che rientrano in una delle tre categorie:quelle che chiama imprese incomprese; società sottovalutate le cui parti separatamente valgono più del tutto; e aziende i cui guadagni e tassi di crescita dei ricavi sono sottovalutati.

Palla Corp., il produttore di lattine di alluminio, è stato frainteso nel 2017. "Due anni fa, si trattava di bottiglie di plastica, "Nessuno ha capito che ci sarebbe stato un contraccolpo e un focus sui prodotti riciclabili". E le azioni del conglomerato mediatico francese Vivendi sono state sottovalutate alla fine del 2017. quando Schommer ha acquistato azioni perché, lui dice, pochi hanno riconosciuto il valore dello streaming digitale del suo business musicale, Gruppo Musicale Universale. PagSeguro Digital, una società brasiliana di pagamento mobile, rientra nella categoria di titoli di crescita sottovalutati. Il titolo ha ceduto all'inizio del 2018 a causa dei timori esagerati della concorrenza, dice Schommer. Ma il Brasile è un decennio indietro rispetto agli Stati Uniti nella penetrazione digitale, e PagSeguro ha una "lunga pista per crescere, " dice. (Circa il 9% del patrimonio del fondo è investito in azioni estere.)

La miscela di scelte contrarian aiuta ad uniformare i rendimenti del fondo, dice Schommer. "Crea diversi set di opportunità in modo che il portafoglio possa funzionare in diverse parti del ciclo [di mercato ed economico] e non solo quando il valore è a favore, " dice. "Non volevo costruire un portafoglio che aspettava sempre l'anno prossimo per realizzare il valore delle aziende".

Schommer sta trovando "ampie" opportunità in questi giorni, lui dice, soprattutto nelle imprese incomprese. Di recente ha acquisito quote della potente società di private equity Apollo Global Management, che possiede una serie di imprese, tra cui la società di giochi e casinò Caesars Entertainment e la società madre della linea di crociera Regent Seven Seas.

MERIDIANO CONTRARIANO (MFCAX). Devi prendere il bene con il male con questo fondo. Le azioni A di Meridian Contrarian applicano un carico del 5,75%, ma puoi acquistare azioni gratuitamente tramite Schwab. L'alto, Il rapporto di spesa annuale dell'1,60% è un bivio, pure, ma in passato, la performance del fondo ha compensato. Negli ultimi cinque anni, ha restituito l'8,1% annualizzato. Che batte il suo benchmark:l'indice Russell 2500, che tiene traccia delle piccole e medie imprese e dell'86% dei suoi pari, o fondi che investono in società di medie dimensioni con caratteristiche di crescita e valore. (Contrarian ha una classe di azioni Investitore, il cui simbolo è MFCIX, con un rapporto di spesa dell'1,35%, ma l'investimento minimo iniziale è di $ 99, 999, che potrebbe essere proibitivo.)

Il manager James England privilegia le piccole e medie imprese, ma può investire in aziende di qualsiasi dimensione. Le circa 60 partecipazioni del fondo hanno un valore medio di mercato di 5,5 miliardi di dollari (quasi nella fascia media). Ma quasi il 13% del patrimonio del fondo è investito in azioni di grandi società, tra cui il gigantesco assicuratore American International Group e il produttore di chip Advanced Micro Devices.

Le azioni ideali dell'Inghilterra vengono scambiate con uno sconto, ma un prezzo basso non basta. L'azienda deve avere un problema che può essere risolto e una buona strategia per risolverlo. "Avere un catalizzatore in grado di migliorare la crescita degli utili a lungo termine ci aiuta a evitare le trappole del valore, " lui dice, riferendosi a stock di sconto che non riescono a recuperare nel prezzo. Ha evitato il negozio di giochi elettronici GameStop, ad esempio, perché il suo settore si sta spostando sempre più online. "Se non c'è alcuna prospettiva per l'azienda di voltarsi davvero, "dice Inghilterra, un prezzo delle azioni a buon mercato non ha molta importanza.

Si aggrappa ai vincitori molto tempo dopo che si sono riguadagnati ammiratori, a differenza di alcuni contrari. Nvidia è un esempio. L'Inghilterra ha acquistato azioni per la prima volta nel 2012. Il titolo è stato depresso a causa di un'acquisizione in un produttore di chip per telefoni cellulari che molti hanno visto come un passo falso. Ma l'Inghilterra vedeva altre prospettive per i chip dell'azienda:nelle automobili, tra l'altro. Il titolo è passato da circa $ 13 per azione nel 2013 a $ 280 nel 2018. Il fondo detiene ancora azioni di Nvidia, che sta attualmente subendo un'altra "pausa" della sua attività, dice l'Inghilterra.

Fondo di investimento pubblico

- 3 tipi di fondi azionari

- Capire gli investimenti contrarian

- Fondi comuni di investimento azionario di crescita per l'investitore a lungo termine

- Svantaggi dei fondi comuni di investimento del mercato azionario

- I fondi azionari non sono sempre ottimi investimenti

- Fondi azionari vs proprietà di azioni tradizionali

- Uno sguardo alla performance dei fondi azionari totali

- Le basi dei fondi azionari

- I fondi indipendenti dal mercato battono davvero il mercato?

- Fondi neutrali per il mercato:una strategia che vale la pena considerare

-

Che cos'è il benchmarking delle prestazioni azionarie?

Che cos'è il benchmarking delle prestazioni azionarie? Il benchmarking delle prestazioni azionarie è una strategia impiegata dagli investitori per aiutare a determinare i diversi aspetti della performance di un portafoglio di investimentoPortafoglio di in...

-

Quanti fondi comuni di investimento dovrei possedere?

Quanti fondi comuni di investimento dovrei possedere? Devi aver sentito parlare di diversificazione. Ogni consulente dinvestimento ti chiede di diversificare i tuoi investimenti per salvaguardarli da rischi improvvisi. Ma sai che puoi esagerare? Uneccess...