Corpo e ali:introduzione all'opzione Butterfly Spread

Ciò che ha tre gambe e mosche, soprattutto durante i mercati rangebound? Un'opzione a farfalla diffusa. Continua a leggere se non l'hai mai sentito prima.

I trader di opzioni appena coniate spesso esplorano prima le strategie a gamba singola, come l'acquisto o la vendita di un'opzione put o call. Successivamente potrebbe venire l'acquisto e la vendita di spread verticali. Entrambe queste strategie di base offrono un'esposizione direzionale. Pensa a loro come al palcoscenico del bruco.

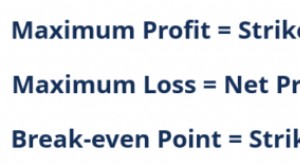

Metamorfosi:passare a spread più complessi, i trader di opzioni più esperti capiscono che un condor di ferro è solo una combinazione di due spread verticali brevi out-of-the-money:uno spread call e uno spread put. È un'alta probabilità, commercio non direzionale per i mercati che possono essere range-bound.

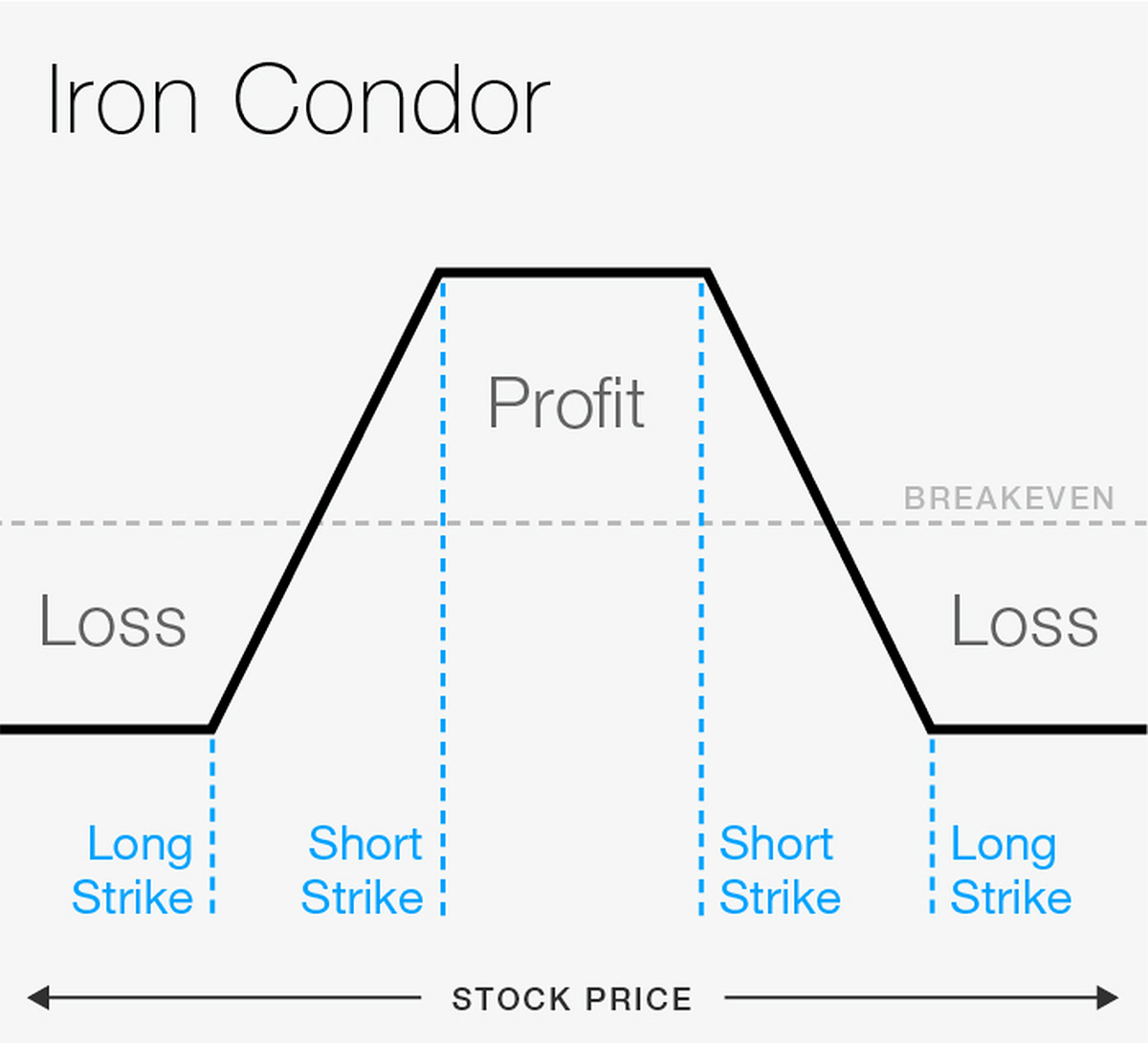

Uno spread a farfalla è solo la vendita di due opzioni con un solo strike e l'acquisto di un'opzione dello stesso tipo con strike più alto e più basso (cioè, call o put). E se capisci come funziona il condor di ferro, allora vedrai che comprare una farfalla è in linea di principio simile alla vendita di un condor di ferro.

FIGURA 1:CONDOR IN FERRO CORTO. Questa creatura alata a quattro zampe è progettata per i mercati ristretti. Solo a scopo illustrativo. Le prestazioni passate non garantiscono risultati futuri.

Il seguente, come tutte le nostre discussioni sulla strategia, è strettamente a scopo didattico. Non è, e non dovrebbe essere considerato, consulenza personalizzata o una raccomandazione. Spread e altre strategie di opzioni a più gambe possono comportare costi di transazione sostanziali, comprese più commissioni, che può avere un impatto su qualsiasi potenziale rendimento.

Confrontando queste creature alate

Ricordare, un condor di ferro è una combinazione di uno spread put breve out-of-the-money (OTM) e uno spread call breve OTM. Il premio combinato di entrambi gli spread verticali corti è il massimo profitto potenziale. Ma poiché solo uno spread può essere in the money alla scadenza, il rischio è l'ampiezza dello spread meno i premi combinati. Finché il sottostante non si muove molto ed entrambi gli spread rimangono OTM fino alla scadenza, tutto bene.

La farfalla è anche solo una combinazione di due spread verticali. Ma dove il condor di ferro è composto da un call spread e un put spread, la farfalla è composta da due call spread o due put spread.

FIGURA 2:FARFALLA DI CHIAMATA LUNGA. La strategia è simile a un condor di ferro in quanto più ti avvicini allo short strike alla scadenza, meglio è. Solo a scopo illustrativo. Le prestazioni passate non garantiscono risultati futuri.

E invece di cercare che entrambi gli spread OTM scadano senza valore, la farfalla vuole che una diffusione esca senza valore, e uno spread per valerne l'intero valore. Ecco come funziona.

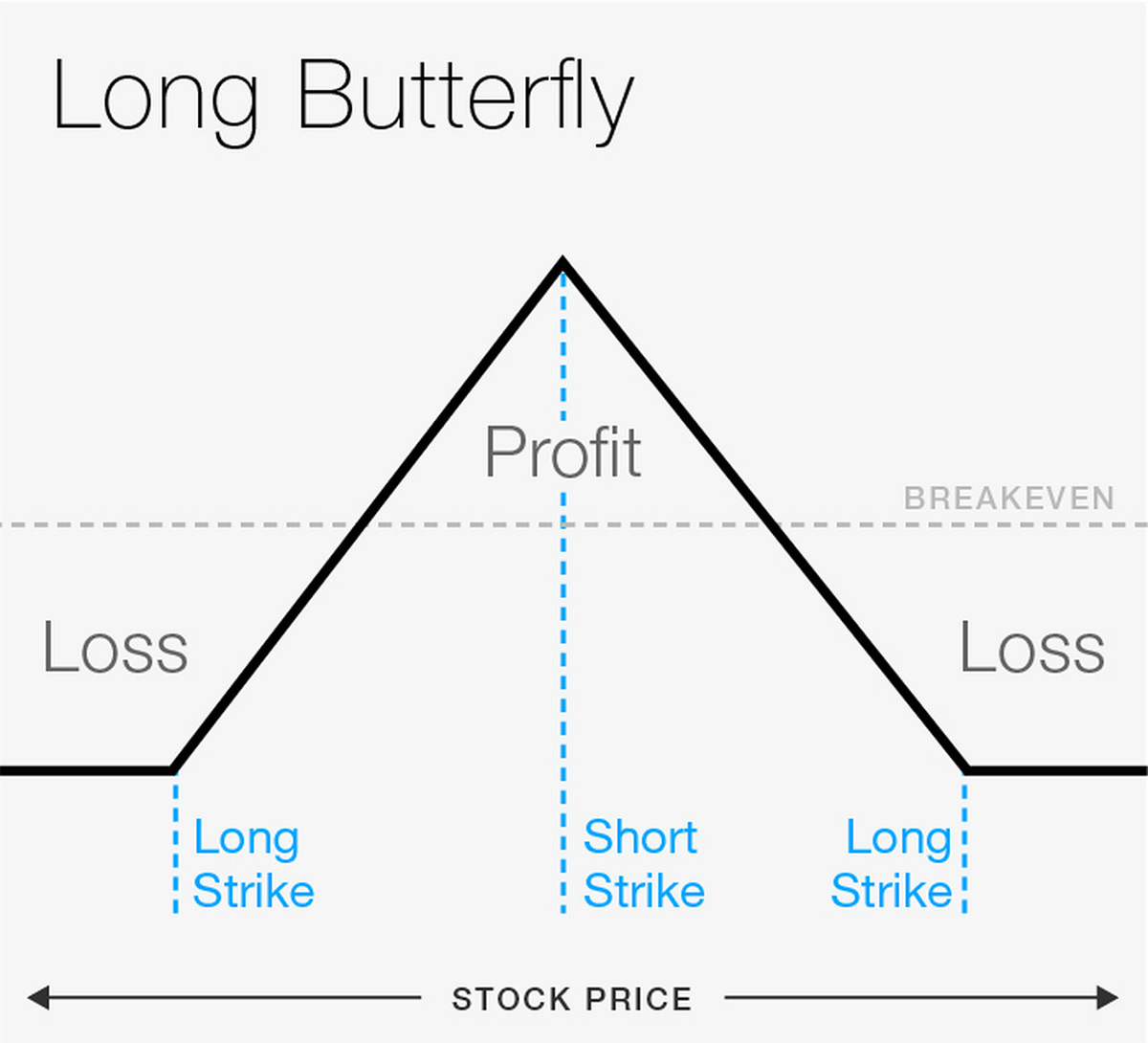

Diciamo che stiamo guardando un titolo che viene scambiato a $ 43,75, e pensiamo che il titolo rimarrà invariato o salirà a $ 44 nel prossimo mese e mezzo. Acquistando una call 42 e vendendo la call 44 come spread (lo spread call 42-44, "in gergo commerciale), in una data di scadenza tra circa sei settimane, è un'operazione da neutrale a rialzista che vale il suo valore massimo se il titolo si sposta a $ 44 o più alla scadenza.

Ma supponiamo di non pensare che il titolo si sposterà molto più in alto di $ 44. Con quella vista, potremmo prendere in considerazione la vendita della call 44 e l'acquisto della call 46 come spread (il "call spread 44-46"), che è un commercio ribassista il cui profitto massimo viene realizzato se il titolo rimane al di sotto di $ 44 fino alla scadenza. Metti insieme le due operazioni e hai uno spread a più gambe con il potenziale per il massimo profitto se il titolo chiude bene di $ 44 alla scadenza, come mostrato in figura 3.

Fare la matematica

Questa combinazione di spread call (o put) verticali lunghi e corti è una farfalla. La cosa bella è che il premio della verticale corta aiuta a compensare il costo della verticale lunga, compensando un minor premio pagato e quindi un minor rischio. Ma vale la pena notare che gli spread multi-gamba comporteranno maggiori costi di transazione rispetto alle opzioni a gamba singola che avranno un impatto su eventuali rendimenti potenziali.

Per amore della semplicità, assumiamo i seguenti prezzi di transazione escluse le commissioni (ciascuno vicino alla metà del mercato per bid/ask in figura 3):

- Acquista una chiamata a 42 strike a $2.25

- Vendi due chiamate a 44 strike a $ 0,91 ciascuna

- Acquista una chiamata 46 a $ 0,22

FIGURA 3:GRAFICO DEL RISCHIO DELLA FARFALLA DI CHIAMATA 42-44-46. Se paghi $ 0,65 per la farfalla, quella sarebbe la perdita massima se il titolo scende sotto $ 42 o sale sopra $ 46 per azione. Il massimo profitto teorico è allo sciopero 44. Solo a scopo illustrativo. Le prestazioni passate non garantiscono risultati futuri.

Con questi prezzi, lo spread di chiamata 42-44 costerebbe $ 1,34, ma la vendita del call spread 44-46 porterebbe a $ 0,69, per un costo totale di $ 0,65 per la farfalla (più i costi di transazione), e questo è il tuo rischio massimo. Se lo stock scende al di sotto di $ 42, o salta sopra $ 46 alla scadenza o prima, colpirai la perdita massima.

Ricordare, il moltiplicatore per la maggior parte delle opzioni azionarie statunitensi quotate standard è 100. Quindi, in termini di dollari, lo spread costa ($ 0,65 x 100) =$ 65. E non dimentichiamoci dei costi di transazione. Gli spread multi-gamba generalmente significano maggiori costi di transazione, comprese più commissioni.

Se il titolo chiude a $44 alla scadenza, raggiungeresti il massimo profitto, che è la differenza tra gli scioperi, meno quello che hai pagato, più i costi di transazione. In questo caso, il lungo call spread 42-44 in-the-money varrebbe l'intero $ 2, e il call spread 44-46 short out-of-the-money scadrebbe senza valore. E dal momento che hai pagato $ 0,65 per lo spread, il tuo profitto netto prima dei costi di transazione sarebbe ($ 2 - $ 0,65) x 100 =$ 135.

Un'ultima parola su farfalle e condor di ferro

si allarga la farfalla, se chiama o mette, tendono ad espandersi lentamente di prezzo, anche se il sottostante è giusto allo short strike ideale, fino ad arrivare alla settimana di scadenza. Quindi, generalmente iniziano ad espandersi più rapidamente man mano che ci si avvicina alla scadenza e il sottostante è vicino al punto medio. farfalle, soprattutto quelli con scioperi out-of-the-money, può tornare utile durante la stagione degli utili, o ogni volta che potresti aspettarti che un titolo si muova rapidamente in un intervallo e poi si sieda lì.

Per esempio, supponiamo che un'azione sia scambiata a $ 100 per azione, e ti aspetti una sorpresa di guadagni che lo porterà a $ 110. Comprando una farfalla con 110 come mezzo strike, dì il 105-110-115 chiamata farfalla, può essere un modo efficiente in termini di capitale per trarre vantaggio da una mossa anticipata. Certo, se lo stock rimane al di sotto di $ 105, o se una mossa al rialzo a sorpresa lo porta sopra $ 115, perderai il premio che hai pagato per lo spread, più i costi di transazione.

Qualche volta, una farfalla è poco costosa all'inizio, soprattutto se il sottostante è lontano dal punto medio. Alcuni trader direbbero che sono economici per un motivo, che è che massimizzare il rendimento di una farfalla richiede non solo un obiettivo preciso nel prezzo delle azioni, ma anche individuare i tempi.

I condor di ferro e le farfalle sono un po' nella stessa famiglia, e hanno profili di rischio simili. Sono entrambi costituiti da una combinazione di due verticali, ed entrambi possono essere utilizzati quando si prevede che un titolo rimanga entro un determinato intervallo.

Opzione

- Introduzione al Bull Spread:rischi e benefici

- Comprendere il Bull Call Spread

- Le basi dell'opzione Spread

- L'opzione di spread del credito

- Trading di opzioni 101:il Bear Call Spread

- La strategia di diffusione verticale del toro

- Introduzione al Bear Put Spread

- La strategia di trading delle opzioni Bear Spread

- La classe di opzioni

- Che cos'è uno spread di opzioni?

-

Fate i conti:calcolo del rischio e del potenziale profitto sugli spread verticali

Fate i conti:calcolo del rischio e del potenziale profitto sugli spread verticali I trader di opzioni scambieranno spesso una quantità consistente quando avvieranno operazioni di spread verticale. Sebbene questo metodo mantenga ordinati i numeri di contratto, ignora il fatto che og...

-

L'opzione corta:una guida alla vendita di opzioni put e call

L'opzione corta:una guida alla vendita di opzioni put e call Il termine corto ha avuto una cattiva reputazione nel corso degli anni. E per una buona ragione. Senza nemmeno sapere cosa significa il termine, linvestitore medio che ascolta gli esperti e gli opposi...