Che cos'è una spesa in conto capitale?

Una spesa in conto capitale ("CapEx" in breve) è il pagamento con contanti o credito per l'acquisto di beni fisici o fissi a lungo termine utilizzati nelle operazioni di un'azienda. La spesaSpesaUna spesa rappresenta un pagamento con contanti o credito per l'acquisto di beni o servizi. Una spesa è registrata in un unico punto in cui sono capitalizzate (cioè, non spesati direttamente nel conto economico di una società) nello stato patrimoniale e sono considerati un investimento da parte di una società nell'espansione della propria attività.

CapEx è importante per le aziende per crescere e mantenere la propria attività investendo in nuove proprietà, pianta, attrezzature (PP&E), prodotti, e tecnologia. Gli analisti finanziari e gli investitori prestano molta attenzione alle spese in conto capitale di un'azienda, in quanto non compaiono inizialmente nel conto economicoConto economicoIl conto economico è uno dei rendiconti finanziari principali di una società che mostra i loro profitti e perdite per un periodo di tempo. Il profitto o ma può avere un impatto significativo sul flusso di cassa.

Quando capitalizzare contro spese

La decisione se spendere o capitalizzare una spesa si basa sulla durata prevista del beneficio di tale spesa. Se il beneficio è inferiore a 1 anno, deve essere spesata direttamente a conto economico. Se il beneficio è superiore a 1 anno, deve essere capitalizzato come un'attività in bilancio.

Per esempio, l'acquisto di forniture per ufficio come inchiostro per stampanti e carta non rientrerebbe nelle attività di investimento, ma invece come una spesa operativa.

L'acquisto di un immobile, al contrario, fornirebbe un beneficio di più di 1 anno e sarebbe quindi considerato una spesa in conto capitale.

Scopri di più su quando capitalizzare sul sito web IFRS.

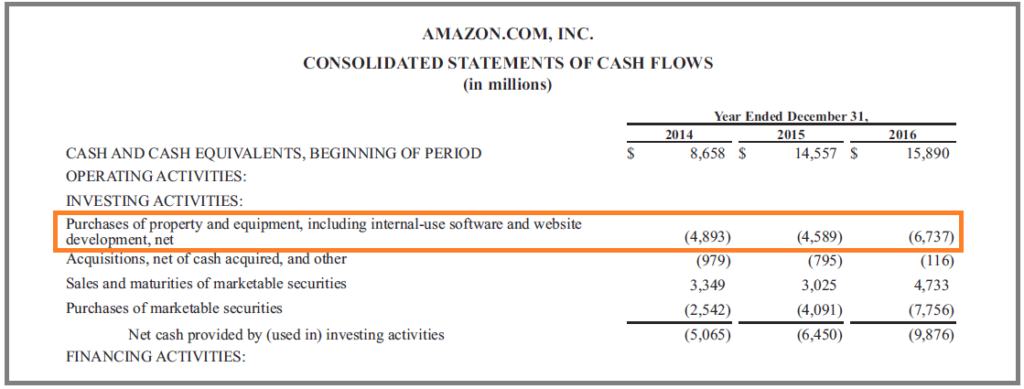

CapEx sul rendiconto finanziario

Una spesa in conto capitale può essere trovata sul rendiconto finanziario di un'aziendaRendiconto finanziario Un rendiconto finanziario contiene informazioni sulla quantità di cassa generata e utilizzata da un'azienda durante un determinato periodo., sotto “attività di investimento”. Come puoi vedere nello screenshot qui sopra dal rapporto annuale 2016 di Amazon (10-k10-KForm 10-K è un rapporto annuale dettagliato che deve essere presentato alla Securities and Exchange Commission (SEC) degli Stati Uniti. Il deposito fornisce un riepilogo completo della performance di una società per l'anno. È più dettagliato della relazione annuale che viene inviata agli azionisti), nel 2016, avevano $ 6, 737 milioni di investimenti relativi ad “acquisto di immobili e attrezzature, compreso il software per uso interno e lo sviluppo di siti Web, netto."

Poiché questa spesa è considerata un investimento, non compare nel conto economico.

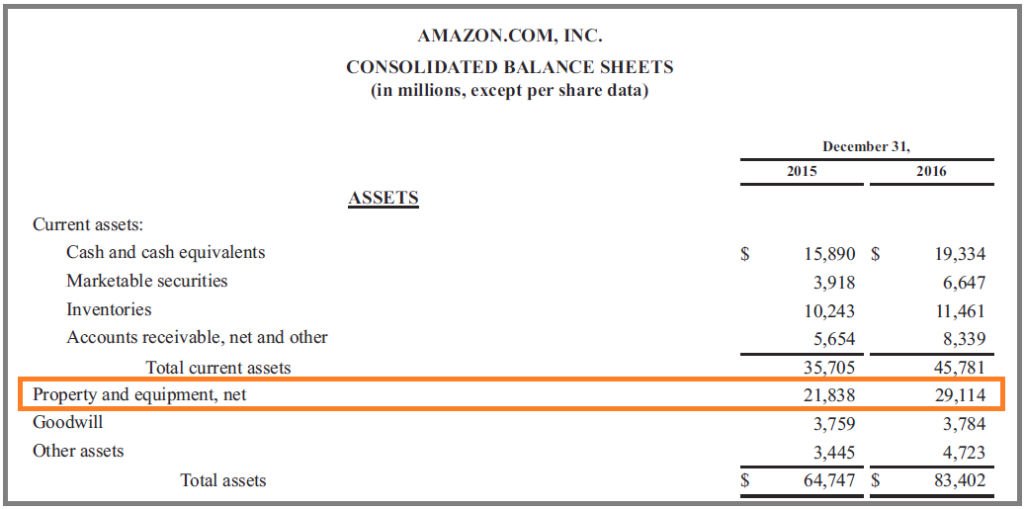

CapEx sul bilancio

Il CapEx scorre dal rendiconto finanziario al bilancio. Una volta in maiuscolo, il valore del bene si riduce lentamente nel tempo (cioè, spesato) tramite quota di ammortamentoSpesa di ammortamentoQuando viene acquistato un bene a lungo termine, dovrebbe essere capitalizzato invece di essere spesato nel periodo contabile in cui viene acquistato..

Come calcolare la spesa in conto capitale netta

Il CapEx netto può essere calcolato direttamente o indirettamente. Nell'approccio diretto, un analista deve sommare tutte le singole voci che compongono la spesa totale, utilizzando un software di pianificazione o contabilità. Nell'approccio indiretto, il valore può essere dedotto osservando il valore delle attività in bilancio insieme alla quota di ammortamento.

Metodo diretto:

- Importo speso per l'asset #1

- Plus:importo speso per l'asset n. 2

- Plus:importo speso per l'asset n. 3

- Meno:valore ricevuto per i beni che sono stati venduti

- =CapEx netto

Metodo indiretto:

- Saldo PP&E nel periodo corrente

- Meno:Saldo PP&E nel periodo precedente

- Plus:Ammortamento nel periodo corrente

- =CapEx netto

Ulteriori informazioni sulla formula CapExCome calcolare CapEx - FormulaQuesta guida mostra come calcolare CapEx derivando la formula CapEx dal conto economico e dallo stato patrimoniale per la modellazione e l'analisi finanziaria.

Spese in conto capitale e ammortamento

Ricapitolando le informazioni sopra riportate, quando una spesa viene capitalizzata, è classificato come un'attività in bilancio. Al fine di spostare l'attività fuori bilancio nel tempo, deve essere spesato e passare attraverso il conto economico.

I contabili addebitano le attività a conto economico tramite ammortamento. Esiste un'ampia gamma di metodi di ammortamentoMetodi di ammortamento I tipi più comuni di metodi di ammortamento includono doppio saldo in calo, unità di produzione, e somma delle cifre degli anni. che può essere utilizzato (linea rettaAmmortamento linea rettaL'ammortamento linea retta è il metodo più comunemente usato e più semplice per allocare l'ammortamento di un bene. Con la linea retta, equilibrio in declino, ecc.) in base alla preferenza del team di gestione.

Nel corso della vita di un bene, l'ammortamento totale sarà pari agli investimenti netti. Ciò significa che se un'azienda ha regolarmente più CapEx dell'ammortamento, la sua base patrimoniale è in crescita.

Ecco una linea guida per vedere se un'azienda sta crescendo o si restringe (nel tempo):

- CapEx> Ammortamento =Patrimonio in crescita

- CapEx

Spese di capitale in Free Cash Flow

Free Cash FlowFree Cash Flow (FCF)Free Cash Flow (FCF) misura la capacità di un'azienda di produrre ciò che interessa di più agli investitori:la liquidità disponibile viene distribuita in modo discrezionale. è una delle metriche più importanti nella finanza aziendale. Gli analisti valutano regolarmente la capacità di un'azienda di generare flussi di cassa e la considerano uno dei modi principali in cui un'azienda può creare valore per gli azionistiValore per gli azionisti Il valore per gli azionisti è il valore finanziario che i proprietari di un'azienda ricevono per possedere azioni della società. Si crea un aumento del valore per gli azionisti.

La formula per il Free Cash Flow (FCF) è:

-

FCF =Liquidità da operazioni – Spese in conto capitale

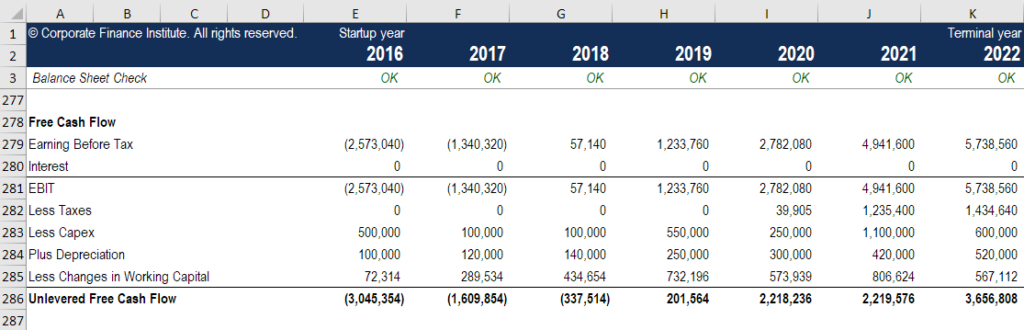

CapEx nella valutazione

Nella modellazione finanziariaCos'è la modellazione finanziariaLa modellazione finanziaria viene eseguita in Excel per prevedere le prestazioni finanziarie di un'azienda. Panoramica di cos'è la modellazione finanziaria, come e perché costruire un modello. e valutazione, un analista costruirà un modello DCFGuida gratuita per la formazione del modello DCFUn modello DCF è un tipo specifico di modello finanziario utilizzato per valutare un'azienda. Il modello è semplicemente una previsione del flusso di cassa gratuito unlevered di un'azienda per determinare il valore attuale netto (formula NPVNPVUna guida alla formula NPV in Excel durante l'esecuzione di analisi finanziarie. È importante capire esattamente come funziona la formula NPV in Excel e la matematica alla base it. VAN =F / [ (1 + r)^n ] dove, PV =valore attuale, F =Pagamento futuro (flusso di cassa), r =Tasso di sconto, n =il numero di periodi futuri) dell'attività. L'approccio più comune consiste nel calcolare il flusso di cassa libero unlevered di un'azienda (flusso di cassa gratuito per l'impresa) e attualizzarlo al presente utilizzando il costo medio ponderato del capitale (WACCWACCWACC è il costo medio ponderato del capitale di un'impresa e rappresenta il suo costo combinato di capitale, inclusi capitale proprio e debito.).

Di seguito è riportato uno screenshot di un modello finanziario che calcola il flusso di cassa gratuito unlevered, che è influenzato dalle spese in conto capitale.

Fonte:Corso di Modellazione Finanziaria del CFI.

Risorse addizionali

CFI è il fornitore ufficiale della Global Financial Modeling &Valuation Analyst (FMVA)®Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la sicurezza di cui hai bisogno nel tuo carriera finanziaria. Iscriviti oggi! programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, queste ulteriori risorse CFI saranno utili:

- Metodi di valutazioneMetodi di valutazione Quando si valuta un'azienda come un'impresa in funzione, vengono utilizzati tre metodi di valutazione principali:analisi DCF, società comparabili, e transazioni precedenti

- Analisi di BilancioAnalisi di BilancioCome eseguire Analisi di Bilancio. Questa guida ti insegnerà ad eseguire l'analisi di bilancio del conto economico,

- Margine EBITDAMargine EBITDAMargine EBITDA =EBITDA / Ricavi. È un indice di redditività che misura gli utili che un'azienda sta generando prima delle tasse, interesse, ammortamento, e ammortamento. Questa guida contiene esempi e un modello scaricabile

- Proiezione di voci di bilancio Proiezione di voci di bilancio La proiezione di voci di bilancio implica l'analisi del capitale circolante, DPI&E, capitale sociale di debito e reddito netto. Questa guida spiega come calcolare

Contabilità

-

Cos'è l'errore di prezzo?

Cos'è l'errore di prezzo? Lerrata determinazione del prezzo causa una divergenza tra il prezzo di mercato di un titolo e il valore fondamentale di tale titolo. La legge del prezzo unico afferma che il prezzo di mercato di un t...

-

Che cos'è una spesa?

Che cos'è una spesa? Una spesa rappresenta un pagamento con contanti o credito per lacquisto di beni o servizi. Una spesa viene registrata in un unico momento (il momento dellacquisto), rispetto a una spesa Ratei passivi ...