Regole di fiducia del concedente

Cosa sono le regole di trust del concedente?

Le regole del trust del concedente sono linee guida all'interno dell'Internal Revenue Code (IRC) che delineano alcune implicazioni fiscali di un trust del concedente. In base a queste regole, la persona fisica che crea un trust concedente è riconosciuta come titolare dei beni e dei beni detenuti all'interno del trust ai fini dell'imposta sul reddito e sulla successione.

Punti chiave

- Un trust concedente è un trust in cui l'individuo che crea il trust è il proprietario dei beni e dei beni ai fini dell'imposta sul reddito e sulla proprietà.

- Le regole di trust del concedente sono le regole che si applicano a diversi tipi di trust.

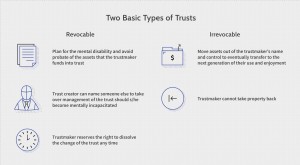

- I trust concedenti possono essere trust revocabili o irrevocabili.

- Con trust concedenti intenzionalmente difettosi, il concedente deve pagare le imposte su ogni reddito, ma i beni non fanno parte del patrimonio del proprietario.

Comprensione delle regole di trust del concedente

I trust sono costituiti per vari motivi, e in molti casi, sono progettati come entità legali separate per proteggere i beni del concedente (o del cedente) e il reddito generato da tali beni in modo che i beneficiari possano riceverli.

Per esempio, i trust vengono creati durante l'esecuzione della pianificazione patrimoniale per garantire che i beni vengano distribuiti correttamente ai beneficiari nominati alla morte del proprietario. Però, un trust concedente è qualsiasi trust in cui il concedente o il proprietario mantiene il potere di controllare o dirigere il reddito o le attività all'interno del trust. In altre parole, le regole del trust concedente consentono a un concedente di controllare i beni e gli investimenti nel trust.

I trust concedenti erano originariamente utilizzati come paradiso fiscale per le persone benestanti. Le aliquote fiscali sono graduate alla stessa aliquota delle aliquote dell'imposta sul reddito. Come sempre più reddito è stato guadagnato nella fiducia, il reddito era tassato alle aliquote dell'imposta sul reddito delle persone fisiche.

In altre parole, il concedente ha ottenuto i benefici di un trust, come schermare denaro, ma è stato tassato come se si trattasse di un conto personale e non di un'entità legale separata. Anche, i concedenti potrebbero cambiare il trust e rimuovere i soldi ogni volta che lo desiderano. Le regole di fiducia del concedente sono state stabilite dall'IRS per contrastare l'uso improprio dei trust.

Oggi, il reddito generato dai trust passa ad uno scaglione d'imposta più elevato più rapidamente delle singole aliquote marginali dell'imposta sul reddito. Per esempio, qualsiasi reddito fiduciario superiore a $ 12, 750 sarebbero tassati all'aliquota massima del 37%.

Al contrario, se il trust è stato tassato all'aliquota d'imposta individuale, il reddito fiduciario non sarebbe stato tassato all'aliquota più alta del 37% fino a quando non avesse guadagnato $ 518, 400, secondo le aliquote marginali 2020, e $ 523, 600 secondo le aliquote marginali 2021. In altre parole, non ci vuole tanto reddito guadagnato in un trust per essere spinto in una fascia fiscale più alta.

Di conseguenza, un fondo di concessione non è il tipo di paradiso fiscale per le persone benestanti che era una volta prima che l'IRS vi apportasse modifiche. Però, i trust concedenti sono ancora utilizzati oggi perché hanno caratteristiche che potrebbero essere vantaggiose per il concedente, a seconda del loro reddito, imposta, e situazione familiare.

Vantaggi delle regole di fiducia del concedente

I trust concedenti hanno diverse caratteristiche che consentono ai proprietari di utilizzare i trust per i loro specifici fini fiscali e reddituali.

Reddito fiduciario

Il reddito generato dal trust è tassato all'aliquota dell'imposta sul reddito del concedente anziché al trust stesso. A questo proposito, le regole del trust concedente offrono agli individui un certo grado di protezione fiscale perché le aliquote fiscali sono generalmente più favorevoli a livello individuale rispetto a quelle dei trust.

Beneficiari

I concedenti possono anche cambiare i beneficiari del trust, insieme agli investimenti e ai beni al suo interno. Possono anche indirizzare un fiduciario ad apportare modifiche. I fiduciari sono persone fisiche o società finanziarie che detengono e gestiscono beni a beneficio di un trust e dei suoi beneficiari.

Revocabile

I concedenti possono anche annullare il trust ogni volta che lo desiderano, purché siano ritenuti mentalmente competenti al momento della decisione. Questa distinzione rende un trust concedente un tipo di trust vivente revocabile. Un trust revocabile è un trust che può essere modificato e cancellato dal proprietario, creatore, o concedente.

Cambiare la fiducia

Però, il concedente è altresì libero di cedere il controllo del trust rendendolo un trust irrevocabile, che è un trust che non può essere modificato o cancellato senza il permesso dei beneficiari del trust. In questo caso, la stessa fiducia pagherà le tasse sul reddito che genera, e quindi richiederebbe il proprio numero di identificazione fiscale (TIN).

considerazioni speciali

I trust sono costituiti per vari scopi, anche allo scopo di conservare i beni del proprietario in una persona giuridica separata. Di conseguenza, i proprietari di trust dovrebbero essere consapevoli dei rischi che il trust potrebbe essere attivato in un trust concedente.

L'Internal Revenue Service (IRS) definisce otto eccezioni per evitare di attivare lo stato di fiducia del concedente. Per esempio, se il trust ha un solo beneficiario a cui vengono corrisposti il capitale e il reddito del trust. O, se il trust ha più beneficiari che ricevono il capitale e il reddito dal trust in base alla loro partecipazione nel trust.

In che modo le regole di trust del concedente si applicano a diversi trust

Le regole del trust del concedente delineano anche determinate condizioni in cui un trust irrevocabile può ricevere alcuni degli stessi trattamenti di un trust revocabile da parte dell'IRS. Queste situazioni a volte portano alla creazione di cosiddetti trust concedenti intenzionalmente difettosi.

In questi casi, un concedente è responsabile del pagamento delle imposte sul reddito generato dal trust, ma i beni del trust non vengono conteggiati nel patrimonio del proprietario. Tali beni si applicherebbero al patrimonio di un concedente se l'individuo gestisce un trust revocabile, però, perché l'individuo sarebbe effettivamente ancora proprietario della proprietà detenuta dal trust.

In una fiducia irrevocabile, la proprietà è sostanzialmente trasferita fuori dalla proprietà del concedente e in un trust, che possederebbe effettivamente quella proprietà. Gli individui spesso lo fanno per garantire che la proprietà venga trasmessa ai membri della famiglia al momento della morte. In questo caso, una tassa sulle donazioni può essere riscossa sul valore della proprietà nel momento in cui viene trasferita nel trust, ma nessuna tassa di successione è dovuta alla morte del concedente.

Le regole del trust concedente stabiliscono inoltre che un trust diventa un trust concedente se il creatore del trust ha un interesse reversibile superiore al 5% dei beni del trust al momento del trasferimento dei beni al trust.

Un accordo fiduciario del concedente stabilisce come vengono gestiti e trasferiti i beni dopo la morte del concedente. In definitiva, la legge statale determina se un trust è revocabile o irrevocabile, nonché le implicazioni di ciascuno.

Esempi di regole di fiducia del concedente

Alcune delle regole di fiducia del concedente delineate dall'IRS sono le seguenti:

- Il potere di aggiungere o modificare il beneficiario di un trust

- Il potere di prendere in prestito dal trust senza adeguate garanzie

- Il potere di utilizzare il reddito del trust per pagare i premi dell'assicurazione sulla vita

- Il potere di apportare modifiche alla composizione del trust sostituendo beni di pari valore

Finanza personale

-

3 regole per la pensione da vivere

3 regole per la pensione da vivere Nonostante la pandemia di coronavirus abbia sconvolto il mondo, la maggior parte dei pensionati mantiene ancora un atteggiamento ottimista. Infatti, circa il 76% dei pensionati afferma di essere sicur...

-

Il fondo per la rendita trattenuta del concedente (GRAT)

Il fondo per la rendita trattenuta del concedente (GRAT) UN Trust per la rendita trattenuta del concedente è uno strumento di pianificazione patrimoniale che fornisce un modo per le persone di trasferire parte della loro ricchezza a un beneficiario senza ...