Che cos'è un rating creditizio?

Un rating del credito è un'opinione di una particolare agenzia di credito in merito alla capacità e alla volontà di un'entità (governo, attività commerciale, o singolo) per adempiere ai propri obblighi finanziari in modo completo ed entro le scadenze stabilite. Un rating del credito indica anche la probabilità di default di un debitore. È anche rappresentativo del rischio di creditoRischio di creditoIl rischio di credito è il rischio di perdita che può derivare dal mancato rispetto da parte di una parte dei termini e delle condizioni di qualsiasi contratto finanziario, principalmente, trasportato da uno strumento di debito, che si tratti di un prestito o di un'emissione di obbligazioni.

Un rating di credito è, però, non un'assicurazione o una garanzia di un tipo di prestazione finanziaria da parte di un determinato strumento di debito o di un debitore specifico. I pareri forniti da un'agenzia di credito non sostituiscono quelli di un consulente finanziarioConsulente finanziarioUn consulente finanziario è un professionista finanziario che fornisce consulenza e consulenza sulle finanze di un individuo o di un'entità. I consulenti finanziari possono aiutare gli individui e le aziende a raggiungere i propri obiettivi finanziari prima fornendo ai propri clienti strategie e modi per creare più ricchezza. Scopri esattamente cosa fa un gestore di portafoglio in questa guida. I gestori di portafoglio sono professionisti che gestiscono portafogli di investimento, con l'obiettivo di raggiungere gli obiettivi di investimento dei propri clienti.

Chi valuta i rating creditizi?

Un'agenzia di credito valuta il merito di credito di un debitore analizzando gli attributi qualitativi e quantitativi dell'entità in questione. Le informazioni possono provenire da informazioni interne fornite dall'ente, come bilanci certificati, relazione annuale, nonché informazioni esterne come rapporti di analisti, articoli di notizie pubblicati, analisi complessiva del settore, e proiezioni.

Un'agenzia di credito non è coinvolta nella transazione dell'affare e, perciò, si ritiene fornisca un parere indipendente e imparziale del rischio di credito sostenuto da una particolare entità che cerca di raccogliere fondi tramite prestiti o emissione di obbligazioni.

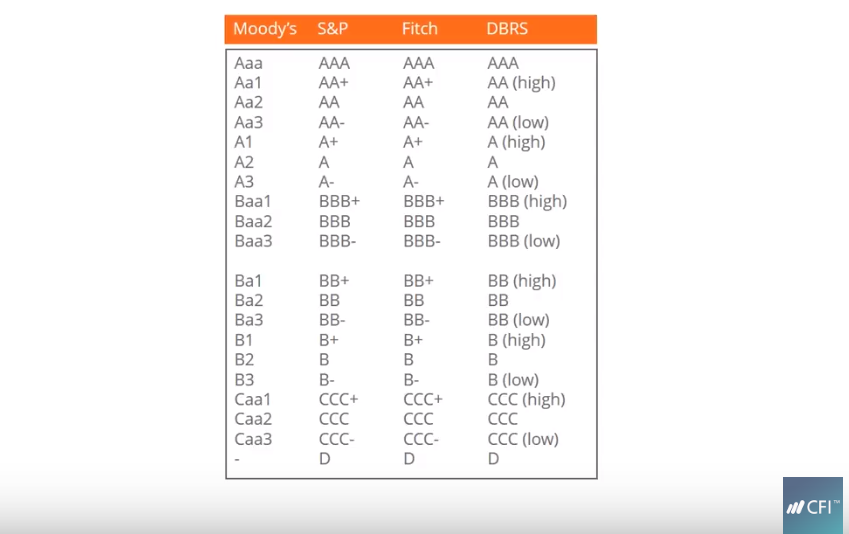

Attualmente, ci sono tre importanti agenzie di credito che controllano l'85% del mercato complessivo dei rating:Moody's Investor Services, Standard and Poor's (S&P), e Gruppo Fitch. Ogni agenzia utilizza unici, ma sorprendentemente simile, stili di rating per indicare i rating creditizi.

Tipi di rating del credito

Ogni agenzia di credito utilizza la propria terminologia per determinare i rating del credito. Detto ciò, le notazioni sono sorprendentemente simili tra le tre agenzie di credito. I rating sono raggruppati in due gruppi:investment grade e speculative.

- Grado d'investimento rating significano che l'investimento è considerato solido dall'agenzia di rating, ed è probabile che l'emittente rispetti i termini di rimborso. Tali investimenti hanno in genere un prezzo meno competitivo rispetto agli investimenti di qualità speculativa.

- Grado speculativo gli investimenti sono ad alto rischio e, perciò, offrire tassi di interesse più elevati per riflettere la qualità degli investimenti.

Utenti di rating del credito

I rating di credito sono utilizzati dagli investitori, intermediari come banche di investimento Elenco delle migliori banche di investimento Elenco delle 100 migliori banche di investimento del mondo in ordine alfabetico. Le migliori banche di investimento della lista sono Goldman Sachs, Morgan Stanley, BAML, JP Morgan, Pietra nera, Rothschild, Scotiabank, globuli rossi, UBS, Wells Fargo, Banca tedesca, Citi, Macquarie, HSBC, ICBC, Credit Suisse, Banca d'America Merril Lynch, emittenti di debito, e imprese e società.

- Entrambi investitori istituzionali e privati utilizzare i rating creditizi per valutare il rischio connesso all'investimento in una specifica emissione, idealmente nel contesto del loro intero portafoglio.

- Intermediari come i banchieri di investimento utilizzano i rating del credito per valutare il rischio di credito e ricavare ulteriormente il prezzo delle emissioni di debito.

- Emittenti di debito come le società, governi, comuni, eccetera., utilizzare i rating del credito come valutazione indipendente del proprio merito creditizio e del rischio di credito associato all'emissione del debito. Le valutazioni possono, in una certa misura, fornire ai potenziali investitori un'idea della qualità dello strumento e del tipo di tasso di interesse che dovrebbero aspettarsi da esso.

- Imprese e società che stanno cercando di valutare il rischio connesso a una determinata operazione di controparte utilizzano anche i rating del credito. Possono aiutare le entità che stanno cercando di partecipare a partnership o iniziative con altre aziende a valutare la fattibilità della proposta.

Punteggio di credito

Un rating del credito viene utilizzato per determinare il merito di credito di un'entità, in cui un'entità potrebbe essere un individuo, un affare, una società o un paese sovrano. In caso di prestito, il rating è utilizzato per stabilire se un prestito debba essere erogato in primo luogo. Se il processo va oltre, aiuta a decidere la durata del prestito come le date di rimborso, tasso d'interesse, eccetera.

In caso di emissione di obbligazioni, il rating del credito indica il merito della società o la capacità del paese sovrano di rimborsare i pagamenti delle obbligazioni a tempo debito. Aiuta l'investitore a valutare se investire o meno nell'obbligazione.

Un punteggio di credito, però, è strettamente per indicare la salute del credito personale di un individuo. Indica la capacità dell'individuo di sostenere un certo carico e la sua capacità di onorare i termini e le condizioni del prestito, compreso il tasso di interesse e le date di rimborso. Un punteggio di credito per gli individui viene utilizzato dalle banche, società di carte di credito, e altri istituti di credito che servono gli individui.

Risorse aggiuntive

CFI è il fornitore ufficiale della Global Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nel tuo carriera finanziaria. Iscriviti oggi! programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, le risorse aggiuntive CFI di seguito saranno utili:

- Emittenti obbligazionariEmittenti obbligazionari Esistono diversi tipi di emittenti obbligazionari. Questi emittenti di obbligazioni creano obbligazioni per prendere in prestito fondi dagli obbligazionisti, da restituire alla scadenza.

- Capacità di debitoCapacità di debitoLa capacità di debito si riferisce all'importo totale del debito che un'azienda può incorrere e rimborsare in base ai termini dell'accordo sul debito.

- Punteggio FICO Punteggio FICOUn punteggio FICO, più comunemente noto come punteggio di credito, è un numero di tre cifre che viene utilizzato per valutare la probabilità che una persona ripaghi il credito se l'individuo riceve una carta di credito o se un prestatore gli presta denaro. I punteggi FICO vengono utilizzati anche per aiutare a determinare il tasso di interesse su qualsiasi credito esteso

- Loan CovenantLoan CovenantUn patto di prestito è un accordo che stipula i termini e le condizioni delle politiche di prestito tra un mutuatario e un mutuante. L'accordo offre ai finanziatori un margine di manovra nel fornire rimborsi dei prestiti pur proteggendo la loro posizione di prestito. Allo stesso modo, grazie alla trasparenza della normativa, i mutuatari hanno chiare aspettative di

finanza

- Che cos'è un rating di credito A1?

- Che cos'è il credito infragiornaliero?

- Che cos'è un'amnistia creditizia?

- Che cos'è un rating di credito B?

- Cos'è una linea bancaria?

- Che cos'è il rating bancario?

- Che cos'è il credito in contanti?

- Cos'è il Cashback?

- Che cos'è una commissione di impegno?

- Cos'è un HELOC?

-

Che cos'è un punteggio FICO?

Che cos'è un punteggio FICO? Un punteggio FICO, più comunemente noto come punteggio di credito, è un numero di tre cifre che viene utilizzato per valutare la probabilità che una persona rimborsi il credito se lindividuo riceve un...

-

Cos'è il Credito Speranza?

Cos'è il Credito Speranza? LHope Credit è uno dei crediti dimposta per listruzione a vita negli Stati Uniti che fornisce assistenza finanziaria ai contribuenti o ai loro figli che seguono unistruzione post-secondaria. La creazi...