Cos'è il rischio di tasso di interesse a reddito fisso?

Il rischio di tasso di interesse a reddito fisso è il rischio di un'attività a reddito fisso Rischi di reddito fisso I rischi di reddito fisso si verificano in base alla volatilità del contesto del mercato obbligazionario. I rischi influiscono sul valore di mercato del titolo quando viene venduto, flusso di cassa dal titolo mentre è detenuto, e reddito aggiuntivo ottenuto reinvestendo i flussi di cassa. perdere valore a causa di una variazione dei tassi di interesse. Poiché le obbligazioni e i tassi di interesse hanno una relazione inversa, all'aumentare dei tassi di interesse, il valore/prezzo delle obbligazioni Le obbligazioni Le obbligazioni sono titoli a reddito fisso emessi da società e governi per raccogliere capitali. L'emittente dell'obbligazione prende in prestito capitale dall'obbligazionista e gli effettua pagamenti fissi a un tasso di interesse fisso (o variabile) per un periodo specificato. cascate. Il rischio di tasso di interesse può essere misurato con l'approccio della valutazione completa o con l'approccio della durata/convessità. Questo articolo si concentrerà sull'approccio convessità.

Cosa influenza il rischio di tasso di interesse?

Tasso di interesseTasso di interesseUn tasso di interesse si riferisce all'importo addebitato da un prestatore a un mutuatario per qualsiasi forma di debito dato, generalmente espresso in percentuale del capitale. il rischio colpisce le obbligazioni in modo diverso in base alle caratteristiche che le obbligazioni possiedono. Alcune di queste caratteristiche includono la data di scadenza, tasso cedolare, e opzioni incorporate

Scadenza

Le obbligazioni con un tasso di scadenza più lungo sono più suscettibili alle variazioni dei tassi di interesse. Se un'obbligazione a 20 anni ha un rendimento del 4%, perderebbe valore se il tasso di interesse sale al 5%. Questo perché gli investitori sono più incentivati ad acquistare l'obbligazione del 5%. Così, l'obbligazione con rendimento del 4% dovrà avere un prezzo più basso per dare agli investitori un motivo per acquistarla. Il prezzo deve diminuire di una grande quantità, poiché rappresenta 20 anni di tassi di cedola inferioriTasso di cedolaUn tasso di cedola è l'importo del reddito da interessi annuo pagato a un detentore di obbligazioni, in base al valore nominale dell'obbligazione. Tuttavia, se il titolo scade in due anni, il prezzo rimarrà relativamente lo stesso. Questo perché la diminuzione del prezzo rappresenta solo due anni di pagamenti di interessi con un tasso cedolare più basso.

Tasso del coupon

La caratteristica successiva di un'obbligazione che determina l'impatto dei tassi di interesse è il tasso cedolare. Il rendimento alla scadenza - YTMYield to Maturity (YTM) Yield to Maturity (YTM) - altrimenti indicato come rimborso o rendimento contabile - è il tasso di rendimento speculativo o il tasso di interesse di un titolo a tasso fisso. – della vecchia obbligazione deve essere uguale all'YTM della nuova obbligazione che offre un tasso di interesse più elevato. Immagina un'obbligazione con una cedola del 2% e una con una cedola del 4%. Il valore nominale dell'obbligazione al 2% dovrà diminuire per corrispondere adeguatamente all'obbligazione al 4%.

Opzioni incorporate

Infine, le opzioni incorporate reagiscono ai tassi di interesse in modo diverso a seconda dell'opzione Opzioni:Call e Put Un'opzione è un contratto derivato che conferisce al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato. Ad esempio, quando il tasso di interesse aumenta, il prezzo di un'obbligazione callableCallable bondUn'obbligazione callable (obbligazione rimborsabile) è un tipo di obbligazione che conferisce all'emittente dell'obbligazione il diritto, ma non l'obbligo, rimborsare l'obbligazione prima della sua scadenza. L'obbligazione callable è un'obbligazione con un'opzione call incorporata. Queste obbligazioni sono generalmente dotate di alcune restrizioni sull'opzione call. e l'obbligazione senza opzioni diminuiranno. Però, il prezzo dell'obbligazione callable non scenderà così tanto, a confronto.

L'equazione per il prezzo di un'obbligazione callable è:

Prezzo dell'obbligazione callable =prezzo dell'obbligazione senza opzione – il prezzo di un'opzione call incorporata

- obbligazione senza opzione:$ 50

- opzione call incorporata:$ 20

- Prezzo dell'obbligazione richiamabile:$ 30

Se il tasso di interesse aumenta, allora il prezzo dell'obbligazione senza opzione scenderà. Ma il calo è compensato dal calo dell'opzione call incorporata.

- obbligazione senza opzione:$ 50- $ 10 =$ 40

- opzione call incorporata:$ 20- $ 5 =$ 15

- prezzo dell'obbligazione richiamabile:$25

Come mostrato dall'esempio sopra, il prezzo dell'obbligazione senza opzione è sceso di $ 10. Però, l'opzione call incorporata è scesa solo di $ 5. Questo perché la diminuzione di $ 5 nell'opzione call ha compensato il cambiamento. Il valore dell'obbligazione callable non è così esposto al rischio di tasso di interesse.

Misurare il rischio di tasso di interesse

Il rischio di tasso di interesse può essere misurato per durationDurationDuration è una delle caratteristiche fondamentali di un titolo a reddito fisso (es. un'obbligazione) accanto alla scadenza, prodotto, buono, e funzioni di chiamata. e convessità. La durata misura la sensibilità approssimativa del valore dell'obbligazione alla variazione del tasso di interesse. La convessità è un'altra misura della variazione di prezzo. Una nota importante è che questa misura non è la stessa della forma convessa della relazione prezzo/rendimento.

Convessità

Come relazione prezzo/rendimentoCurva dei rendimentiLa Curva dei rendimenti è una rappresentazione grafica dei tassi di interesse sul debito per un intervallo di scadenze. Mostra il rendimento che un investitore si aspetta di guadagnare se presta i suoi soldi per un determinato periodo di tempo. Il grafico mostra il rendimento di un'obbligazione sull'asse verticale e il tempo alla scadenza sull'asse orizzontale. è curvo, la misura della durata non è accurata. La durata misura solo la relazione lineare tra il prezzo e il rendimento dell'obbligazione, e non considera la forma curva. In poche parole, al variare del rendimento di un'obbligazione, così la durata. Così, misurare l'impatto della convessità è importante per comprendere il rischio di tasso di interesse. Per le obbligazioni con una curva prezzo/rendimento più convessa, l'aumento del tasso di interesse ha un effetto minore sul prezzo. D'altra parte, al diminuire del tasso di interesse, il prezzo dell'obbligazione aumenta maggiormente per le obbligazioni con forma più convessa.

La formula per la misura della convessità è:

- Misura della convessità =(V + + V – – 2V 0 ) / (2V 0 (Δy) 2 )

In cui si:

- V 0 =prezzo iniziale

- V + =prezzo se i rendimenti aumentano di y

- V – =prezzo se i rendimenti diminuiscono di y

- y =variazione di rendimento

La misura della convessità produce un numero di non semplice interpretazione. Così, l'aggiustamento della convessità viene utilizzato per stimare la percentuale di variazione del prezzo.

La formula per la regolazione della convessità è:

- Regolazione della convessità =misura della convessità x (Δy) 2 x 100

L'aggiustamento della convessità è una percentuale che rimane la stessa indipendentemente dal fatto che la variazione del rendimento sia un aumento o una diminuzione. Per ottenere la variazione percentuale stimata del prezzo, aggiungere la correzione della convessità alla variazione stimata utilizzando la durata. Se il numero è 31%, allora ciò significa che il prezzo aumenterà di circa il 31%.

Perchè importa

Comprendendo l'impatto dei tassi di interesse, gli investitori possono prendere decisioni più consapevoli sull'acquisto di titoli a reddito fisso. Questo dà agli investitori un'idea migliore del tipo di obbligazioni che vorrebbero nel loro portafoglio. Un investitore con una maggiore propensione al rischio può acquistare un'obbligazione con un'elevata variazione percentuale stimata del prezzo mentre un investitore avverso al rischio può sceglierne uno con durata e convessità inferiori.

Risorse addizionali

Grazie per aver letto l'articolo di CFI sul rischio di tasso di interesse a reddito fisso. Per continuare a imparare e ad avanzare nella tua carriera, consigliamo queste risorse CFI aggiuntive:

- Rischio del reddito fissoRischi del reddito fisso I rischi del reddito fisso si verificano in base alla volatilità del contesto del mercato obbligazionario. I rischi influiscono sul valore di mercato del titolo quando viene venduto, flusso di cassa dal titolo mentre è detenuto, e reddito aggiuntivo ottenuto reinvestendo i flussi di cassa.

- Nota a tasso variabile Nota a tasso variabile Una nota a tasso variabile (FRN) è uno strumento di debito il cui tasso di cedola è legato a un tasso di riferimento come il LIBOR o il tasso dei buoni del tesoro statunitensi. Così, il tasso cedolare su un titolo a tasso variabile è variabile. È tipicamente composto da un tasso di riferimento variabile + uno spread fisso.

- Termini obbligazionari a reddito fissoTermini obbligazionari a reddito fissoDefinizioni per i termini più comuni obbligazionari ea reddito fisso. rendita, perpetuo, tasso cedolare, covarianza, rendimento corrente, valore nominale, resa a scadenza. eccetera.

- Trading a reddito fissoCommercio a reddito fissoIl trading a reddito fisso comporta l'investimento in obbligazioni o altri strumenti di sicurezza del debito. I titoli a reddito fisso hanno diversi attributi e fattori unici che

finanza

- Che cos'è un tasso di interesse relativo?

- Qual è il tasso di cedola?

- Cos'è un'obbligazione?

- Cosa sono i rischi del reddito fisso?

- Che cos'è un tasso di interesse variabile?

- Cos'è il reddito da interessi?

- Che cos'è un tasso di interesse?

- Che cos'è uno swap sui tassi di interesse?

- Qual è il tasso di interesse della politica?

- Cos'è il reddito fisso?

-

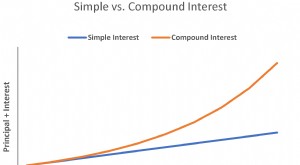

Che cos'è l'interesse semplice?

Che cos'è l'interesse semplice? Linteresse semplice è un calcolo dellinteresse che non tiene conto delleffetto della capitalizzazione. In molti casi, composti di interesse con ogni periodo designato di un prestito, ma nel caso di se...

-

Qual è il tasso di swap?

Qual è il tasso di swap? Il tasso swap è il tasso fisso di uno swapSwapA swap è un contratto derivato tra due parti che prevede lo scambio di flussi di cassa prestabiliti di due strumenti finanziari. I flussi di cassa sono ge...