Che cos'è il prestito peer-to-peer (P2P)?

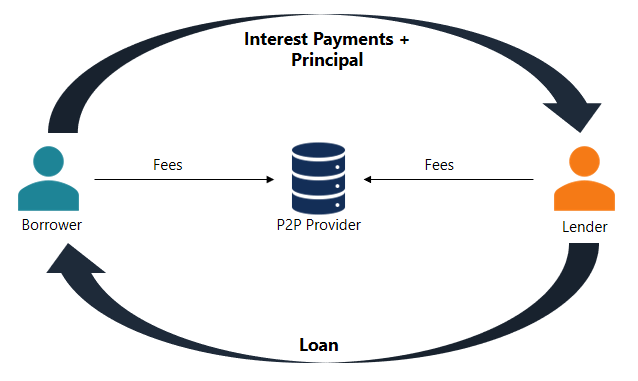

Il prestito peer-to-peer è una forma di prestito diretto di denaro a individui o aziende senza un istituto finanziario ufficiale che partecipa come intermediarioIntermediario finanziarioUn intermediario finanziario si riferisce a un'istituzione che funge da intermediario tra due parti al fine di facilitare una transazione finanziaria. Le istituzioni comunemente chiamate intermediari finanziari includono banche commerciali, banche di investimento, fondi comuni di investimento, e fondi pensione. nell'affare. Il prestito P2P viene generalmente effettuato tramite piattaforme online che abbinano i prestatori ai potenziali mutuatari.

Il prestito P2P offre prestiti garantiti e non garantiti. Prestito ponte Un prestito ponte è una forma di finanziamento a breve termine che viene utilizzata per soddisfare gli obblighi attuali prima di ottenere un finanziamento permanente. Fornisce un flusso di cassa immediato quando il finanziamento è necessario ma non è ancora disponibile. Un prestito ponte ha tassi di interesse relativamente alti e deve essere supportato da una qualche forma di garanzia. Però, la maggior parte dei prestiti P2P sono prestiti personali non garantiti. I prestiti garantiti sono rari per il settore e di solito sono garantiti da beni di lusso. A causa di alcune caratteristiche uniche, il prestito peer-to-peer è considerato una fonte alternativa di finanziamento.

Come funziona il prestito tra pari?

Il prestito peer-to-peer è un processo abbastanza semplice. Tutte le transazioni vengono effettuate tramite una piattaforma online specializzata. I passaggi seguenti descrivono il processo generale di prestito P2P:

- Un potenziale mutuatario interessato a ottenere un prestito compila una domanda online sulla piattaforma di prestito peer-to-peer.

- La piattaforma valuta la domanda e determina il rischio e la solvibilità FICO ScoreA FICO score, più comunemente noto come punteggio di credito, è un numero di tre cifre che viene utilizzato per valutare la probabilità che una persona ripaghi il credito se l'individuo riceve una carta di credito o se un prestatore gli presta denaro. I punteggi FICO vengono utilizzati anche per aiutare a determinare il tasso di interesse su qualsiasi credito concesso dal richiedente. Quindi, al richiedente viene assegnato il tasso di interesse appropriato.

- Quando la domanda viene approvata, il richiedente riceve le opzioni disponibili dagli investitori in base al suo rating creditizio e ai tassi di interesse assegnatiTasso di interesseUn tasso di interesse si riferisce all'importo addebitato da un prestatore a un mutuatario per qualsiasi forma di debito concesso, generalmente espresso in percentuale del capitale..

- Il richiedente può valutare le opzioni suggerite e sceglierne una.

- Il richiedente è responsabile del pagamento degli interessi periodici (di solito mensili) e del rimborso dell'importo del capitale alla scadenza.

La società che gestisce la piattaforma online addebita una commissione sia ai mutuatari che agli investitori per i servizi forniti.

Vantaggi e svantaggi del prestito peer-to-peer

Il prestito peer-to-peer offre alcuni vantaggi significativi sia ai mutuatari che ai prestatori:

- Maggiori rendimenti per gli investitori: Il prestito P2P generalmente fornisce rendimenti più elevati agli investitori rispetto ad altri tipi di investimenti.

- Fonte di finanziamento più accessibile: Per alcuni mutuatari, il prestito peer-to-peer è una fonte di finanziamento più accessibile rispetto ai prestiti convenzionali degli istituti finanziari. Ciò può essere causato dal basso rating creditizio del mutuatario o dallo scopo atipico del prestito.

- Tassi di interesse più bassi: I prestiti P2P di solito hanno tassi di interesse più bassi a causa della maggiore concorrenza tra i prestatori e delle commissioni di emissione inferiori.

Tuttavia, il prestito peer-to-peer presenta alcuni svantaggi:

- Rischio di credito: I prestiti peer-to-peer sono esposti a rischi di credito elevati. Molti mutuatari che richiedono prestiti P2P possiedono rating di credito bassi che non consentono loro di ottenere un prestito convenzionale da una banca. Perciò, un prestatore dovrebbe essere consapevole della probabilità di insolvenza della sua controparte.

- Nessuna protezione assicurativa/governativa: Il governo non fornisce assicurazioni o alcuna forma di protezione ai finanziatori in caso di insolvenza del mutuatario.

- Legislazione: Alcune giurisdizioni non consentono il prestito peer-to-peer o richiedono alle società che forniscono tali servizi di rispettare le normative sugli investimenti. Perciò, il prestito peer-to-peer potrebbe non essere disponibile per alcuni mutuatari o prestatori.

Più risorse

CFI offre il Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nella tua carriera finanziaria. Iscriviti oggi! programma di certificazione per coloro che desiderano portare la propria carriera a un livello superiore. Per saperne di più su argomenti correlati, controlla le seguenti risorse CFI gratuite:

- Credito in contantiCredito in contantiUn credito in contanti (CC) è una fonte di finanziamento a breve termine per un'azienda. In altre parole, un credito di cassa è un prestito a breve termine concesso a un'azienda da una banca. Consente a un'azienda di prelevare denaro da un conto bancario senza mantenere un saldo a credito.

- Capacità di debitoCapacità di debitoLa capacità di debito si riferisce all'importo totale del debito che un'azienda può incorrere e rimborsare in base ai termini dell'accordo sul debito.

- Loan CovenantLoan CovenantUn patto di prestito è un accordo che stipula i termini e le condizioni delle politiche di prestito tra un mutuatario e un mutuante. L'accordo offre ai finanziatori un margine di manovra nel fornire rimborsi dei prestiti pur proteggendo la loro posizione di prestito. Allo stesso modo, grazie alla trasparenza della normativa, i mutuatari hanno chiare aspettative di

- Pagamento anticipatoUn pagamento anticipato è qualsiasi pagamento effettuato prima della data di scadenza ufficiale. I pagamenti anticipati possono essere effettuati per beni e servizi o per il regolamento del debito. Possono essere classificati in due gruppi:pagamenti anticipati completi e pagamenti anticipati parziali.

finanza

- Una guida al prestito peer-to-peer (P2P)

- Che cos'è una rendita?

- Il prestito peer to peer è un buon investimento?

- Che cos'è il prestito peer-to-peer?

- I vantaggi del prestito peer-to-peer

- Implicazioni creditizie del prestito peer-to-peer

- Un'introduzione al prestito tra pari

- Prestiti peer-to-peer vs prestiti familiari

- Che cos'è un prestatore di ultima istanza?

- Capire il prestito peer-to-peer

-

5 suggerimenti su come ridurre i rischi nel prestito peer-to-peer

5 suggerimenti su come ridurre i rischi nel prestito peer-to-peer Il prestito P2P è un processo in cui esiste una comunicazione diretta tra linvestitore e il mutuatario. Consente alle persone di ottenere i loro prestiti direttamente dalla persona in autorità, taglia...

-

LendingClub sta finendo la sua piattaforma di prestito P2P - e adesso?

LendingClub sta finendo la sua piattaforma di prestito P2P - e adesso? Molti o tutti i prodotti qui provengono dai nostri partner che ci pagano una commissione. È così che guadagniamo. Ma la nostra integrità editoriale garantisce che le opinioni dei nostri esperti non si...