Qual è il rapporto di Treynor?

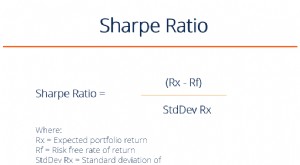

Il Treynor Ratio è una misura della performance del portafoglio che si adatta al rischio sistematicoRischio sistematicoIl rischio sistematico è quella parte del rischio totale che è causato da fattori al di fuori del controllo di una specifica società o individuo. Il rischio sistematico è causato da fattori esterni all'organizzazione. Tutti gli investimenti o titoli sono soggetti a rischio sistematico e, pertanto, è un rischio non diversificabile. Contrariamente allo Sharpe RatioSharpe RatioIl coefficiente di Sharpe è una misura del rendimento aggiustato per il rischio, che confronta il rendimento in eccesso di un investimento con la sua deviazione standard dei rendimenti. L'indice di Sharpe è comunemente usato per misurare la performance di un investimento aggiustando per il suo rischio., che aggiusta il rendimento con la deviazione standard del portafoglio, il Treynor Ratio utilizza il Portfolio Beta, che è una misura del rischio sistematico.

Questi rapporti riguardano il rischio e il rendimentoRischio e rendimentoNegli investimenti, rischio e rendimento sono altamente correlati. L'aumento dei potenziali ritorni sugli investimenti di solito va di pari passo con un aumento del rischio. I diversi tipi di rischio includono il rischio specifico del progetto, rischio specifico del settore, rischio competitivo, rischio internazionale, e rischio di mercato. performance di un portafoglio e sono un quoziente di rendimento diviso per il rischio. Il rapporto di Treynor prende il nome da Jack Treynor, un economista americano noto come uno degli sviluppatori del Capital Asset Pricing Model.

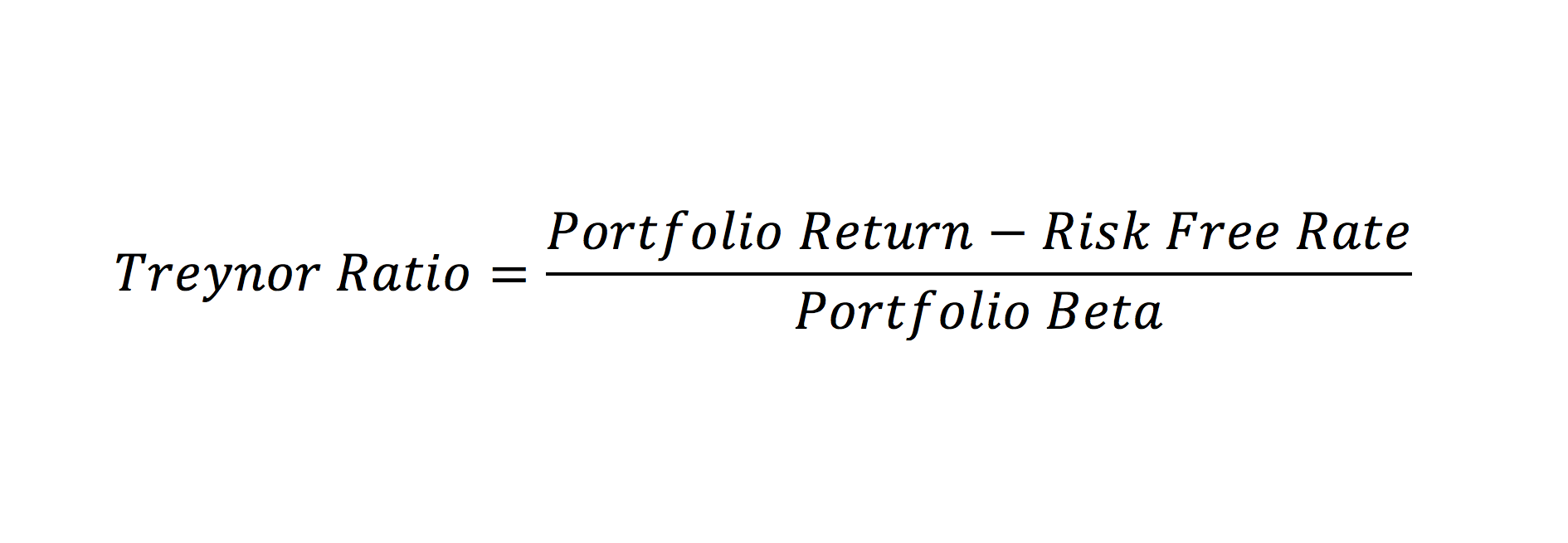

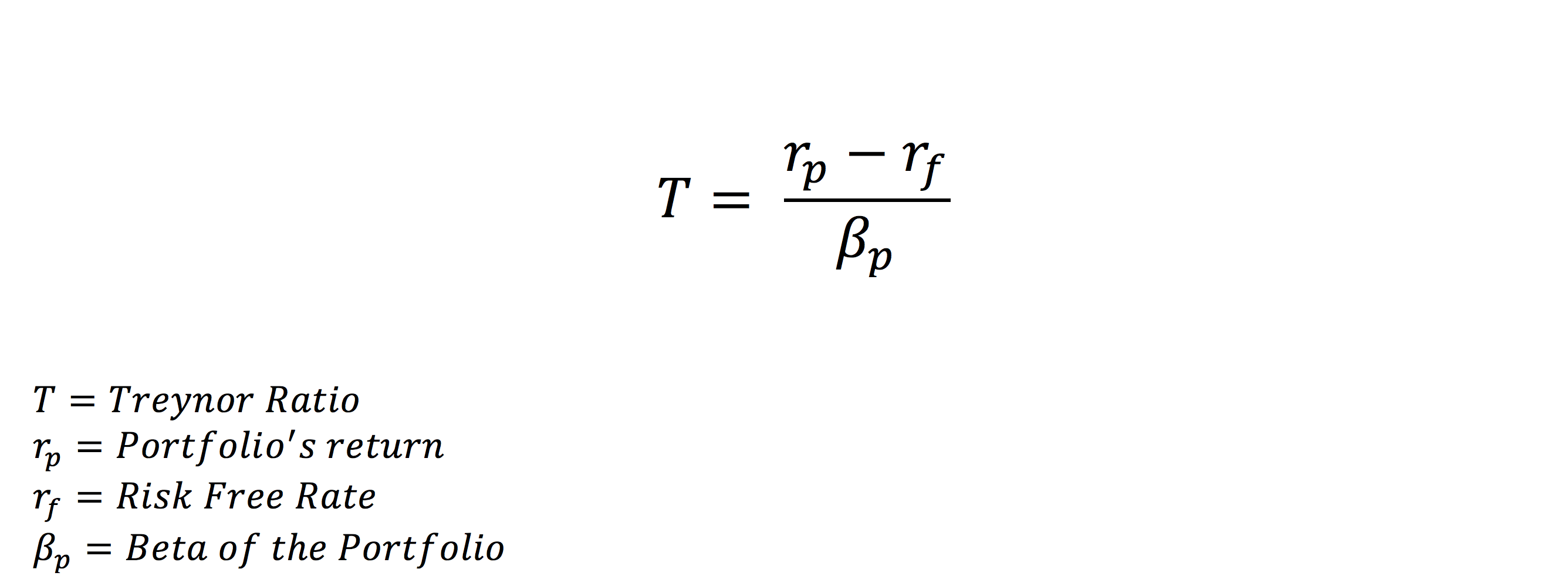

Formula del rapporto di Treynor

Dalla formula sottostante, puoi vedere che il rapporto riguarda sia il rendimento del portafoglio che il suo rischio sistematico. Da un punto di vista puramente matematico, la formula rappresenta l'importo dell'eccesso di rendimento dal tasso privo di rischio per unità di rischio sistematico. Come il rapporto di Sharpe, è un rapporto rendimento/rischio.

Il Treynor Ratio misura la performance del portafoglio e fa parte del Capital Asset Pricing Model. Per saperne di più su come calcolare Beta, Beta Il beta (β) di un titolo di investimento (cioè un titolo) è una misura della sua volatilità dei rendimenti rispetto all'intero mercato. Viene utilizzato come misura del rischio ed è parte integrante del Capital Asset Pricing Model (CAPM). Una società con un beta più alto ha un rischio maggiore e anche maggiori rendimenti attesi. clicca quiCalcolatore BetaQuesto calcolatore beta ti permette di misurare la volatilità dei rendimenti di un singolo titolo rispetto all'intero mercato. Il beta (β) di un titolo di investimento (cioè un titolo) è una misura della sua volatilità dei rendimenti rispetto all'intero mercato. Viene utilizzato come misura del rischio ed è parte integrante del Cap.

Esempio di rapporto di Treynor

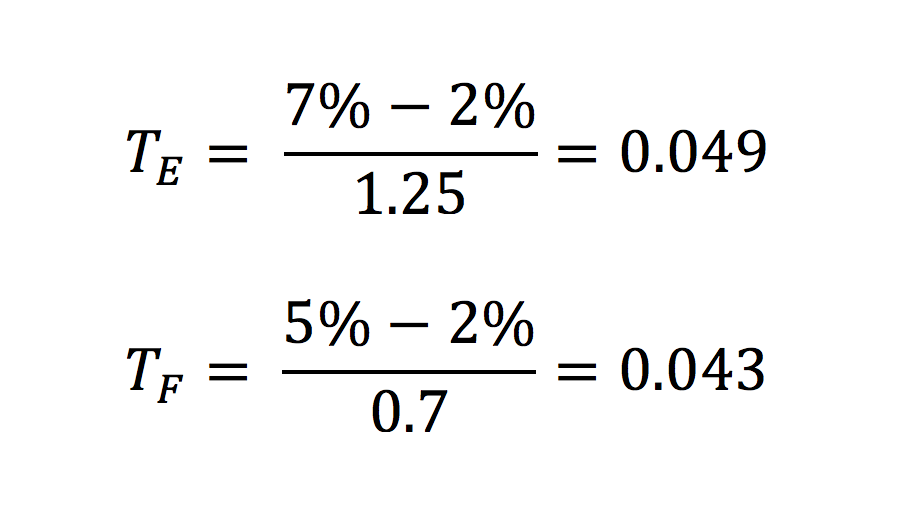

Supponiamo di confrontare due portafogli, un portafoglio azionario e un portafoglio a reddito fisso. Hai svolto ricerche approfondite su entrambi i portafogli e non riesci a decidere quale sia un investimento migliore. Decidi di utilizzare il rapporto di Treynor per aiutarti a selezionare il miglior investimento di portafoglio.

Il rendimento totale del portafoglio azionario è del 7%, e il rendimento totale del Portafoglio obbligazionario è del 5%. Come proxy per il tasso privo di rischio, usiamo il rendimento dei buoni del Tesoro USA – 2%. Supponiamo che il Beta del Portafoglio Azionario sia 1,25, e il Beta del Portafoglio Obbligazionario è 0,7. Dalle seguenti informazioni, calcoliamo il rapporto di Treynor di ciascun portafoglio.

Dai risultati di cui sopra, vediamo che il Treynor Ratio del Portafoglio Azionario è leggermente più alto. Così, possiamo dedurre che sia un portafoglio più adatto su cui investire. Un rapporto più alto indica uno scenario rischio/rendimento più favorevole. Tieni presente che i valori del rapporto Treynor si basano sulla performance passata che potrebbe non essere ripetuta nella performance futura.

In qualità di analista finanziario, è importante non fare affidamento su un unico rapporto per le tue decisioni di investimento. Altre metriche finanziarie dovrebbero essere considerate prima di prendere una decisione finale.

Quando si utilizza il rapporto Treynor, tieni a mente:

- Per valori negativi di Beta, il Ratio non dà valori significativi.

- Quando si confrontano due portafogli, il Ratio non indica la significatività della differenza dei valori, in quanto ordinali. Per esempio, un rapporto Treynor di 0,5 è migliore di uno di 0,25, ma non necessariamente doppiamente buono.

- Il numeratore è il rendimento in eccesso rispetto al tasso privo di rischio. Il denominatore è il Beta del portafoglio, o, in altre parole, una misura del suo rischio sistematico.

Altre risorse

CFI offre il Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nella tua carriera finanziaria. Iscriviti oggi! programma di certificazione per coloro che desiderano portare la propria carriera al livello successivo. Per continuare a imparare e ad avanzare nella tua carriera, le seguenti risorse CFI saranno utili:

- Capital Asset Pricing Model (CAPM) Capital Asset Pricing Model (CAPM) Il Capital Asset Pricing Model (CAPM) è un modello che descrive la relazione tra rendimento atteso e rischio di un titolo. La formula CAPM mostra che il rendimento di un titolo è uguale al rendimento privo di rischio più un premio di rischio, in base alla beta di quel titolo

- Tasso di rendimento interno (IRR) Tasso di rendimento interno (IRR) Il tasso di rendimento interno (IRR) è il tasso di sconto che azzera il valore attuale netto (VAN) di un progetto. In altre parole, è il tasso di rendimento annuo composto atteso che sarà guadagnato su un progetto o investimento.

- Buoni del Tesoro (T-Bills)Titoli del Tesoro (T-Bills)I Buoni del Tesoro (o T-Bills in breve) sono uno strumento finanziario a breve termine emesso dal Tesoro statunitense con periodi di scadenza da pochi giorni fino a 52 settimane.

- Guida ai modelli finanziariGuida gratuita ai modelli finanziariQuesta guida ai modelli finanziari copre i suggerimenti di Excel e le migliori pratiche su ipotesi, autisti, previsione, collegando le tre affermazioni, analisi DCF, Di più

finanza

- Qual è il rapporto acido-test?

- Qual è il rapporto tra pubblicità e vendite?

- Qual è l'indice di rotazione delle attività?

- Che cos'è il rapporto costi-benefici (BCR)?

- Che cos'è il rapporto CAPE?

- Qual è il rapporto attuale?

- Qual è il rapporto debito/patrimonio?

- Qual è il rapporto debito/patrimonio netto?

- Qual è il rapporto debito/reddito?

- Qual è il rapporto di margine lordo?

-

Qual è il rapporto di riserva?

Qual è il rapporto di riserva? Il coefficiente di riserva - noto anche come coefficiente di riserva bancaria, obbligo di riserva bancaria, o coefficiente di riserva in contanti - è la percentuale di depositi che un istituto finanzi...

-

Qual è il rapporto di ritenzione?

Qual è il rapporto di ritenzione? Il coefficiente di ritenzione (noto anche come coefficiente di ritenzione dellutile netto) è il rapporto tra lutile trattenuto di una società e il suo reddito netto Reddito netto Lutile netto è una vo...