Analizzare la struttura del capitale di una società

Se sei un investitore azionario a cui piacciono le società con buoni fondamentali, quindi un solido bilancio è importante da considerare quando si cercano opportunità di investimento. Utilizzando tre grandi tipi di misurazioni:capitale circolante, performance patrimoniale, e struttura del capitale:puoi valutare la solidità del bilancio di un'azienda, e quindi la sua qualità di investimento.

L'uso giudizioso del debito e del patrimonio netto da parte di un'impresa è un indicatore chiave di un bilancio solido. Una sana struttura del capitale che riflette un basso livello di indebitamento e un'elevata quantità di capitale è un segno positivo della qualità dell'investimento. Questo articolo si concentra sull'analisi del bilancio in base alla struttura del capitale di una società.

Punti chiave

- La struttura del capitale si riferisce al mix di capitale di un'azienda, che consiste in una combinazione di debito e capitale.

- L'equità è costituita dalle azioni ordinarie e privilegiate di una società più gli utili non distribuiti.

- Ciò che costituisce il debito varia, ma in genere include prestiti a breve termine, debito a lungo termine, e una parte dell'importo principale dei leasing operativi e delle azioni privilegiate rimborsabili.

- Rapporti importanti per analizzare la struttura del capitale includono il rapporto di indebitamento, il rapporto debito/capitale proprio, e il rapporto di capitalizzazione.

- I rating che le agenzie di credito forniscono alle società aiutano a valutare la qualità della struttura del capitale di una società.

Terminologia della struttura del capitale

Struttura del capitale

La struttura del capitale descrive il mix di capitale a lungo termine di un'impresa, che consiste in una combinazione di debito e capitale. La struttura del capitale è un tipo di finanziamento permanente che supporta la crescita di un'azienda e le relative risorse. Espresso come una formula, la struttura del capitale è uguale alle obbligazioni di debito più il patrimonio netto totale:

Potresti sentire la struttura del capitale indicata anche come "struttura della capitalizzazione, " o semplicemente "capitalizzazione".

Equità

La parte di capitale della relazione debito-capitale è più facile da definire. In una struttura di capitale, il patrimonio netto è costituito da azioni ordinarie e privilegiate di una società più utili non distribuiti. Questo è considerato capitale investito e compare nella sezione del patrimonio netto dello stato patrimoniale. Il capitale investito più il debito comprende la struttura del capitale.

Debito

Una discussione sul debito è meno semplice. La letteratura sugli investimenti spesso identifica il debito di una società con le sue passività; però, esiste un'importante distinzione tra passività operative e passività debitorie. È quest'ultimo che costituisce la componente di debito della struttura del capitale, anche se gli analisti di ricerca sugli investimenti non sono d'accordo su ciò che costituisce una passività debito.

Molti analisti definiscono la componente di debito della struttura del capitale come il debito a lungo termine di un bilancio; però, questa definizione è troppo semplicistica. Piuttosto, la parte di debito di una struttura del capitale dovrebbe consistere in prestiti a breve termine (note passive), debito a lungo termine, e due terzi (regola empirica) dell'importo principale dei leasing operativi e delle azioni privilegiate rimborsabili.

Quando si analizza il bilancio di una società, gli investitori esperti farebbero bene a utilizzare questa cifra complessiva del debito totale.

1:03Struttura ottimale del capitale

Rapporti applicati alla struttura del capitale

Generalmente, gli analisti utilizzano tre rapporti per valutare la forza della struttura di capitalizzazione di un'azienda. Le prime due sono metriche popolari:il rapporto di indebitamento (debito totale su totale attivo) e il rapporto debito/patrimonio netto (D/E) (debito totale su patrimonio netto totale). Però, è un terzo rapporto, il rapporto di capitalizzazione—(debito a lungo termine diviso per (debito a lungo termine più patrimonio netto))—che fornisce informazioni chiave sulla posizione patrimoniale di un'azienda.

Con il rapporto di indebitamento, più passività significano meno equità e quindi indicano una posizione più indebitata. Il problema di questa misurazione è che ha una portata troppo ampia e dà uguale peso alle passività operative e alle passività di debito.

La stessa critica vale per il rapporto debito/capitale. Passività operative correnti e non correnti, soprattutto quest'ultimo, rappresentano obblighi che saranno con la società per sempre. Anche, a differenza del debito, non ci sono pagamenti fissi di capitale o interessi collegati alle passività operative.

D'altra parte, il rapporto di capitalizzazione confronta la componente di debito con la componente di patrimonio netto della struttura del capitale di una società; così, presenta un quadro più vero. Espresso in percentuale, un numero basso indica un buon cuscinetto di equità, che è sempre più desiderabile di un'alta percentuale del debito.

Rapporto ottimale tra debito e capitale

Sfortunatamente, non esiste un rapporto magico tra debito e capitale da usare come guida. Ciò che definisce una sana combinazione di debito e capitale varia a seconda dei settori coinvolti, linea di business, e lo stadio di sviluppo di un'impresa.

Però, perché gli investitori fanno meglio a investire i loro soldi in società con bilanci solidi, è logico che il saldo ottimale in genere rifletta livelli più bassi di indebitamento e livelli più elevati di equità.

Informazioni sulla leva

In finanza, il debito è un perfetto esempio della proverbiale spada a doppio taglio. L'uso intelligente della leva finanziaria (debito) è buono. Aumenta il numero di risorse finanziarie a disposizione di un'azienda per la crescita e l'espansione.

Non solo i troppi debiti sono motivo di preoccupazione, ma anche un debito troppo basso può esserlo. Ciò può significare che un'azienda fa troppo affidamento sul proprio capitale e non utilizza in modo efficiente le proprie risorse.

Con leva, il presupposto è che il management possa guadagnare di più sui fondi presi in prestito di quanto pagherebbe in interessi passivi e commissioni su questi fondi. Però, portare con successo una grande quantità di debito, una società deve mantenere un solido record di rispetto dei suoi vari impegni di prestito.

Il problema con troppa leva finanziaria

Un'azienda che è troppo molto indebitato (troppo debito rispetto al capitale) potrebbe scoprire che alla fine, i suoi creditori ne limitano la libertà d'azione; oppure potrebbe subire una diminuzione della redditività a causa del pagamento di elevati costi per interessi. Inoltre, un'impresa potrebbe avere difficoltà a far fronte alle proprie passività operative e di debito durante periodi di condizioni economiche avverse.

O, se il settore delle imprese è estremamente competitivo, quindi le aziende concorrenti potrebbero (e lo fanno) trarre vantaggio dalle aziende cariche di debiti piombando per accaparrarsi più quote di mercato. Certo, uno scenario peggiore potrebbe essere se un'impresa avesse bisogno di dichiarare bancarotta.

Agenzie di rating del credito

Fortunatamente, anche se, ci sono risorse eccellenti che possono aiutare a determinare se un'azienda potrebbe essere troppo indebitata. Le principali agenzie di rating del credito sono Moody's, Standard &Poveri (S&P), Duff &Phelps, e Fitch. Queste entità conducono valutazioni formali del rischio della capacità di un'azienda di rimborsare il capitale e gli interessi sulle obbligazioni di debito, principalmente su obbligazioni e commercial paper.

Tutti i rating delle agenzie di credito rientrano in una delle due categorie:investment grade o non-investment grade.

I rating di credito di una società da queste agenzie dovrebbero apparire nelle note a piè di pagina dei suoi rendiconti finanziari. Così, come investitore, dovresti essere felice di vedere classifiche di alta qualità sul debito delle aziende che stai considerando come opportunità di investimento, allo stesso modo, dovresti stare attento se vedi valutazioni negative sulle aziende che stai considerando.

La linea di fondo

La struttura del capitale di una società costituisce il mix di capitale proprio e debito nel suo bilancio. Sebbene non esista un livello specifico di ciascuno che determini cosa sia un'azienda sana, sono preferiti livelli di indebitamento più bassi e livelli di capitale più elevati.

Vari rapporti finanziari aiutano ad analizzare la struttura del capitale di un'azienda che rende facile per investitori e analisti vedere come un'azienda si confronta con i suoi coetanei e quindi la sua posizione finanziaria nel suo settore. I rating forniti dalle agenzie di credito aiutano anche a far luce sulla struttura del capitale di un'impresa.

finanza

- Quali sono gli effetti di segnalazione nella struttura del capitale?

- Come calcolare la struttura del capitale del valore di mercato

- Investimento di capitale

- Locazione di capitali

- Struttura ottimale del capitale

- Finanziamento di capitale

- Deflusso di capitali

- Capitale di classe 1

- La struttura degli investimenti di capitale globale in 4 paragrafi

- Ritorno del capitale

-

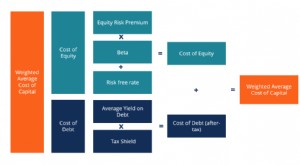

Qual è il costo del capitale?

Qual è il costo del capitale? Il costo del capitale è il tasso di rendimento minimo Tasso di rendimento interno (IRR) Il tasso di rendimento interno (IRR) è il tasso di sconto che azzera il valore attuale netto (VAN) di un progett...

-

Che cos'è una struttura del capitale semplice?

Che cos'è una struttura del capitale semplice? Una struttura del capitale semplice è una struttura del capitale che non contiene titoli potenzialmente diluitivi. In altre parole, una struttura del capitale semplice è costituita solo da azioni ordi...