Come funzionano i prestiti con soli interessi

Insegne in vendita ad Antiochia, in California, una comunità duramente colpita dai pignoramenti quando è scoppiata la bolla immobiliare. I prezzi delle case qui sono scesi del 15 percento tra maggio e ottobre 2007. Guarda altre foto di immobili.

Insegne in vendita ad Antiochia, in California, una comunità duramente colpita dai pignoramenti quando è scoppiata la bolla immobiliare. I prezzi delle case qui sono scesi del 15 percento tra maggio e ottobre 2007. Guarda altre foto di immobili. Se stai leggendo questo articolo comodamente dalla tua casa acquistata di recente, non sei solo. Dal 2001 al 2005, gli Stati Uniti hanno assistito al più grande boom immobiliare dagli anni '50. I bassi tassi di interesse, insieme alla ritrovata ricchezza delle industrie tecnologiche in crescita, hanno contribuito a inaugurare un'ondata di ristrutturazioni di case e nuove costruzioni [fonte:Chicago Fed]. Desiderosi cacciatori di case e investitori hanno acquistato e venduto immobili come mai prima d'ora. Insieme a questi fattori, i prestatori hanno utilizzato prestiti intelligenti per consentire a qualsiasi individuo con un'attività lucrativa di realizzare il proprio sogno di possedere una casa. Una di queste pratiche è il prestito a soli interessi (IO) .

La prima cosa importante da capire sui mutui casa è la differenza tra gli interessi e il preside . I finanziatori danno agli acquirenti di case i soldi per acquistare una casa a una commissione che viene distribuita per tutta la durata del prestito. Questo è l'interesse. Il principio è l'importo effettivo del prestito.

Molte persone presumono che un prestito a soli interessi sia un tipo di mutuo. In effetti, un prestito IO è un'opzione che può essere allegata a qualsiasi tipo di mutuo casa. L'opzione di soli interessi significa che la rata mensile programmata del mutuo si applica solo alla parte degli interessi del prestito, non al principio. È un'opzione perché puoi pagare una parte del principio se lo desideri senza penalità. L'opzione IO viene eseguita per un determinato periodo di tempo, in genere da 5 a 10 anni.

Un altro presupposto comune è che il prestito IO sia una creazione recente per aiutare a dare il via al dopo settembre. 11 economia. Mentre i prestiti IO sono sicuramente diventati molto popolari negli ultimi anni, sono tutt'altro che nuovi. Il prestito IO è in realtà in circolazione da molto tempo, avendo il suo primo periodo di massimo splendore negli anni '20. A quei tempi, gli istituti di credito erogavano prestiti IO che non avevano una durata prestabilita, consentendo ai proprietari di case di pagare solo gli interessi per la durata del prestito. Alla fine del prestito, l'intero importo sarebbe dovuto e i mutuatari in genere avrebbero rifinanziato. Gli americani erano desiderosi di investire quanto più denaro possibile nel mercato azionario in ascesa e il prestito IO ha liberato denaro per farlo. Quello che nessuno poteva prevedere fu il crollo del mercato del 1929. I proprietari di case videro svanire i loro investimenti e improvvisamente non poterono permettersi di pagare la loro nota mensile della casa. Di conseguenza, il tasso di preclusione è aumentato vertiginosamente e molte famiglie un tempo stabili si sono ritrovate senza casa. Ciò ha avuto un impatto devastante sull'economia e, insieme al crollo del mercato, ha portato alla Grande Depressione [fonte:MSN Money].

I prestiti con soli interessi hanno fatto un grande ritorno nella prima parte del nuovo millennio e continuano ad essere molto popolari oggi, nonostante il mercato immobiliare in pareggio. In questo articolo, vedremo come i prestiti IO si confrontano con i mutui domestici standard. Valuteremo anche se questo tipo di opzione di prestito è adatta a te.

Solo interessi e tasso fisso

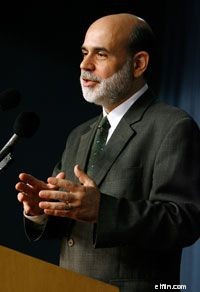

Ben Bernanke, Presidente del Consiglio della Federal Reserve, stabilisce il tasso privilegiato per i mutui domestici.

Ben Bernanke, Presidente del Consiglio della Federal Reserve, stabilisce il tasso privilegiato per i mutui domestici. A prima vista, il prestito IO sembra troppo bello per essere vero. I pagamenti mensili con un prestito IO sono sostanzialmente inferiori rispetto a un tasso fisso mutuo (FRM) . Tuttavia, è importante capire che al termine del periodo di opzione IO, la nota mensile aumenterà, a volte in modo sostanziale. Gli FRM hanno un tasso di interesse fisso che viene pagato insieme al capitale per un lungo periodo di tempo.

Per capire meglio come funziona, diamo uno sguardo specifico a come un prestito IO potrebbe essere paragonato a un FRM:

Se hai preso in prestito $ 200.000 al 6 percento utilizzando un FRM di 30 anni, il tuo pagamento mensile totale sia per gli interessi che per il capitale sarebbe di $ 1.199,11. All'inizio, il pagamento del capitale è minimo. Col passare del tempo, l'interesse viene pagato più velocemente e quote maggiori vengono applicate al capitale. In questo caso, il primo pagamento di $ 1.199,11 ha $ 1.000 applicati agli interessi e $ 199,11 al capitale. Ogni mese, il prestito viene sostanzialmente ricalcolato. Dal momento che $ 199,11 sono stati pagati sul capitale, ora devi $ 199.800,89. Quindi nel secondo mese, l'importo che va verso il capitale è il 6 percento del nuovo saldo, diviso per 12 [fonte:Washington Post]. Questo processo di pagamenti periodici spalmati nel tempo è chiamato ammortamento . Al termine dei 30 anni, il tuo prestito è pagato per intero.

Un prestito IO dello stesso importo allo stesso tasso funziona in modo diverso. Supponiamo che la tua opzione IO sia fissata a cinque anni con una tariffa fissa. Il pagamento mensile durante i cinque anni è di soli $ 1.000, "risparmiando" il mutuatario $ 199,11 al mese. Nessuna parte di ciò va al preside. I pagamenti si applicano solo agli interessi. Alla fine di quel periodo di cinque anni, devi ancora l'importo principale originale di $ 200.000, ma ora è ammortizzato in 25 anni al tasso di interesse attuale [fonte:Washington Post]. Ciò aumenterà notevolmente la tua rata mensile. Aggiungi a questo che non tutti i prestiti IO hanno un tasso fisso e puoi finire per pagare di più al mese prima di quanto pensi. Alcuni tassi di prestito IO sono fissi per un minimo di sei mesi, cosa che molti mutuatari trascurano nella loro impazienza di entrare nel mercato immobiliare.

Nella prossima sezione, esamineremo se un'opzione di prestito a soli interessi è adatta a te.

Scelta di un prestito a soli interessi

Alcune persone investono nel mercato azionario con i soldi risparmiati da un prestito IO.

Alcune persone investono nel mercato azionario con i soldi risparmiati da un prestito IO. I pagamenti mensili iniziali inferiori di un prestito a soli interessi sono utili per le persone che prevedono un aumento del proprio reddito nei prossimi anni. Avere la possibilità di pagare il meno possibile inizialmente quando sai che un aumento di stipendio o una promozione è all'orizzonte può essere una vera risorsa.

Sono anche utili per coloro che hanno un reddito fluttuante. L'opzione di prestito IO offre la flessibilità di pagare solo il pagamento minimo durante i mesi magri o di pagare un extra quando si ha più reddito disponibile. Il pagamento extra viene applicato al mandante senza penalità, abbassando il pagamento ammortizzato che andrai a pagare una volta scaduto il periodo di IO. Se hai un prestito IO, è una buona idea sminuire il preside ogni volta che puoi. In caso contrario, potresti soffrire di "shock di pagamento" una volta ricalcolato il prestito.

Un altro vantaggio dell'opzione IO è che puoi ottenere più casa di quanto potresti con un FRM. Una pratica comune per chi acquista per la prima volta una casa è iniziare con una casa "di avviamento", quindi venderla a scopo di lucro dopo che si apprezza. A questo punto sono in grado di ottenere una seconda casa più grande. La durata iniziale più bassa di un prestito IO può permetterti di saltare la casa iniziale e andare direttamente alla casa più grande.

Un proprietario di casa saggio nei suoi investimenti potrebbe anche beneficiare di un prestito IO. Un maggiore flusso di cassa consente più soldi disponibili per giocare in borsa o investire in altre opportunità di guadagno. Affinché ciò abbia successo, il ritorno sugli altri investimenti deve essere superiore al tasso ipotecario. Se hai un prestito IO al 6% e i tuoi investimenti stanno tornando al 10%, stai facendo la cosa giusta.

Le carte di credito e altri debiti ad alto interesse possono essere paralizzanti per una famiglia che cerca di andare avanti. Applicare il reddito disponibile fornito dal tuo prestito IO a quel debito è un ottimo modo per ottenere la libertà finanziaria.

Un prestito IO può anche essere una buona idea se hai intenzione di "capovolgere" la tua casa entro il periodo di opzione per un ritorno sul tuo investimento. Utilizzando equità del sudore restaurare una vecchia casa è un ottimo modo per massimizzare i tuoi profitti. L'unico fattore che è più importante qui è che la tua casa apprezza in questo periodo. Per un po', il settore immobiliare si stava apprezzando rapidamente negli Stati Uniti e gli house flipper si stavano arricchendo. La bolla è in qualche modo scoppiata ora e l'apprezzamento nella maggior parte dei mercati si è stabilizzato o è diminuito.

Con tutti questi esempi, la disciplina fiscale è il fattore più importante per avere successo. Se non hai abbastanza autocontrollo per non usare i tuoi soldi extra per quella vacanza alle Bahamas, allora non stai massimizzando i vantaggi della tua opzione IO. Potresti voler evitare un prestito IO se:

- Non sei saggio negli altri tuoi investimenti.

- Il tuo reddito non dovrebbe aumentare.

- Non sei abbastanza disciplinato da pagare il capitale.

- La tua casa non dovrebbe aumentare di valore.

- Ritieni che la scommessa sull'aumento dei tassi di interesse non sia buona.

È importante fare i compiti e cercare pareri esterni da più di un consulente finanziario o intermediario di mutui. Come con qualsiasi settore basato su commissioni, l'integrità del tuo broker ipotecario gioca un ruolo fondamentale nel successo del tuo piano. Alcuni broker faranno di tutto per farti firmare sulla linea tratteggiata. Fatti un favore:guardati intorno, schiaccia i numeri e non lasciarti trasportare nella ricerca della casa dei tuoi sogni.

Le armi sono rischiose per l'acquirente, perché stai essenzialmente scommettendo sul fatto che il tasso di prestito diminuirà. Molti acquirenti di case per la prima volta decidono di scegliere un ARM abbinato a un'opzione di prestito IO, poiché può effettuare pagamenti iniziali bassi. Molti di quegli stessi mutuatari si trovano in una situazione difficile una volta che i loro pagamenti sono aumentati, un fattore nell'aumento dei pignoramenti negli Stati Uniti [fonte:Federal Reserve].

Finanza personale

- Come funzionano gli usurai

- Come ottenere un prestito a 17

- Come funzionano i prestiti fondiari?

- Come funziona un prestito auto?

- Che cos'è un prestito con giorno di paga e come funziona?

- Che cos'è un prestito personale e come funziona?

- Come consolidare i tuoi prestiti agli studenti

- Come funzionano i prestiti auto?

- Prestiti chirografari:cosa sono e come funzionano

- Come funzionano i piccoli prestiti personali?

-

Come funzionano i pignoramenti

Come funzionano i pignoramenti I numeri dei pignoramenti stanno aumentando negli Stati Uniti. Guarda questi immagini immobiliari per saperne di più. Hai preso decisioni intelligenti sulla strada per realizzare il tuo sogno di pr...

-

Come gestire un prestito studentesco

Come gestire un prestito studentesco La scuola è finita per più dellestate e ora devi iniziare a rimborsare quei prestiti. Qual è il tuo piano dattacco? Non mancano le statistiche che mostrano laumento dei costi dellistruzione post-seco...