Cos'è la vendita via?

La vendita via è una pratica inappropriata da parte di un professionista degli investimenti, come un consulente finanziario o un agente di cambio, che vende o sollecita un cliente ad acquistare titoli non approvati dalla società di brokeraggio con cui è affiliato.

In genere, le società di intermediazione tengono un elenco di prodotti titoli approvati che i loro agenti di cambio Agente di cambio Un agente di cambio è un rappresentante regolamentato del mercato finanziario che consente l'acquisto e la vendita di titoli per conto di società finanziarie che possono vendere ai clienti per conto dell'impresa. L'elenco dei prodotti offerti comprende diverse tipologie di investimenti analizzati durante il processo di due diligence e con le appropriate approvazioni di rischio e conformità.

Nel caso di operazioni di vendita via i titoli in questione non sono presenti nell'elenco dei prodotti approvati dell'impresa, e quando un agente di cambio si impegna in tale pratica, violano i regolamenti sui titoli. Tali attività sono pericolose per gli investitori in quanto esposte al rischio di frode sui titoli, furto, e altre perdite.

Prima di commercializzare titoli, gli agenti di cambio che operano negli Stati Uniti devono aver ottenuto le licenze necessarie per i titoli prima di intraprendere attività di intermediazione. Per esempio, devono ottenere una licenza superando gli esami FINRA come l'esame della serie 6 e della serie 7 della serie 7 L'esame della serie 7 è formalmente noto come esame del rappresentante generale dei titoli, ed è amministrato dagli esami di regolamentazione del settore finanziario.

Riepilogo

- La vendita via si verifica quando un agente di cambio vende o sollecita un cliente ad acquistare titoli o prodotti di investimento non approvati dalla società di brokeraggio associata.

- Le società di brokeraggio hanno un elenco di prodotti approvati che sono stati analizzati, vagliato per due diligence, e identificati come prodotti solidi che possono essere offerti dai loro broker ai clienti dell'azienda.

- Se un broker vende prodotti che non rientrano nell'elenco dei prodotti approvati dell'azienda, lui/lei violi i regolamenti sui titoli.

Capire la vendita via

Le operazioni di vendita via spesso implicano investimenti non pubblici come collocamenti privati e cambiali Cambiali cambialiUna cambiale si riferisce a uno strumento finanziario che include una promessa scritta dell'emittente di pagare una seconda parte - il beneficiario -, sebbene possa variare. Sebbene tali operazioni non possano essere volte a ingannare o frodare un investitore, si verificano quando un broker sollecita un cliente senza l'approvazione dell'intermediario a cui è associato. Più spesso, le operazioni sono condotte con le attività commerciali esterne del broker che sono separate dalle attività di brokeraggio della loro società collegata.

I broker a volte si impegnano nella vendita di transazioni con l'obiettivo di nascondere la commissione guadagnata dalla loro società associata su un investimento che un cliente sollecitato è disposto ad acquistare. Il broker potrebbe anche essere desideroso di guadagnare una commissione per la sicurezza non pubblica e mantenere felice il cliente.

I titoli non pubblici sono soggetti a una supervisione limitata rispetto ai titoli pubbliciTitoli pubbliciTitoli pubblici, o titoli negoziabili, sono investimenti che possono essere negoziati apertamente o facilmente in un mercato. I titoli sono basati su azioni o debiti., e gli intermediari possono essere tentati di perseguire tali operazioni come operazioni separate dalle attività della società di intermediazione.

Come funziona la vendita via

La svendita avviene quando un consulente finanziario o un agente di cambio vende investimenti che sono al di fuori di quelli che la sua società collegata ha analizzato e approvato per la vendita al pubblico. Di conseguenza, tali operazioni sono escluse dalle scritture contabili della società di brokeraggio. Tali investimenti sono venduti come operazioni private che un investitore potrebbe non essere a conoscenza del fatto che la società di brokeraggio non è a conoscenza di tale operazione, e non c'è materiale informativo sui rischi come nel caso dei prodotti nell'elenco dei prodotti approvati.

Inoltre, i dipartimenti di rischio e conformità dell'azienda, che sono tenuti a svolgere la due diligence su un investimento prima che sia approvato, non hanno esaminato o approvato i prodotti consigliati dal broker.

La vendita via viola la FINRA Rule 3040, che vieta ai rappresentanti registrati di vendere fuori dall'azienda membro a meno che non siano stati formalmente autorizzati a effettuare la vendita. La norma prevedeva inoltre che tali soggetti fornissero una nota scritta della transazione proposta all'impresa membro per ricevere l'approvazione prima che la vendita fosse eseguita. Devono inoltre divulgare qualsiasi compenso ricevuto dalla transazione.

Le società di brokeraggio sono tenute a supervisionare i propri broker affiliati per assicurarsi che rispettino le leggi applicabili. Se la società di brokeraggio non svolge i suoi ruoli di vigilanza, violano la Regola FINRA 3110, che impone agli intermediari-operatori di adottare procedure di vigilanza scritte per far rispettare la conformità.

Titoli frequentemente collegati a transazioni di vendita via

1. Collocamento privato

I collocamenti privati sono operazioni su titoli a rischio vendute solo a una piccola classe di investitori qualificati. Generalmente, tali operazioni devono essere oggetto di un'offerta pubblica standard. I clienti al dettaglio ordinari non si qualificano per partecipare ai collocamenti privati a causa del loro rischio elevato percepito.

2. Effetti cambiari

Una cambiale si riferisce a un tipo di prodotto di prestito che le aziende utilizzano per raccogliere fondi per un progetto specifico. Si tratta generalmente di investimenti privati che comportano rischi considerevoli, e i rischi materiali e altri dettagli importanti potrebbero non essere disponibili per l'investitore al dettaglio ordinario. Se tali investimenti non passano attraverso la due diligence del dipartimento di conformità di una società di brokeraggio, possono essere utilizzati in modo inappropriato come canale di frode.

3. Offerte immobiliari

Sebbene gli investimenti legati al settore immobiliare siano considerati più sicuri di altri investimenti, le offerte immobiliari nelle operazioni di vendita via possono non comportare il livello di sicurezza rappresentato al momento della vendita.

Per esempio, un fondo di investimento immobiliareReal Estate Investment Trust (REIT)Un fondo di investimento immobiliare (REIT) è un fondo di investimento o un titolo che investe in proprietà immobiliari generatrici di reddito. Il fondo è gestito e di proprietà di una società di azionisti che contribuiscono con denaro per investire in proprietà commerciali, come uffici e condomini, magazzini, ospedali, centri commerciali, alloggi per studenti, hotel o altre offerte immobiliari vendute senza la supervisione della società di brokeraggio possono esporre i potenziali investitori a un alto rischio di furto e persino di frode.

4. Rendimenti insolitamente alti

Se un prodotto di investimento sembra troppo complesso da comprendere e promette rendimenti insolitamente elevati superiori al tasso di rendimento di mercato, dovrebbe alzare una bandiera rossa. Se una società di brokeraggio non ha esaminato e approvato la transazione in titoli, la transazione è troppo bella per essere vera.

5. Garanzia

Non esiste un prodotto di investimento legittimo che garantisca agli investitori un ritorno sul loro investimento. Se un prodotto viene commercializzato come vincitore garantito senza possibilità di perdita, allora dovrebbe suonare un allarme.

Risorse addizionali

CFI è il fornitore ufficiale della pagina del programma Commercial Banking &Credit Analyst (CBCA)™ - CBCAG Ottieni la certificazione CBCA™ di CFI e diventa un Commercial Banking &Credit Analyst. Iscriviti e fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione, progettato per trasformare chiunque in un analista finanziario di livello mondiale.

Per continuare ad apprendere e sviluppare la tua conoscenza dell'analisi finanziaria, consigliamo vivamente le risorse aggiuntive di seguito:

- Broker di assicurazioni commercialiBroker di assicurazioni commercialiUn broker di assicurazioni commerciali è un individuo incaricato di agire da intermediario tra fornitori di assicurazioni e clienti.

- Autorità di regolamentazione del settore finanziario (FINRA)Autorità di regolamentazione del settore finanziario (FINRA) L'Autorità di regolamentazione del settore finanziario (FINRA) agisce come un organismo di autoregolamentazione per le società di intermediazione mobiliare che operano negli Stati Uniti.

- Due DiligenceDue DiligenceLa due diligence è un processo di verifica, indagine, o revisione di un potenziale affare o opportunità di investimento per confermare tutti i fatti e le informazioni finanziarie rilevanti, e per verificare qualsiasi altra cosa sia stata sollevata durante un'operazione di fusione e acquisizione o un processo di investimento. La due diligence viene completata prima della chiusura di un affare.

- Triangolo delle frodiTriangolo delle frodiIl triangolo delle frodi è un quadro comunemente usato nell'auditing per spiegare il motivo alla base della decisione di un individuo di commettere una frode. La frode

investire

- Cos'è un Depositario?

- Che cos'è un investitore accreditato?

- Cosa viene chiamato via?

- Cosa sono i mercati dei capitali?

- Cosa sono i titoli legati a materie prime?

- Cos'è il dégorgement?

- Cosa sono i titoli in difficoltà?

- Che cos'è una transazione esente?

- Cos'è la vendita allo scoperto nudo?

- Cosa sono i titoli?

-

Che cos'è il prestito titoli?

Che cos'è il prestito titoli? Il prestito titoli è latto di prestare o prestare una garanzia finanziaria, una scorta, legame, o derivato, a unimpresa o a un investitore. Implica che il mutuatario fornisca garanzie per la sicurezza...

-

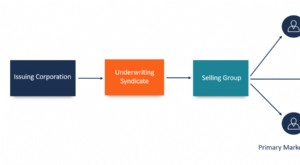

Che cos'è un gruppo di vendita?

Che cos'è un gruppo di vendita? Un gruppo di vendita comprende operatori e intermediari coinvolti nel marketing o nella vendita di una nuova emissione di titoli o di unemissione secondaria di azioni o debiti. Il gruppo di vendita ac...