L'abilità conta davvero negli investimenti in borsa?

Il mio giovane figlio una volta ha espresso preoccupazione quando gli ho detto che avevo investito denaro in borsa. Forse aveva visto storie di scimmie bendate che lanciavano freccette raccogliendo portafogli azionari migliori rispetto ai commercianti "esperti".

"Comprare azioni è come giocare d'azzardo, " Egli ha detto.

"No, non è, " Io spiegai.

Non sono sicuro che mio figlio fosse convinto dalla mia spiegazione, e ho cominciato a dubitarne io stesso. Cosa mi ha reso così sicuro che il mio processo di scelta degli investimenti in borsa fosse migliore del caso casuale?

Come le scelte di azioni fortunate possono battere il mercato

Le persone tendono a sopravvalutare le loro capacità di investimento man mano che il loro portafoglio cresce. Negli anni, il mercato azionario tende a salire e il valore del portafoglio di chiunque - anche un portafoglio scelto da una scimmia - probabilmente salirebbe. Ma la misura di un investitore di successo non è semplicemente ottenere un ritorno positivo sull'investimento. Il vero successo è battere il mercato ottenendo un rendimento migliore della media del mercato. È qui che entra in gioco l'abilità... o no?

Consideriamo portafogli azionari selezionati casualmente tratti dal mercato azionario più ampio. La maggior parte di questi portafogli selezionati casualmente si esibirà vicino al tasso di rendimento complessivo per il mercato. Alcuni titoli potrebbero avere un rendimento migliore della media e altri peggiori, ma gli alti e bassi del portafoglio tendono a essere nella media. Ma per pura fortuna, alcuni portafogli finiranno con più vincitori che perdenti e batteranno la media del mercato. A volte questi portafogli selezionati casualmente fanno un quantità migliore della media di mercato.

Per alcuni esempi specifici, simuliamo portafogli estratti casualmente da un mercato con un rendimento del 10,5% e una deviazione standard del 20% dopo 20 anni. In queste condizioni, il valore medio del portafoglio di rendimento basato sul mercato più ampio è di $ 7, 366. Ecco i miei "ritorni" da otto portafogli selezionati casualmente dopo 20 anni:

-

$ 4, 330

-

$ 34, 603

-

$ 19, 572

-

$9, 971

-

$ 10, 925

-

$ 1, 482

-

$8, 482

-

$ 3, 460

Puoi vedere che cinque dei nostri otto portafogli selezionati casualmente battono il valore previsto di $ 7, 366 dai rendimenti medi di mercato in 20 anni. Un portafoglio (n. 2) ha battuto il mercato in modo significativo, ottenendo un rendimento annualizzato del 19,4 percento e crescendo di 4,5 volte quello di un portafoglio medio. Questo portafoglio è stato selezionato per puro caso, ma la performance sembra qualcosa che richiederebbe un genio finanziario per essere raggiunta. Se sei stato abbastanza fortunato da mettere insieme questo portfolio, le persone probabilmente si metterebbero in fila per chiedere i tuoi segreti di investimento per imparare come battere il mercato. E dal momento che hai avuto così tanto successo, potresti credere di averlo capito davvero!

I risultati della nostra simulazione mostrano che per pura fortuna, un investitore potrebbe ritrovarsi con un portafoglio che batte notevolmente il mercato. Una scimmia che lancia freccette potrebbe scegliere per caso una grande serie di scelte di azioni. Anche le scelte casuali possono portare a portafogli sottoperformanti, ma le persone tendono a notare i grandi vincitori.

Abbiamo visto come puoi ritrovarti con un portafoglio azionario ad alte prestazioni per puro caso. Questo significa che gli investitori di successo sono solo fortunati?

L'argomento per investire in abilità

Come abbiamo visto, è possibile avere fortuna e battere il mercato. Ma alcuni investitori sembrano battere il mercato costantemente . Una cosa è essere fortunati una volta ogni tanto, ma qualcuno come Warren Buffett è davvero fortunato, o c'è dell'altro?

Dalle segnalazioni degli anni, possiamo vedere che Berkshire Hathaway ha battuto il mercato 39 su 49 anni, guadagnare più del tasso di rendimento medio di mercato. Un articolo del 2015 di James Skeffington utilizza alcune ipotesi semplificatrici per analizzare la probabilità che una tale serie di successi si verifichi per caso. In una simulazione con portafogli estratti casualmente di 500 società per rappresentare l'S&P 500, Warren Buffett risulta essere più fortunato del più fortunato dei portafogli simulati di un fattore di circa 100 volte.

Sebbene questa analisi non dimostri in modo definitivo che Warren Buffett abbia un'abilità eccezionale come investitore, indica che la fortuna da sola non è probabilmente il segreto del successo di Mr. Buffett come investitore.

Dovresti lanciare freccette per raccogliere azioni?

La conclusione che l'abilità - non solo la fortuna cieca - abbia probabilmente giocato un ruolo importante nel successo degli investimenti di Warren Buffett significa che potresti potenzialmente studiare e fare investimenti informati o trovare un gestore di fondi in grado di battere costantemente il mercato attraverso l'abilità. Se vuoi un pezzo dell'azione di Warren Buffett, potresti acquistare Berkshire Hathaway con un premio o un fondo simile con uno sconto. (Vedi anche:Come acquistare Berkshire Hathaway e altri titoli Blue Chip con uno sconto del 17%)

Ma in generale, la performance passata non prevede la performance futura. Se vedi un fondo che sta pubblicizzando una buona performance recente, non significa che il fondo rimarrà caldo. È impossibile sapere se un gestore di fondi è bravo o fortunato, e le strategie di investimento che funzionano ora potrebbero non funzionare per sempre.

Potresti seguire il consiglio di Warren Buffett e andare con fondi indicizzati con rapporti di spesa bassi che eliminano alcuni dei rischi, spese, e le inefficienze dei fondi gestiti attivamente. Come i famosi $ 500 di Warren Buffett, 000 puntata mostrata, un fondo indicizzato a basso costo può battere un fondo gestito attivamente. Questa strategia di investimento ti consente di avere successo senza fortuna o abilità. (Vedi anche:Perché Warren Buffett dice che dovresti investire in fondi indicizzati)

investire

- Quanto tempo ci vuole per vendere azioni?

- 3 strategie di investimento di mercato da considerare

- Quali abilità specifiche sviluppano i giochi di investimento azionario?

- Pro e contro del mercato azionario - Investire

- Cosa rivelano gli investimenti in 20 anni di rendimenti medi del mercato azionario?

- In che modo gli investimenti socialmente responsabili influiscono sul tuo portafoglio di investimenti?

- Crash del mercato azionario

- Investimenti in borsa per principianti

- Investire in un ETF azionario estero

- I fondi indipendenti dal mercato battono davvero il mercato?

-

Sono pigro e batto il mercato azionario

Sono pigro e batto il mercato azionario In questo post ti mostrerò lesatto portafoglio e la strategia di allocazione che ho usato per battere lS&P 500 e il Dow finora questanno. Lho fatto senza fare un singolo scambio o acquistare un singol...

-

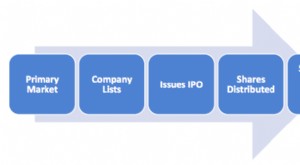

Come funziona il mercato azionario?

Come funziona il mercato azionario? È importante investire denaro nelle strade giuste per la creazione di ricchezza. Linvestimento nel mercato azionario è una di queste opzioni redditizie che premia gli investitori con rendimenti elev...