Che cos'è un'acquisizione Tuck-in?

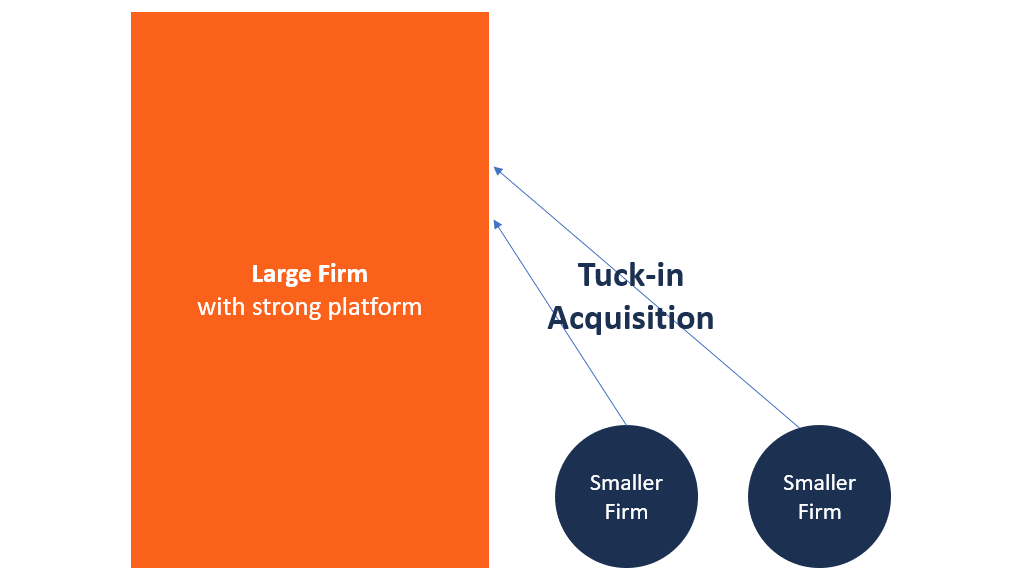

Un'acquisizione tuck-in comporta l'acquisizione di una società più piccola e l'integrazione nella piattaforma dell'acquirente. L'acquirenteAcquisizione di beni Un'acquisizione di beni è l'acquisto di una società acquistando i suoi beni invece delle sue azioni. Implica anche l'assunzione di alcune passività. di solito è una grande azienda che possiede la grande infrastruttura che manca all'azienda più piccola. L'azienda più piccola di solito ha un proprietario forte ma manca dell'infrastruttura, risorse amministrative, e/o accesso al capitale necessario per facilitare la crescita. Questo lo rende un potenziale candidato per l'assorbimento nella piattaforma di un'azienda più grande.

L'acquirente persegue l'acquisizione di società più piccole con l'obiettivo di aumentare i propri ricaviFatturato di venditaIl fatturato di vendita è il reddito ricevuto da un'azienda dalle sue vendite di beni o dalla fornitura di servizi. In contabilità, i termini "vendite" e, quota di mercato, e risorse. Alcuni esempi di risorse a cui l'acquirente potrebbe essere interessato includono la proprietà intellettuale Attività immateriali Secondo gli IFRS, le attività immateriali sono identificabili, beni non monetari privi di consistenza fisica. Come tutti i beni, beni immateriali, tecnologia proprietaria, e linee di prodotti complementari.

Acquisizioni Tuck-in vs Acquisizioni Bolt-on

Sia le acquisizioni infilate che le acquisizioni imbullonate si verificano quando un'azienda più grande assorbe un'azienda più piccola attraverso un processo di fusione e acquisizione, Fusioni Acquisizioni Processo di M&AQuesta guida ti guida attraverso tutte le fasi del processo di M&A. Scopri come vengono completate fusioni, acquisizioni e accordi. In questa guida, delineeremo il processo di acquisizione dall'inizio alla fine, le varie tipologie di acquirenti (acquisti strategici vs. finanziari), l'importanza delle sinergie, e costi di transazione con l'obiettivo di aumentare la propria quota di mercato e ricavi o espandere la propria offerta di prodotti. Però, le due tipologie di acquisizioni differiscono nel trattamento dei beni acquisiti.

Acquisizione infilata

Questo tipo di acquisizione si verifica quando una grande azienda acquisisce un'azienda più piccola nello stesso settore o in un settore correlato. Affinché l'acquirente consideri una piccola società per l'acquisizione, deve avere qualcosa di unico che sta portando in tavola. Tra le cose che le società acquirenti cercano comunemente ci sono nuovi prodotti, brevetti, manodopera esperta, tecnologia, e quota di mercato.

Dopo l'acquisizione, la società più piccola non conserva la sua struttura originaria. Viene spesso assorbito in un reparto esistente dell'azienda più grande. L'acquirente ha già la struttura tecnologica, sistemi di distribuzione, e inventario, e persegue principalmente l'azienda target con l'obiettivo di rafforzare la sua infrastruttura esistente.

Acquisizione immediata

Con questo tipo di acquisizione, una grande azienda acquisisce un'altra azienda più piccola nello stesso settore o in un settore correlato, ma la società più piccola rimane intatta e continua a funzionare come una divisione della grande entità. Questo è particolarmente comune con le piccole aziende che hanno costruito un marchio sostanziale nel settore.

L'azienda più piccola trae vantaggio sfruttando l'infrastruttura e le economie di scala dell'acquirente. D'altra parte, l'acquirente beneficia dell'espansione della propria quota di mercato Mercato totale indirizzabile (TAM) Mercato indirizzabile totale (TAM), indicato anche come mercato totale disponibile, è l'opportunità di guadagno complessiva disponibile per un prodotto o servizio se, offerte di prodotti, e la portata del cliente.

Vantaggi delle acquisizioni Tuck-in

Di seguito sono riportati alcuni dei vantaggi che la società acquirente ottiene dopo aver completato un'acquisizione rimboccata:

#1 Nuove risorse

Una grande azienda può prendere in considerazione il completamento di un'acquisizione rimboccata come un modo per ottenere nuove risorse. Una società del genere si rivolgerebbe alle aziende più piccole con una gestione forte e le risorse desiderate. L'acquisizione di nuove risorse aiuterà l'acquirente ad aumentare i propri ricavi annuali.

Anche, la raccolta di capitali per acquisizioni future diventerà più semplice, grazie a un più ampio bacino di risorse che possono essere utilizzate come garanzia per prestiti bancari. L'acquisizione di risorse che l'azienda non possiede aiuterà l'acquirente a diversificare le sue operazioni verso altre linee di prodotti e servizi, e questo produrrà entrate aggiuntive.

#2 Dominanza del mercato

Le grandi aziende utilizzano anche le acquisizioni ad innesto come mezzo per aumentare il loro dominio sul mercato. La pratica è comune nei settori ad alta concorrenza in cui diverse grandi aziende competono per una quota dei clienti esistenti. Quando una grande azienda acquisisce e assorbe uno dei suoi concorrenti più piccoli sul mercato, può aumentare la sua presenza sul mercato, ridurre la quota di mercato del concorrente, e diversificare la propria offerta di prodotti.

#3 Aumento del ritorno sugli investimenti

Quando gli investitori acquistano le azioni della società acquirente, nutrono aspettative di ottenere un elevato ritorno sull'investimentoReturn on Investment (ROI)Return on Investment (ROI) è una misura delle prestazioni utilizzata per valutare i rendimenti di un investimento o confrontare l'efficienza di diversi investimenti. a lungo termine. Però, in un mercato con una forte concorrenza, l'azienda può registrare una crescita lenta o stagnante, poiché ogni concorrente cerca di aumentare la propria quota di mercato. Una grande azienda può utilizzare le acquisizioni infilate per aumentare la propria quota di mercato e i rendimenti complessivi, che aiuta a raggiungere le aspettative degli azionisti.

Svantaggi delle acquisizioni Tuck-in

Nonostante i loro vantaggi, le acquisizioni con rimboccatura presentano anche una serie di inconvenienti:

#1 Costoso da implementare

Il completamento di un'acquisizione è un affare costoso, e in alcune occasioni i costi possono superare le proiezioni precedenti. Il costo di acquisizione può comprendere i costi di acquisizione delle attività, spese legali, commissioni sui prestiti, tasse di regolamentazione, commissioni, eccetera.

#2 Partner male abbinato

L'acquisizione può anche finire come un'acquisizione fallita se le due società sono incompatibili o quando le due società si affrettano a completare le transazioni senza condurre la dovuta diligenza.

Esempio pratico di acquisizione Tuck-in

Supponiamo che Company ABC sia una grande azienda che offre soluzioni di pagamento digitale ai clienti negli Stati Uniti, Canada, ed Europa. D'altra parte, La società XYZ è una piccola società di elaborazione di pagamenti digitali peer-to-peer con attività negli Stati Uniti. L'azienda possiede una tecnologia proprietaria unica nel settore.

La società ABC propone di acquisire la società XYZ, ed entrambe le società accettano di integrare i loro sistemi. I sistemi di XYZ sono assorbiti nell'infrastruttura di ABC, e la società cambia marchio per adottare il nome di ABC. L'acquisizione consente ad ABC di aumentare il proprio dominio sul mercato, grazie soprattutto all'acquisizione della tecnologia proprietaria utilizzata dalla società XYZ.

Altre risorse

CFI è il fornitore ufficiale della Global Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nel tuo carriera finanziaria. Iscriviti oggi! programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare a imparare e ad avanzare nella tua carriera, le risorse aggiuntive CFI di seguito saranno utili:

- Sinergia finanziariaSinergia finanziaria Sinergia finanziaria si verifica quando l'unione di due società migliora le attività finanziarie a un livello maggiore rispetto a quando le società operavano come entità separate. Generalmente, Le operazioni di fusione e acquisizione si traducono in una società più grande, che ha un potere contrattuale maggiore per ottenere un minor costo del capitale.

- Fusione orizzontale Fusione orizzontale Una fusione orizzontale si verifica quando le aziende che operano nello stesso settore o in un settore simile si combinano insieme. Lo scopo di una fusione orizzontale è quello di più

- Considerazioni e implicazioni su fusioni e acquisizioniConsiderazioni e implicazioni su fusioni e acquisizioniQuando conduce operazioni di fusione e acquisizione, un'azienda deve riconoscere e rivedere tutti i fattori e le complessità che concorrono a fusioni e acquisizioni. Questa guida delinea importanti

- Tipi di fusioneTipi di fusioneUna fusione si riferisce a un accordo in cui due società si uniscono per formare un'unica società. In altre parole, una fusione è la combinazione di due società in un'unica entità giuridica. In questo articolo, esaminiamo i diversi tipi di fusioni che le aziende possono subire. Tipi di Fusioni Esistono cinque diversi tipi di

Strategia d'affari

-

Che cos'è l'esternalizzazione?

Che cos'è l'esternalizzazione? Loutsourcing è una decisione strategicaStrategia aziendaleLa strategia aziendale si concentra su come gestire le risorse, rischio e rendimento in unimpresa, invece di guardare ai vantaggi competitivi ...

-

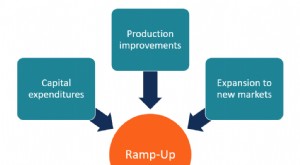

Cos'è Ramp-Up?

Cos'è Ramp-Up? In affari, ramp-up è un termine che descrive un aumento significativo della produzione di prodotti o servizi di unazienda. Essenzialmente, ramp-up implica portare lutilizzo della capacità dellaziendaU...