Indice S&P MidCap 400

Che cos'è l'indice S&P MidCap 400?

Il termine S&P MidCap 400 si riferisce a un indice di riferimento pubblicato da Standard &Poor's (S&P). L'indice è composto da 400 società che rappresentano ampiamente società con capitalizzazione di mercato di fascia media compresa tra $ 3,3 miliardi e $ 11,8 miliardi. L'S&P MidCap 400 è stato lanciato nel 1991. È uno dei numerosi indici principali emessi da S&P che gli investitori utilizzano come indicatore delle prestazioni di mercato e delle tendenze direzionali delle azioni statunitensi.

Punti chiave

- Questo indice è un indice ponderato per la capitalizzazione di mercato delle 400 società quotate in borsa degli Stati Uniti con capitalizzazione di fascia media.

- È un indice ponderato per il flottante, vale a dire che le capitalizzazioni di mercato delle società sono rettificate dal numero di azioni disponibili per la negoziazione pubblica.

- L'indice è l'indice mid-cap più seguito, quindi ci sono diversi fondi progettati per tracciare la performance di questo indice.

- L'indice midcap riflette gli stessi raggruppamenti settoriali dell'indice S&P 500.

- Gli investitori possono investire in titoli, come fondi negoziati in borsa e fondi comuni di investimento, che seguono l'indice.

Comprendere l'indice S&P MidCap 400

L'indice S&P MidCap 400 replica la performance di società considerate nella fascia media di capitalizzazione di mercato di $ 3,3 miliardi e $ 11,8 miliardi. Questa distinzione li distingue dalle società a grande capitalizzazione. Per essere idoneo, le aziende devono:

- Essere con sede negli Stati Uniti

- Avere un fattore di peso minimo investibile di 0.10

- Essere quotato in una borsa valori

Tutte le azioni quotate in borsa si qualificano per essere quotate nell'indice, compresi i fondi comuni di investimento immobiliare (REIT). I fondi chiusi non possono essere inclusi, come le ricevute di deposito americane (ADR) e gli Exchange Traded Fund (ETF).

L'indice è ponderato per la capitalizzazione di mercato, il che significa che maggiore è la valutazione di mercato, maggiore è l'influenza che il singolo titolo ha sull'indice. La formula per ponderare ciascuna società nell'indice è calcolata prendendo la capitalizzazione di mercato per la singola società e dividendola per il totale di tutte le 400 società di capitalizzazione di mercato nell'indice. Ciò conferisce alle società a maggiore capitalizzazione una maggiore influenza sul movimento dell'indice.

L'indice S&P 400 MidCap viene calcolato e ribilanciato ogni trimestre a marzo, Giugno, Settembre, e dicembre. Il calcolo avviene in tempo reale nel dollaro USA (USD), il dollaro canadese (CAD), l'euro, la sterlina britannica (GBP), e lo yen giapponese (JPY). Dal 30 aprile 2021, i primi cinque settori elencati nell'indice erano industriali (18,5%), finanziari (15,9%), beni di consumo voluttuari (14,8%), informatica (13,4%), e sanità (11,7%). Le prime cinque partecipazioni a quella data erano:

- Bio-Techne (assistenza sanitaria)

- Charles River (assistenza sanitaria)

- Fiera Isaac &Co (informatica)

- Cognex (informatica)

- Molina Healthcare (assistenza sanitaria)

Gli investitori generalmente si aspettano che queste società abbiano maggiori opportunità di crescita in termini di dimensioni e valutazione, rappresentando così il potenziale per ricompense più elevate rispetto alle società a grande capitalizzazione.

Indice S&P MidCap 400 vs. S&P 500

L'S&P 500 è un altro indice Standard &Poor's lanciato nel 1997. È un indice ponderato per la capitalizzazione di mercato composto da 500 delle più grandi società degli Stati Uniti. Come tale, è considerato il miglior indicatore del mercato delle large cap statunitense. È composto da società con una capitalizzazione di mercato di almeno 11,8 miliardi di dollari. Come l'indice S&P MidCap 400, viene ribilanciato ogni trimestre.

Dal 30 aprile 2021, c'erano 505 componenti sull'indice. I primi cinque settori a questa data erano la tecnologia dell'informazione (26,7%), assistenza sanitaria (12,8%), beni voluttuari (12,7%), finanziari (11,5%), e servizi di comunicazione (11,2%). Le prime cinque società quotate nell'indice a quella data erano:

- Apple (informatica)

- Microsoft (informatica)

- Amazon (consumatore discrezionale)

- Facebook (servizi di comunicazione)

- Alfabeto A (servizi di comunicazione)

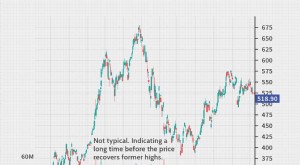

Dal 30 aprile 2021, l'indice S&P 400 MidCap ha avuto un rendimento da inizio anno (YTD) del 18,58%. Su base annuale, l'indice ha reso il 67,9% e il 12,11% su base decennale. Questo è confrontato con le prestazioni dell'S&P 500, che ha restituito il 13,38%, 43,99%, e 20,22% su un anno, un anno, e 10 anni.

Composizione dell'indice S&P Midcap 400

S&P descrive la metodologia di selezione dell'indice S&P MidCap 400 semplicemente a discrezione del comitato di selezione con il tentativo di rappresentare il principale Global Industry Classification Standard (GICS).

In quanto indice ponderato per la capitalizzazione, i titoli con la maggiore capitalizzazione di mercato hanno il maggior impatto sul movimento dell'indice mentre le società più piccole con movimenti più piccoli non hanno alcun effetto su di esso. Questo è per gli investitori che vogliono diversificare i loro portafogli perché i fondi indicizzati ponderati per la capitalizzazione di mercato espongono gli investitori ai movimenti di un piccolo gruppo di azioni, nonostante il nome ampio dell'indice stesso.

L'indice utilizza solo azioni a fluttuazione libera o quotate in borsa. L'S&P adegua la capitalizzazione di mercato di ciascuna società per compensare nuove emissioni o fusioni di azioni. Il valore dell'indice è calcolato sommando le capitalizzazioni di mercato rettificate di ciascuna società e dividendo il risultato per un divisore. Questo divisore è un'informazione proprietaria di S&P e non viene rilasciato al pubblico.

Possiamo calcolare il peso di una società nell'indice, che possono fornire agli investitori informazioni preziose. Se un titolo sale o scende, possiamo valutare se avrà un impatto sull'indice complessivo. Ciò significa che una società con una ponderazione del 10% avrà un impatto maggiore sul valore dell'indice rispetto a una società con una ponderazione del 2%.

Come investire nell'indice S&P 400 MidCap

Gli investitori che desiderano prendere in considerazione l'opportunità di sfruttare i rendimenti dell'indice S&P MidCap 400 possono farlo attraverso l'investimento nell'indice. Questo è uno stile di investimento passivo che consente agli investitori di investire in titoli che replicano l'indice per imitarne i rendimenti. Questi includono titoli come ETF e fondi comuni di investimento. Di seguito sono riportati solo due esempi di fondi che seguono questo indice.

L'ETF iShares Core S&P Mid-Cap è stato lanciato nel maggio 2000 e viene scambiato sul NYSE Arca con il simbolo ticker IJH. Dal 7 maggio 2021, il fondo aveva 65,9 miliardi di dollari in attività. Nel fondo sono detenuti un totale di 400 titoli. I primi cinque settori erano industriali (18,69%), finanziari (16,08%), beni voluttuari (14,86%), informatica (13,17%), e sanità (11,52%). Le prime cinque partecipazioni del fondo sono state:

- Laboratori Charles River (assistenza sanitaria)

- Bio-Techne (assistenza sanitaria)

- Molina Healthcare (assistenza sanitaria)

- XPO Logistica (industriale)

- Signature Bank (industriali)

Il BNY Mellon Midcap Index Fund è stato lanciato nel giugno 1991. Richiede un minimo di $2, 500 da investire nel fondo. Dal 7 maggio 2021, il fondo aveva un totale di 2,55 miliardi di dollari in asset under management (AUM). Il fondo aveva un totale di 402 partecipazioni al 31 marzo, 2021. I settori di punta sono stati la finanza (20,61%), industriali (14,61%), assistenza sanitaria (10,29%), tecnologia (9,45 %, e vendita al dettaglio (6,02%). Le cinque partecipazioni del fondo al 31 marzo 2021, erano:

- SolarEdge (informatica)

- Bio-Techne (assistenza sanitaria)

- Cognex (informatica)

- PTC (informatica)

- Laboratori Charles River (assistenza sanitaria)

Vantaggi e svantaggi dell'indice S&P 400 MidCap

Vantaggi

Le azioni a media capitalizzazione forniscono agli investitori un flusso costante di crescita. A differenza delle società a piccola capitalizzazione, le società a media capitalizzazione sono più stabili e sono soggette a una minore volatilità quando si tratta dei prezzi delle loro azioni.

Un indice come l'S&P MidCap 400 offre agli investitori l'accesso a una base di titoli più diversificata. Questo perché c'è un'ampia gamma di settori rappresentati nell'indice e molti altri titoli. Perciò, può aiutare a ridurre il rischio di mercato di un investitore.

A differenza delle società a grande capitalizzazione, di solito c'è un potenziale per una maggiore crescita quando si tratta di società a media capitalizzazione. Sebbene siano generalmente aziende molto affermate, le aziende che rientrano in questa categoria tendono ad avere una maggiore crescita nei loro orizzonti man mano che si fanno strada verso aziende più grandi.

Svantaggi

Come ogni altro investimento, non c'è alcuna garanzia nell'investire in un indice come l'S&P MidCap 400. Ha il potenziale per la perdita del capitale di un investitore. Le mid-cap non sono immuni da perdite di valore, quindi è importante che gli investitori siano consapevoli che il potenziale di crescita e diversità non significa necessariamente grandi ritorni.

Alcuni fondi che replicano l'indice possono avere commissioni di gestione elevate e punti di ingresso iniziali più elevati. Sebbene tu possa essere in grado di monitorare il successo dell'indice, tieni presente che molti fondi che cercano di imitare i suoi rendimenti richiederanno una commissione da pagare al gestore del fondo o alla società. Anche l'investimento minimo iniziale per alcuni fondi può rivelarsi difficile per alcuni investitori.

Anche le società a media capitalizzazione sono soggette al rischio di prezzo. Questo perché sono più volatili delle grandi aziende, che generalmente hanno flussi di entrate costanti come risultato di un fidato, attività di lunga data.

Professionisti-

Flusso di crescita costante

-

Base aziendale e settoriale diversificata, che riduce il rischio di mercato

-

Crescita potenziale

-

Potresti perdere il tuo investimento principale

-

Commissioni elevate e investimenti minimi iniziali

-

Volatilità mid-cap e rischio di prezzo

mercato azionario

-

Sensex

Sensex Cosè il Sensex? Il termine Sensex si riferisce allindice di riferimento della BSE in India. Il Sensex è composto da 30 dei titoli più grandi e più attivamente scambiati sulla BSE e fornisce un indic...

-

Indice MSCI Emerging Markets

Indice MSCI Emerging Markets Che cosè lindice MSCI Emerging Markets? Lindice MSCI Emerging Markets è una selezione di titoli concepita per monitorare la performance finanziaria di società chiave in nazioni in rapida crescita. È...