Il valore del denaro nel tempo può influenzare il tuo viaggio in borsa. Ecco come

Si potrebbe aver sentito parlare di "il tempo è denaro".

Questo è vero. I soldi persi possono essere guadagnati, tuttavia,

il tempo perso non può essere annullato.

Tuttavia, questo articolo non riguarda il valore del tempo, si tratta del valore temporale del denaro! Il valore temporale del denaro è un concetto fondamentale in finanza.

Sottolinea che il denaro attualmente disponibile vale più di un identico importo monetario in futuro. La differenza nel periodo di tempo può essere capitalizzata investendo l'importo monetario.

Questa potenziale capacità di guadagno del denaro è l'essenza del valore temporale del denaro (TVM).

Consideriamo un esempio.

Diciamo che "A" ha deciso di prestare a "B" una somma di denaro, ad esempio Rs. 1 lakh con 2 alternative.

B potrebbe ottenere la somma immediatamente o dopo 12 mesi. Ora, se B fosse implicitamente a conoscenza del TVM, B opterebbe per la prima opzione.

Questo perché B potrebbe guadagnare una bella somma come interesse o reddito se B investisse il denaro in FD o fondi comuni di investimento a breve termine.

Anche un FD a basso rischio fornirebbe un rendimento del 6,5-7%. ELSS a rischio più elevato e fondi comuni di investimento liquidi potrebbero fornire un rendimento più elevato.

Dalla prima opzione, B guadagnerebbe Rs.1 lakh più reddito da interessi alla fine dei 12 mesi. D'altro canto, la seconda opzione comporterebbe solo un importo ricevuto di Rs 1 lakh. In poche parole, questo è il fattore TVM.

Gli economisti sono d'accordo?

Gli economisti riterrebbero che, secondo la teoria microeconomica, i livelli di utilità o soddisfazione di B sarebbero maggiori nel primo caso. B è meglio ricevere i soldi immediatamente.

C'è anche un aspetto qualitativo che generalmente, la gratificazione immediata è preferita al rinvio. Il consumo istantaneo è generalmente e universalmente preferito all'attesa.

Applicazione nello scenario aziendale

Questo è un altro motivo per cui le imprese tentano di posticipare il periodo di credito e di anticipare il ciclo dei crediti. I creditori rappresentano i debiti in bilancio.

Quindi con un lungo periodo di credito, l'azienda potrebbe far girare fruttuosamente il denaro e ricavarne un reddito. Allo stesso modo, se il periodo di credito è breve, il denaro potrebbe essere canalizzato verso scopi di investimento e produrre guadagni. La logica alla base di questo è il concetto TVM.

Dilazionare i debiti e anticipare i crediti (mediante trattativa con le parti interessate!). Ciò migliorerebbe la situazione di cassa o liquidità, che potrebbero essere investiti per generare reddito finanziario o reddito operativo. TVM indica anche il valore attuale scontato.

Il valore presente vince sul valore futuro

Inoltre, vi è incertezza associata alla ricezione di una somma in futuro. Potrebbe esserci un'impostazione predefinita. Gli economisti sottolineano anche l'impatto inflazionistico.

Il valore intrinseco o reale del denaro si deprezza nel tempo man mano che l'inflazione intacca il valore monetario. Diciamo che un bene particolare vale Rs. 1 lakh oggi, è molto probabile che costerebbe di più, 12 mesi su tutta la linea.

Così, oltre al potenziale di guadagno del denaro, va tenuto presente anche il valore nominale e reale del denaro.

Il valore attuale è il valore attuale del denaro. È anche uguale al valore monetario futuro (un unico importo forfettario o la somma di più rendite, pagamenti parziali o perpetui), scontato dal tasso di interesse.

Il valore futuro è l'importo predeterminato di denaro che si prevede di guadagnare in un periodo futuro, a causa di interessi composti. Gli interessi maturati possono essere un'unica soluzione oa intervalli ricorrenti.

Formula del valore del denaro nel tempo

PV=FV/(1+(i/n))^(n*T)

FV=Valore futuro

PV=Valore attuale

i=tasso di interesse

n=numero di periodi di capitalizzazione all'anno

T=numero di anni

Consideriamo un esempio.

Dato il valore futuro di Rs.10, 000 pagabili tra 2 anni, calcoliamo il valore attuale, se il tasso di interesse è del 10% annuo?

PV=10.000/(1+10%/1)^(1*2)=Rs 8264,5

In alternativa, si può anche calcolare il valore futuro del denaro

VF =VV*(1+(i/n))^(n*T)

FV=Valore futuro

PV=Valore attuale

i=tasso di interesse

n=numero di periodi di capitalizzazione all'anno

T=numero di anni

Consideriamo un esempio.

Supponiamo che uno investa Rs 12000 per 2 anni a Rs 8% p.a.

FV=12000*(1+(8%/1)^(1*2)=Rs 13996.8

PV=Rs 12000

io=8%

n=1

T=2

TVM mette in evidenza l'effetto composto del denaro, per cui il denaro ha la capacità di crescere nel tempo. Nell'esempio sopra, rispetto alla capitalizzazione annuale, diciamo che il compounding era semestrale, il FV sarebbe ancora più alto.

FV=12000*(1+(8%/2)^(2*2)=Rs 14038,3

PV=Rs 12000

io=8%

n=2

T=2

Così, il valore futuro dipende o è direttamente proporzionale al tasso di interesse, il periodo di tempo e la frequenza di composizione.

Più alto è il tasso di interesse, periodo di tempo e frequenza di composizione, maggiore è il valore futuro. Anche questo è comprensibile. Diciamo che uno ha investito in uno strumento finanziario che ha fornito un reddito da interessi solo una volta all'anno e ha investito in un altro strumento che ha fornito un reddito da interessi due volte l'anno, cioè ogni 6 mesi.

Assumendo lo stesso tasso di interesse, il guadagno sarebbe maggiore in quest'ultimo caso.

La frequenza di capitalizzazione è relativa a ciascun anno ovvero semestrale, trimestrale, mensile o giornaliero.

Per riassumere gli esempi precedenti:

PV (Rs) Interesse Periodo composto Volta VF(Rs) 120008%1(annuale)2 anni13996.8120008%2(semestrale)2 anni14038.38264.510%1(annuale)2 anni10000Nel caso in cui si preveda di ricevere il reddito da interessi (di importo simile) per un lungo mandato, ovvero per tutta la vita, la formula perpetuità deve essere applicata.

Letteralmente, perpetuità significa per sempre. Tuttavia, sappiamo benissimo che niente dura per sempre. I rendimenti per un periodo ragionevolmente lungo di 25-30 anni possono essere calcolati utilizzando la formula perpetuità.

Conclusione

Insomma, TVM è uno strumento prezioso con cui è possibile determinare la somma di scadenza in diverse tempistiche e di conseguenza prendere decisioni di investimento e riequilibrare il proprio portafoglio.

Buon investimento!

Disclaimer:le opinioni espresse in questo post sono quelle dell'autore e non quelle di Groww

Articoli in Evidenza

- Quando posso ritirare i soldi dal mercato azionario?

- Caro Tori:come gestire l'ansia del mercato azionario?

- Come fare soldi in azioni

- Come raddoppiare i tuoi soldi

- Ecco come i fondi comuni possono proteggere i tuoi investimenti

- Quanti soldi puoi guadagnare con il trading di azioni?

- Chi può investire nel mercato azionario indiano?

- Come investire in borsa con pochi soldi?

- Come fare soldi in borsa?

- Come i prezzi del petrolio influenzano il mercato azionario

-

Tempo e denaro:il valore di entrambi nella tua vita

Tempo e denaro:il valore di entrambi nella tua vita Quando si tratta di tempo e denaro, labbiamo detto tutti prima, Il tempo è denaro. Ti sembra vero? Ti sei mai permesso di pensarci? Sembra strano visto che puoi comprare cose con i soldi, ma non puo...

-

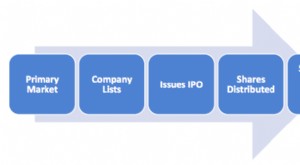

Come funziona il mercato azionario?

Come funziona il mercato azionario? È importante investire denaro nelle strade giuste per la creazione di ricchezza. Linvestimento nel mercato azionario è una di queste opzioni redditizie che premia gli investitori con rendimenti elev...