Cosa dovresti tenere a mente durante la creazione di un portafoglio di investimenti?

Decidere di iniziare a investire verso i tuoi obiettivi è il primo di molti passi che devi compiere nel tuo viaggio di investimento. Quello che viene dopo, sta costruendo un solido portafoglio di investimenti che supporti i tuoi obiettivi finanziari.

Ti stai chiedendo da dove iniziare? Ti abbiamo coperto. Menzionati in anticipo sono i fattori importanti che devi considerare prima di iniziare a costruire il tuo portafoglio ideale. Continuare a leggere!

I tuoi obiettivi di vita e di investimento

Questo è il punto di partenza per assemblare il tuo portfolio; il passaggio a cui devi prestare più attenzione.

Questo segue una serie di domande importanti che devi porti; "Perché sto investendo?", "Qual è lo scopo di questo investimento?" I tuoi obiettivi potrebbero essere qualsiasi cosa:matrimonio, formazione scolastica, pianificare una famiglia, educazione dei bambini, comprare un'auto, una casa, per risparmiare le tasse o semplicemente per creare un corpus.

Una volta che hai una chiara comprensione del cosa e del perché, il passo successivo è impostare un orizzonte temporale per questi obiettivi.

Per esempio, sai che vuoi iniziare la tua istruzione superiore tra due anni, poi diventa un obiettivo a breve termine, se hai figli e sai di dover pianificare la loro istruzione precoce e superiore nei prossimi 10 anni, allora diventa a obiettivo a medio e lungo termine .

La pensione è uno degli obiettivi più importanti e più pianificati per tutti e questo è sicuramente un obiettivo a lungo termine . Il risparmio fiscale sarà un obiettivo a breve termine .

Dopo aver saputo quali sono i tuoi obiettivi, quindi puoi dare loro un numero. Dire, hai bisogno di Rs 1,5 lakh per esaurire i tuoi 80 (C) investimenti a fini di risparmio fiscale, Rs 50 lakh per un college all'estero per la tua istruzione superiore o Rs 1 crore per la tua vita da pensionato.

Questi numeri possono variare a seconda del tuo stile di vita. Per facilità, puoi considerare di mettere insieme tutti i tuoi obiettivi a breve termine e gli obiettivi a lungo termine e investire di conseguenza.

Propensione al rischio

Il prossimo fattore che devi considerare è la tua tolleranza al rischio. La propensione al rischio in termini semplici significa quanto puoi investire e quanto puoi sopportare di perdere e non essere influenzato finanziariamente e mentalmente quando i mercati sono volatili.

Vuoi andare sul sicuro e guadagnare un tasso fisso soddisfatto della tua esigenza? Hai la forza mentale e la capacità finanziaria per giocare rischioso, perdere soldi a volte e tornare più forti per rimanere investiti?

Vale a dire, ci sono tre versioni di propensione al rischio:o sei un acquirente di rischi, eviti completamente i rischi o ti ritrovi da qualche parte nel mezzo di entrambi gli estremi.

Questa è un'area difficile da navigare e richiederebbe di considerare diversi fattori come i requisiti di liquidità, natura del tuo reddito, il numero di dipendenti che hai ecc. per arrivare alla conclusione, di dove cadi nello spettro di rischio.

Supponiamo che tu rientri nella categoria di rischio più elevato. Potresti iniziare da giovane, avere un capitale sufficiente di cui non hai bisogno immediatamente e poche responsabilità finanziarie. Il tuo obiettivo a lungo termine potrebbe essere la creazione di ricchezza accelerata.

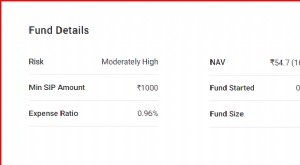

In uno scenario del genere, puoi prendere in considerazione la possibilità di prendere in considerazione strade ad alto rischio e rendimento elevato come azioni o fondi comuni di investimento azionario che offrono rendimenti superiori all'inflazione nel lungo periodo.

Ovviamente sono soggetti a rischi di mercato e inizialmente potresti vedere il tuo portafoglio in rosso più di quanto desideri, ma questo è un compromesso che dovresti essere disposto ad accettare.

Se pensi di voler evitare rischi e giocare sul sicuro sempre, vorresti che il tuo capitale fosse al sicuro per l'intero mandato di investimento o almeno per la maggior parte di esso.

In quel caso, puoi considerare di investire di più in depositi fissi, depositi ricorrenti e altri prodotti bancari e puoi concentrarti anche sugli strumenti di debito. Con la sicurezza arrivano rendimenti moderati, quindi i loro rendimenti non aumenteranno tanto quanto le azioni, ma saranno garantiti in larga misura.

I fondi comuni di investimento di debito o l'investimento diretto in titoli e titoli di stato sono considerati più sicuri delle azioni e dei fondi comuni di investimento in azioni perché comportano un tasso di rendimento garantito e sono garantiti dal governo.

Di fatto, con i prodotti bancari e l'idea che si tratti di un prodotto bancario e che abbia un fedele come la Reserve Bank of India che supervisiona gli stessi è di buon auspicio per molti investitori tradizionali.

Anche se questo esercizio può sembrare frenetico, conoscere il tuo profilo e valutare il tuo rischio ti assicurerà di avere le tue aspettative fin dai prodotti di investimento in cui ti stai avventurando. La mancata valutazione del rischio può portare a un'errata appropriazione dei propri fondi e le aspettative vedranno un aspetto negativo. Lascia che ti spieghi come.

Capiamolo attraverso un esempio di una persona con basso reddito e bassa propensione al rischio.

Salario della persona :30 rupie, 000

Corpus investibile :5 rupie, 000

Bilancia: 25 rupie, 000

Propensione al rischio :Basso

Supponendo che la persona abbia investito i propri soldi in un fondo indicizzato azionario comparato a Sensex

Sensex è sceso di almeno il 25% rispetto al 16 aprile su base annuale. Ciò significherebbe che perderesti almeno Rs 1, 250 dei tuoi soldi nel caso tu scelga di riscattare il tuo investimento oggi.

In questa situazione, come ti ha danneggiato investire solo in azioni con una bassa propensione al rischio?

Ti rimangono solo Rs 3, 750 dal tuo corpus investito. Diciamo che hai avuto una situazione di emergenza e hai richiesto almeno Rs 5, 500 alla fine dei sei mesi dal tuo investimento.

Evidenziamo almeno due problemi con questo investimento.

Nessuna diversificazione: Diversificare significa essenzialmente distribuire i tuoi investimenti su diverse vie di investimento e coprire diversi settori e industrie in modo da trarre il meglio da tutte le fasi cicliche che attraversa il mercato azionario.

Qui, hai investito tutti i tuoi soldi in Sensex e l'indice è sceso durante il tuo mandato richiesto. Non potresti trarre vantaggio da nessun altro investimento che potrebbe essere decollato bene durante lo stesso periodo.

Per esempio, L'oro è aumentato almeno del 10-12% in termini di dollari durante lo stesso periodo di tempo.

Se avessi diversificato il tuo investimento tra azioni, oro e anche altre opzioni di investimento, saresti stato in grado di prendere il meglio di tutti i prodotti.

Questa non è una raccomandazione per investire in oro rispetto alle azioni. È solo un esempio per spiegare come la diversificazione sia utile. Puoi riscattare i soldi investiti in un prodotto che ha funzionato bene per una situazione di emergenza e lasciare che gli altri rimangano investiti.

La diversificazione ti aiuta a trarre vantaggio da un investimento che potrebbe andare meglio degli altri in uno scenario del genere. Se metti tutte le uova nello stesso paniere, qualsiasi quantità di pressione romperà tutte le uova.

Basso rischio:avevi una minore propensione al rischio a causa del tuo livello di reddito e hai investito tutto ciò che potevi in un prodotto ad alto rischio. Le azioni sono prodotti volatili e non vi è alcuna garanzia che ti diano rendimenti in un breve periodo di tempo.

Hai subito una perdita sul tuo investimento e dovrai frenare le tue altre spese e utilizzare del denaro dall'importo del tuo saldo, che è Rs 25, 000 per finanziare la tua emergenza.

Questo significa che le azioni devono essere evitate? Assolutamente no. Quello che puoi fare è, studia il tuo profilo di rischio e i tuoi obiettivi e dividi adeguatamente il tuo denaro tra diversi prodotti che possono o meno includere azioni, a seconda del tuo profilo di rischio.

Abbina i tuoi rischi e obiettivi

Hai i tuoi obiettivi a posto, sai quanti rischi sei disposto a sopportare, quindi il passo successivo è allineare il rischio con il tuo obiettivo. Facciamo un esempio, supponiamo che tu voglia raggiungere un corpus prestabilito per l'istruzione superiore di tuo figlio in, diciamo, 15 anni.

Se investi in un'opzione di investimento ad alto rischio e ad alto rendimento, ad esempio azioni, potresti essere in grado di accumulare il corpus richiesto investendo un importo mensile inferiore poiché sono previsti rendimenti elevati.

D'altra parte, se sei un investitore conservatore che non vuole sopportare il peso della volatilità a breve termine e desidera rendimenti assicurati, quindi puoi guardare opzioni come PPF o depositi fissi.

Se scegli quest'ultimo, potrebbe essere necessario investire mensilmente un importo maggiore poiché i rendimenti sono inferiori, raggiungere lo stesso corpus entro i tempi. Puoi anche adottare un approccio misto e suddividere i tuoi fondi in modo giudizioso tra entrambi gli investimenti se vuoi ottenere il meglio da entrambi.

In entrambi i casi, assicurati che anche la tua allocazione di capitale sia allineata con il tuo profilo.

L'ultima parola,

La consapevolezza di sé fa molto per diventare un investitore di successo. Prima che tu ti butti davvero dentro, è auspicabile che tu abbia una conoscenza di base del mercato e delle sue modalità.

Leggi gli investimenti, diversi prodotti disponibili sul mercato, capire l'economia del tuo paese e tutti i fattori che influiscono sul tuo portafoglio.

Non esiste una taglia unica per la strategia di investimento. Prenditi del tempo per capire te stesso come investitore e poi procedi.

Buon investimento!

Dichiarazione di non responsabilità:questo blog è stato scritto dal Content Desk del Sundaram Mutual Fund. Le opinioni espresse in questo post sono quelle dell'autore e non quelle di Groww. I fondi comuni sono soggetti a rischi di mercato. Leggere attentamente tutti i documenti relativi allo schema prima di investire.

Articoli in Evidenza

- Cosa devi sapere prima di acquistare la tua prima casa

- Che livello di rischio dovrebbe avere il mio portafoglio?

- Quando dovresti riequilibrare il tuo portafoglio di investimenti?

- VTSAX è un buon investimento? Cosa hai bisogno di sapere

- Il tuo portafoglio sta subendo una perdita? Ecco cosa dovresti fare

- Fondi del mercato monetario all'avanguardia:cosa devi sapere

- 4 grandi errori nella creazione di un portfolio

- Quale dovrebbe essere il mio portafoglio di fondi comuni di investimento per un SIP di Rs. 15000?

- Perché NON dovresti diversificare eccessivamente il tuo portafoglio?

- I tuoi fondi di debito sono in difficoltà? Dovresti uscire dal tuo investimento?

-

Dovresti acquistare Keep Network (KEEP)?

Dovresti acquistare Keep Network (KEEP)? Molti o tutti i prodotti qui provengono dai nostri partner che ci pagano una commissione. È così che guadagniamo. Ma la nostra integrità editoriale garantisce che le opinioni dei nostri esperti non si...

-

Mirae Asset ricategorizza il Flagship Fund:cosa dovresti fare?

Mirae Asset ricategorizza il Flagship Fund:cosa dovresti fare? Il fondo di punta di Mirae Asset ovvero il Fondo azionario Mirae Asset India viene riclassificato da fondo multi-cap a fondo large cap. il 10, 000 crore + fondo ora investirà l80% del suo corpus n...