Ordini corrispondenti

Cosa sono gli ordini corrispondenti?

Gli ordini di corrispondenza sono il processo mediante il quale una borsa valori abbina uno o più ordini di acquisto non richiesti a uno o più ordini di vendita per effettuare operazioni. Ciò può essere contrastato con le richieste di preventivo (RFQ) in un titolo per procedere con un'operazione.

Se un investitore vuole acquistare una quantità di azioni e un altro vuole vendere la stessa quantità allo stesso prezzo, i loro ordini corrispondono, e viene effettuata una transazione. Il lavoro di associazione di questi ordini è il processo di corrispondenza degli ordini in base al quale gli scambi identificano gli ordini di acquisto, o offerte, con corrispondenti ordini di vendita, o chiede, per eseguirli. Nell'ultimo decennio, questo processo è diventato quasi completamente automatizzato.

Punti chiave

- Gli ordini di corrispondenza è il processo di identificazione ed esecuzione di un commercio tra richieste uguali e opposte per un titolo (cioè, un acquisto e una vendita allo stesso prezzo).

- La corrispondenza degli ordini è il numero di scambi che accoppiano acquirenti e venditori a prezzi compatibili per un trading efficiente e ordinato.

- Nell'ultimo decennio, questo processo è diventato quasi completamente automatizzato.

Come funziona l'abbinamento degli ordini

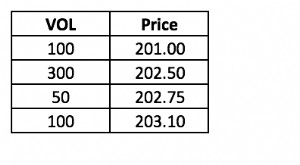

Abbinare gli ordini di acquirenti e venditori è il lavoro principale di specialisti e market maker negli scambi. Le corrispondenze si verificano quando ordini di acquisto compatibili e ordini di vendita per lo stesso titolo vengono inviati in stretta vicinanza nel prezzo e nel tempo.

In genere, un ordine di acquisto e un ordine di vendita sono compatibili se il prezzo massimo dell'ordine di acquisto corrisponde o supera il prezzo minimo dell'ordine di vendita. Da li, quella informatizzata, i sistemi di abbinamento degli ordini di diverse borse utilizzano una varietà di metodi per dare la priorità agli ordini per l'abbinamento.

Oggi, la maggior parte delle borse abbina gli ordini utilizzando algoritmi informatici; ma storicamente, i broker hanno abbinato gli ordini attraverso interazioni faccia a faccia su un piano di negoziazione in un'asta aperta.

Presto, un'accurata corrispondenza degli ordini è una componente fondamentale di uno scambio. Investitori, investitori e day trader particolarmente attivi, cercherà modi per ridurre al minimo le inefficienze nel trading da ogni possibile fonte. Un sistema di abbinamento degli ordini lento può far sì che acquirenti o venditori eseguano operazioni a prezzi non ideali, mangiare nei profitti degli investitori. Se alcuni protocolli di corrispondenza degli ordini tendono a favorire gli acquirenti, e altri favoriscono i venditori, questi metodi diventano sfruttabili.

Questa è una delle aree in cui il trading ad alta frequenza (HFT) è stato in grado di migliorare l'efficienza. Gli scambi mirano a dare la priorità alle negoziazioni in un modo che avvantaggia allo stesso modo acquirenti e venditori in modo da massimizzare il volume degli ordini, la linfa vitale dello scambio.

Algoritmi popolari per gli ordini corrispondenti

Tutti i principali mercati sono passati alla corrispondenza elettronica. Ogni borsa valori utilizza il proprio algoritmo specifico per abbinare gli ordini. A grandi linee, rientrano in due categorie:first-in-first-out (FIFO) e pro-rata.

FIFO

Sotto un algoritmo FIFO di base, o algoritmo di priorità prezzo-tempo, il primo ordine di acquisto attivo al prezzo più alto ha la priorità su qualsiasi ordine successivo a quel prezzo, che a sua volta ha la priorità su qualsiasi ordine di acquisto attivo a un prezzo inferiore. Per esempio, se un ordine di acquisto per 200 azioni a $90 per azione precede un ordine per 50 azioni della stessa azione allo stesso prezzo, il sistema deve abbinare l'intero ordine di 200 azioni a uno o più ordini di vendita prima di iniziare ad abbinare qualsiasi parte dell'ordine di 50 azioni.

Proporzionale

Sotto un algoritmo pro-rata di base, il sistema dà la priorità agli ordini attivi a un determinato prezzo, proporzionale alla dimensione relativa di ciascun ordine. Per esempio, se sia un ordine di acquisto di 200 azioni sia un ordine di acquisto di 50 azioni allo stesso prezzo sono attivi quando arriva un ordine di vendita di 200 azioni compatibile, il sistema abbinerà 160 azioni all'ordine di acquisto da 200 azioni e 40 azioni all'ordine di acquisto da 50 azioni.

Poiché l'ordine di vendita non è abbastanza grande per soddisfare entrambi gli ordini di acquisto, il sistema riempirà parzialmente entrambi. In questo caso, l'algoritmo di corrispondenza pro-rata riempie l'80% di ogni ordine.

Articoli in Evidenza

-

Che cos'è un ordine di mercato alla chiusura (MOC)?

Che cos'è un ordine di mercato alla chiusura (MOC)? Un ordine di mercato alla chiusura (MOC) si riferisce a un ordine di mercato che non è soggetto a un limite. I trader eseguono ordini di mercato alla chiusura il più vicino possibile al prezzo di chiu...

-

Che cos'è un ordine di mercato aperto (MOO)?

Che cos'è un ordine di mercato aperto (MOO)? Un ordine market-on-open (MOO) viene utilizzato per eseguire unoperazione allapertura del mercato, o molto poco dopo, al prezzo di apertura del giorno. Per gli ordini MOO, il prezzo dellazione per lop...