Perché i pagamenti minimi con carta di credito non sono tuoi amici

Accettata in tutto il mondo (e in tutto il web), la tua carta di credito trasforma il denaro in qualcosa di magico:un genio di plastica che emerge da portafogli e borsette, conferendo potere d'acquisto e premi a tutti coloro che strisciano e firmano.

In pratica la carta di credito è diventata uno strumento finanziario indispensabile, ma ha un prezzo. O meglio, viene fornito con delle commissioni:una tassa di servizio, forse una quota annuale, una "tariffa di convenienza" occasionale (che non è molto conveniente per te), forse la tariffa inaspettata per ritardato pagamento... e sì, ottieni anche la fattura della carta di credito.

La comodità di acquistare qualcosa con la tua carta senza pensarci due volte può farti credere che la tua carta di credito sia tua amica. Ma i tuoi amici vengono con un pagamento mensile per metterti insieme? Inoltre, ogni mese che passa in cui effettui solo il pagamento minimo richiesto, stai sprofondando nei debiti e devi al tuo "amico" molto più di quanto inizialmente previsto.

Vediamo se riusciamo a trovare un modo per rendere almeno la tua carta di credito, non il tuo nemico finanziario, e forse anche un aiuto utile per mantenere il tuo benessere finanziario.

In che modo la tua carta di credito ti incatena

Quando completi una transazione con carta di credito online, di persona o in un pagamento ricorrente per il tuo servizio di streaming preferito, non è tuo soldi che stai spendendo. Stai prendendo in prestito denaro dall'emittente della carta di credito e il costo finale che paghi può variare notevolmente. Quella minuscola macchina di prestito nel tuo portafoglio ti copre solo l'acquisto fino alla fine del ciclo di fatturazione. A meno che non paghi l'intero saldo alla scadenza della fattura, paghi degli interessi in aggiunta al prestito che hai contratto quando hai utilizzato la carta di credito.

Non appena trascorre la prima data di scadenza del pagamento con carta di credito da quando hai effettuato l'acquisto, gli interessi iniziano a maturare. L'interesse viene convertito in un addebito finanziario e il mese prossimo sarà un'altra transazione sull'estratto conto della tua carta di credito. Dopo il secondo mese, paghi gli interessi sugli interessi, il che rende l'acquisto iniziale più costoso rispetto a quando lo hai acquistato. Ogni mese in cui riporti un saldo del mese precedente, tali spese finanziarie diventano il tuo saldo principale residuo.

Il modo più economico e intelligente per gestire la tua carta di credito è pagare il saldo per intero ogni mese. Spesso, però, potrebbe essere necessario effettuare un acquisto che supera quello che hai nel tuo conto bancario. Anche se utilizzi la tua carta di credito come metodo di pagamento alternativo quando non sei sicuro di quanto è rimasto sulla tua carta di debito, se stai utilizzando la tua carta di credito per acquisti superiori al tuo flusso di cassa in entrata, potresti già pensare di faranno fluttuare questo equilibrio per qualcosa di più del solo mese corrente. La società della tua carta di credito lo sa e spera che trarrai vantaggio dalla loro opzione di pagamento che prolunga quel passaggio economico e intelligente.

Quando ricevi l'estratto conto della tua carta di credito, una delle informazioni richieste nella prima pagina è il pagamento minimo che devi effettuare per evitare commissioni di ritardo (e un possibile aumento del tasso di interesse). Il pagamento minimo dovuto è quasi sempre inferiore all'intero saldo. Se scegli di pagare solo questo importo e di utilizzare i tuoi soldi per altri scopi, la società emittente della carta di credito trasferirà volentieri quelle transazioni - e le commissioni che ne derivano - sul conto della tua carta di credito, sperando che effettui solo il pagamento minimo anche il prossimo mese.

Quali sono le conseguenze se paghi solo l'importo inferiore e utilizzi i tuoi contanti altrove? Il modo più semplice per rispondere a questa domanda è esaminare due scenari. (Disclaimer:tutti i numeri sono solo esemplificativi.)

Scenario 1:quando meno equivale a molto di più

Supponiamo che tu abbia usufruito di un tasso percentuale annuo (APR) promozionale dello 0,00% sulla tua carta di credito negli ultimi sei mesi e che stia per passare al tasso standard. Quel saldo di $ 5.000 e il tuo nuovo aprile del 15,99% stanno per generare un serio interesse.

I pagamenti minimi variano in base all'istituto finanziario che ha emesso la carta di credito, ma in genere il pagamento minimo è legato al saldo. Diciamo che il tuo è di $ 150. Questo copre il costo iniziale degli interessi ($ 66,63) più $ 83,37 che si applicherà al capitale. il che non è male, soprattutto quando noti che man mano che il tuo saldo diminuisce, diminuisce anche il tuo pagamento minimo. Fantastico!

Ma poi esegui quei numeri attraverso un calcolatore di pagamento della carta di credito e scopri che pagare il minimo ogni volta ti lascia pagare la carta di credito per quasi 17 anni e sborsare oltre $ 3.539,63 di interessi. Quei $ 5.000 che hai preso in prestito ti saranno costati un totale di $ 8.539,63. Non bello!

Scenario 2:pagare di più in anticipo e raccogliere i risparmi

Ora, considera uno scenario leggermente diverso che inizia con gli stessi numeri, ma un pagamento più coerente.

Hai un saldo di $ 5.000 con un aprile del 15,99% e il pagamento minimo parte da $ 150. L'unica differenza è che continui a pagare $ 150 anche quando il "pagamento minimo" e gli interessi mensili diminuiscono. Ciò significa che una parte maggiore di ogni pagamento va direttamente al saldo principale.

Il risultato? Paghi la carta in meno di 4 anni e paghi $ 1.655,06 di interessi, meno della metà dell'importo pagato nell'altro scenario. Il costo totale è di $ 6.655,06.

Se paghi anche più di $ 150 (diciamo $ 200), paghi la carta ancora più velocemente. Avresti il saldo pagato in meno di tre anni e l'interesse ammonterebbe a $ 1.122,75, risparmiando altri $ 500. Pensaci:è il 10% del prestito originale che non dovrai pagare.

Scendere a zero richiede tempo

È importante considerare che la maggior parte delle persone non smette di usare la propria carta di credito. È probabile che il saldo principale oscilli di mese in mese, a seconda di quanto lo usi, quindi cerca di usarlo con parsimonia. Questo cambierà il tuo pagamento minimo e il tempo necessario per pagarlo. Se utilizzi la carta per acquisti aggiuntivi, è meglio aumentare di conseguenza la tua rata mensile ed evitare di maturare interessi quando possibile.

L'altro fattore che potrebbe influire sul saldo della carta di credito (e sul pagamento minimo richiesto) è il tasso di interesse. Se la tua carta di credito include una tariffa fissa, questo aiuta. Ma se il tasso dipende dal tasso di prestito primario, l'importo dell'interesse dovuto potrebbe cambiare, così come il tuo saldo minimo. È intelligente conoscere i termini della tua carta di credito e scegliere la carta di credito migliore per te prima ancora di richiederla.

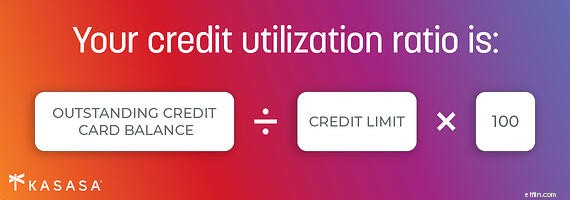

Un'altra pratica intelligente se ti ritrovi a portare un saldo oltre il mese della transazione:fai attenzione al rapporto di utilizzo del credito. Se il tuo limite di credito è di $ 5.000, cerca di mantenere il tuo utilizzo al di sotto di $ 1.000. Mantenere il tuo utilizzo di tutto il credito disponibile al di sotto del 20% manterrà il tuo punteggio di credito in un intervallo più sano.

Il punto chiave è questo:ogni dollaro che puoi pagare al di sopra del pagamento minimo ti aiuterà a pagare il saldo principale più velocemente e ti costerà la minima quantità di denaro in termini di commissioni e interessi pagati alla società emittente della carta di credito. Quindi, anche se non puoi resistere a quegli stivali da calcio o alla fuga in spiaggia, almeno puoi rimanere in rapporti amichevoli con il tuo piano di benessere finanziario.

bancario

- Perché usare una carta di credito?

- Le carte di credito sono incluse per l'idoneità ai pagamenti SSI?

- Perché le spese di ricerca e sviluppo non vengono capitalizzate?

- Tutti i modi in cui i pagamenti minimi sono dannosi

- Come costruire il tuo credito

- Conserva le carte di credito non le migliori amiche del consumatore

- Utilizzare una carta di debito? Ecco 5 ottimi motivi per non farlo

- Perché la tua carta di credito non viene davvero pagata:come funzionano gli interessi residui

- Cattivo credito? Niente credito? Le carte di credito protette sono tue amiche

- I conti di carte di credito congiunti sono una buona idea?

-

Come aumentare il limite di credito e perché dovresti

Come aumentare il limite di credito e perché dovresti Ci sono molte tattiche strategiche che puoi sfruttare per costruire il tuo punteggio di credito. Alcuni, come pagare le bollette in tempo ogni mese, impiegano del tempo per registrare effettivamente c...

-

13 Segni che la tua carta di credito ha bisogno di un upgrade (o un downgrade)

13 Segni che la tua carta di credito ha bisogno di un upgrade (o un downgrade) Se hai una vecchia carta di credito, è probabile che tu stia perdendo premi, miglia o un tasso di interesse più basso. Fattori come le modifiche al punteggio di credito, al reddito, alle abitudini di ...