10 fondi di debito che hanno dato rendimenti migliori rispetto agli FD

Sia i depositi fissi (FD) che i fondi comuni di investimento di debito sono strumenti finanziari di investimento a basso rischio e venivano usati per essere visti come opzioni di investimento comparabili. Ma di recente, dopo la demonetizzazione, grandi banche indiane, sia nel settore pubblico che privato, hanno rivisto i tassi di interesse che offrono sui FD.

Il più grande prestatore del Paese, Banca di Stato dell'India (SBI), ridurre il tasso di interesse sui FD al 6,90% per il periodo di scadenza di 1 anno e al 6,50% per i periodi di scadenza tra i 3 e i 10 anni, che è il più basso nel settore ora.

Invece, il rendimento dei fondi comuni di investimento del debito è di solito intorno al 7-9% annuo. In uno scenario del genere, parcheggiare il tuo surplus di denaro in fondi comuni di investimento è un saggio investimento.

Elenco di 10 fondi di debito che hanno dato rendimenti migliori rispetto agli FD

Ecco l'elenco di 10 fondi di debito che hanno dato rendimenti migliori rispetto ai FD in passato:

ICICI Prudenziale MIP 25

Questo è un Piani di reddito mensile (MIP) tipo Debt Mutual Fund lanciato il 30 marzo, 2004. È un fondo di debito con un rischio moderatamente basso e ha dato un rendimento del 10,29 % dal suo lancio. Ecco le caratteristiche principali di ICICI Prudential MIP 25 :

- Questo fondo è stato valutato come un fondo a 5 stelle da Groww.

- AUM di vicino a ₹ 1460 Cr.

- L'età è di quasi 14 anni. Quindi le sue prestazioni possono essere facilmente giudicate.

- Il rendimento degli ultimi 3 e 5 anni è rispettivamente dell'8,8 % e dell'11,46% annuo.

- Ha costantemente superato il suo benchmark Crisil MIP Blended sin dal suo lancio.

- Le principali partecipazioni in portafoglio del fondo includono 7,61 GOI 9 maggio 2030, 7.95 Vedanta Ltd. 22 aprile 2020, CBLO (CCIL), 7.6 ICICI Bank Ltd. 7 ottobre 2023, 2 Tata Steel Ltd. 23 aprile 2022 ecc.

- Le partecipazioni sono bilanciate in vari settori con un peso massimo assegnato al Sovrano ( 54,4 % ).

- SIP minimo =₹ 1000

- Quota di partecipazione =25,1 %

Fondo di reddito a breve termine L&T

Questo è un Fondo a breve termine tipo Debt Mutual Fund lanciato nel dicembre 04, 2010. È un fondo di debito a basso rischio e ha dato un rendimento dell'8,89 % dal suo lancio. Ecco le caratteristiche principali di L&T Short Term Income Fund :

- Questo fondo è stato valutato come un fondo a 5 stelle da Groww.

- AUM vicino a ₹ 1156 Cr.

- L'età è di quasi 7 anni. Quindi le sue prestazioni possono essere facilmente giudicate.

- Il rendimento degli ultimi 3 e 5 anni è rispettivamente dell'8,78% e dell'8,92% all'anno

- Ha costantemente sovraperformato il suo benchmark Crisil Short-Term Bond sin dal suo lancio.

- Le principali partecipazioni in portafoglio del fondo includono 8 Bharat Aluminium Co. Ltd. 30 giugno 2020, Sprit Textiles Pvt Ltd., CBLO (CCIL), 8.45 Tata Power Renewable Energy Ltd. ecc.

- Le partecipazioni sono bilanciate in vari settori con un peso massimo dato ai servizi finanziari (38,5%).

- SIP minimo =₹ 1000

- Quota di partecipazione =0 %

Piano prudenziale a lungo termine ICICI

Questo è un Legame dinamico tipo Debt Mutual Fund lanciato il 20 gennaio, 2010. È un fondo di debito con un rischio moderatamente basso e ha dato un rendimento del 9,78% dal suo lancio. Ecco le caratteristiche principali del piano prudenziale a lungo termine ICICI:

- Questo fondo è stato valutato come un fondo a 5 stelle da Groww.

- AUM di vicino a ₹ 3674 Cr.

- L'età è di quasi 8 anni. Quindi le sue prestazioni possono essere facilmente giudicate.

- Il rendimento degli ultimi 3 e 5 anni è rispettivamente dell'8,23% e dell'11% all'anno

- Ha costantemente sovraperformato il suo benchmark BSE S&P 100 e NIFTY 50 sin dal suo lancio.

- Le principali partecipazioni in portafoglio del fondo includono 7,17 GOI 8 gennaio 2028, 7.88 GOI 19 marzo 2030, CBLO (CCIL), Sì Banca Ltd., 7.88 GOI 19 marzo 2030 ecc.

- Le partecipazioni sono bilanciate in vari settori con un peso massimo assegnato ai servizi finanziari (42,3%) seguito da sovereign (37,9%).

- SIP minimo =₹ 1000

- Quota di partecipazione =0 %

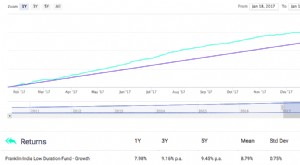

Fondo Franklin India Low Duration

Questo è un Fondo a breve termine tipo Debt Mutual Fund lanciato il 26 luglio, 2010. È un fondo a rischio molto basso e ha dato un rendimento del 9,38% dal suo lancio. Ecco le caratteristiche principali di Franklin India Low Duration Fund :

- Questo fondo è stato valutato come un fondo a 5 stelle da Groww.

- AUM di vicino a ₹ 5586 Cr.

- L'età è di quasi 7 anni. Quindi le sue prestazioni possono essere facilmente giudicate.

- Il rendimento degli ultimi 3 e 5 anni è rispettivamente del 9,11% e del 9,44% annuo.

- Ha costantemente sovraperformato il suo benchmark Crisil Short-Term Bond sin dal suo lancio.

- Le principali partecipazioni in portafoglio del fondo includono 9.2 DLF Home Developers Ltd. 21 novembre 2019, Rinnova Power Ventures Pvt. srl, 12.25 DLF Ltd. 10 ago 2018, 8.4 Edelweiss Commodities Services Ltd ecc.

- Le partecipazioni sono bilanciate in vari settori con un peso massimo dato ai servizi finanziari (48,1%).

- SIP minimo =₹ 500

- Quota di partecipazione =0 %

Fondo obbligazionario Franklin India Ultra Short

Questo è un Fondo a breve termine tipo Debt Mutual Fund lanciato il 18 dicembre, 2007. È un fondo a bassissimo rischio e ha dato un rendimento dell'8,89 % dal suo lancio. Ecco le caratteristiche principali di Franklin India Ultra Short Bond Fund :

- Questo fondo è stato valutato come un fondo a 5 stelle da Groww.

- AUM vicino a ₹ 6979 Cr.

- L'età è di quasi 10 anni. Quindi le sue prestazioni possono essere facilmente giudicate.

- Il rendimento degli ultimi 3 e 5 anni è rispettivamente del 9,11% e del 9,49 % annuo.

- Ha costantemente superato il suo benchmark Crisil Liquid dal suo lancio.

- Le principali partecipazioni in portafoglio del fondo includono Viom Networks Ltd., 8.4 Edelweiss Commodities Services Ltd., AU Financiers India Pvt Ltd, Tata Power Energie Rinnovabili Ltd., 12.25 DLF Ltd. 11 agosto 2017 ecc.

- Le partecipazioni sono bilanciate in vari settori con un peso massimo dato ai servizi finanziari (49,4%).

- SIP minimo =₹ 500

- Quota di partecipazione =0 %

Piano di reddito a breve termine Franklin India

Questo è un Fondo a breve termine tipo Debt Mutual Fund lanciato il 31 gennaio, 2002. È un fondo a basso rischio e ha dato un rendimento dell'8,34% dal suo lancio. Ecco le caratteristiche principali di Franklin India STIP :

- Questo fondo è stato valutato come un fondo a 5 stelle da Groww.

- AUM vicino a ₹ 9280 Cr.

- L'età è di quasi 16 anni. Quindi le sue prestazioni possono essere facilmente giudicate.

- Il rendimento degli ultimi 3 e 5 anni è rispettivamente dell'8,4% e del 9,25% annuo.

- Ha costantemente sovraperformato il suo benchmark Crisil Short-Term Bond dal suo lancio.

- Le principali partecipazioni in portafoglio del fondo includono Dolvi Minerals And Metals Ltd., 13.15 Greenko Solar Energy Pvt. Ltd., 9.5 Sì Banca SA, 9.2 DLF Home Developers Ltd. 21 novembre 2019, Rinnova Power Ventures Pvt. Ltd. ecc.

- Le partecipazioni sono bilanciate in vari settori con un peso massimo dato ai servizi finanziari (32,1%).

- SIP minimo =₹ 500

- Quota di partecipazione =0 %

Aditya Birla Sun Life MIP II – Ricchezza 25

Questo è un Piani di reddito mensile (MIP) tipo Debt Mutual Fund lanciato il 22 maggio, 2004. È un fondo di debito con rischio moderato e ha dato un rendimento del 10,18% dal suo lancio. Ecco le caratteristiche principali di Aditya Birla Sun Life MIP II – Wealth 25 :

- Questo fondo è stato valutato come un fondo a 5 stelle da Groww.

- AUM vicino a ₹ 2527 Cr.

- L'età è di quasi 13 anni. Quindi le sue prestazioni possono essere facilmente giudicate.

- Il rendimento degli ultimi 3 e 5 anni è rispettivamente del 9,23% e del 12,99% annuo.

- Ha costantemente superato il suo benchmark CRISIL Hybrid 85+15 Conservative sin dal suo lancio.

- Le principali partecipazioni in portafoglio del fondo includono Reverse Repo, 8.13 GOI 22 giugno 2045, 6.68 GOI 17 settembre 2031, 8.56 Rajasthan SDL 23 gennaio 2023, 8.03 Idea Cellular Ltd. 31 gennaio 2022, CBLO (CCIL) ecc.

- Le partecipazioni sono bilanciate in vari settori con un peso massimo dato al Sovrano (44,5%) seguito da Servizi finanziari (28,5%).

- SIP minimo =₹ 1000

- Quota di partecipazione =30,9 %

Franklin India Dynamic Accrual Fund

Questo è un Opportunità di credito tipo Debt Mutual Fund e uno dei più antichi fondi di debito lanciato il 5 marzo, 1997. È un fondo di debito a basso rischio e ha dato un rendimento dell'8,97 % dal suo lancio. Ecco le caratteristiche principali di Franklin India Dynamic Accrual Fund:

- Questo fondo è stato valutato come un fondo a 5 stelle da Groww.

- AUM vicino a ₹ 3008 Cr.

- L'età è di quasi 20 anni. Quindi le sue prestazioni possono essere facilmente giudicate.

- Il rendimento degli ultimi 3 e 5 anni è rispettivamente del 9,26% e del 9,06% annuo.

- Ha costantemente sovraperformato il suo benchmark Crisil Composite Bond sin dal suo lancio.

- Le principali partecipazioni in portafoglio del fondo includono Pune Solapur Expressway Pvt Ltd., Dolvi Minerals And Metals Ltd., 9,5, Sì Banca Ltd., Essel Infraprojects Ltd., Aditya Birla Retail Ltd. ecc.

- Le partecipazioni sono bilanciate in vari settori con un peso massimo dato ai servizi finanziari (27,3 %).

- SIP minimo =₹ 500

- Quota di partecipazione =0 %

Aditya Birla Sun Life Piano a medio termine

Questo è un Opportunità di credito tipo Debt Mutual Fund lanciato il 22 marzo, 2009. È un fondo di debito a basso rischio e ha dato un rendimento del 9,07 % dal suo lancio. Ecco le caratteristiche principali del piano a medio termine Aditya Birla Sun Life :

- Questo fondo è stato valutato come un fondo a 5 stelle da Groww.

- AUM di vicino a ₹ 11696 Cr.

- L'età è di quasi 9 anni. Quindi le sue prestazioni possono essere facilmente giudicate.

- Il rendimento degli ultimi 3 e 5 anni è rispettivamente dell'8,76 % e del 9,76% annuo.

- Ha costantemente sovraperformato il suo indice di riferimento Crisil AA ST Bond Index sin dal suo lancio.

- Le principali partecipazioni in portafoglio del fondo includono Piramal Finance Ltd., SP Imperial Star Pvt. srl, Sprit Textiles Pvt Ltd., Wadhawan Global Capital Pvt Ltd., RKN Retail Pvt. srl, 10 Prestige Estates Projects Ltd 8 giugno 2022 ecc.

- Le partecipazioni sono bilanciate in vari settori con un peso massimo dato ai servizi finanziari (38,4%).

- SIP minimo =₹ 1000

- Quota di partecipazione =0,4 %

Fondo di reddito dell'asse

Questo è un Reddito tipo Debt Mutual Fund lanciato il 30 marzo, 2012. È un fondo di debito con un rischio moderatamente basso e ha dato un rendimento del 10,29 % dal suo lancio. Ecco le caratteristiche principali di Axis Income Fund :

- Questo fondo è stato valutato come un fondo a 4 stelle da Groww.

- AUM vicino a ₹ 425 Cr.

- L'età è di quasi 6 anni. Quindi le sue prestazioni possono essere facilmente giudicate.

- Il rendimento degli ultimi 3 e 5 anni è rispettivamente dell'8,03 % e dell'8,82 % annuo

- Ha costantemente sovraperformato il suo benchmark Crisil Composite Bond sin dal suo lancio.

- Le principali partecipazioni in portafoglio del fondo includono 7,55 TI Financial Holdings Ltd. 20 febbraio 2020, Crediti netti/(pagabili), 8.32 Reliance Jio Infocomm Ltd. 8 luglio 2021, 9.2 Banca ICICI Ltd., 7.99 Tata Power Co. Ltd. 16 novembre 2020 ecc.

- Le partecipazioni sono bilanciate in vari settori con un peso massimo dato ai servizi finanziari (46,3 %).

- SIP minimo =₹ 1000

- Quota di partecipazione =0 %

Fondi di debito vs depositi fissi

I FD non sono solo investimenti, fanno parte della tradizione e della cultura indiana. I nostri nonni e genitori hanno giurato per FD per la maggior parte della loro vita. Tutti i bonus sono andati a FD. Ogni volta che dovevano risparmiare denaro per un obiettivo, l'hanno messo in un FD. Era l'opzione migliore per guadagnare sugli interessi garantendo la protezione del capitale.

Anche la maggior parte degli investitori in fondi azionari investe determinati importi in FD per i propri obiettivi finanziari a breve e medio termine. Ma ora, i fondi di debito stanno diventando un rivale sempre più diffuso del sacro FD.

A causa della sua familiarità e natura istituzionalizzata dei FD, un contribuente indiano medio ha più fiducia nei FD. Tuttavia, sembra che non siano più l'investimento a lungo termine più popolare. Ciò è dovuto alla crescente accettazione dei fondi comuni da parte degli investitori con obiettivi di investimento diversi.

Anche, il calo del regime dei tassi di interesse e l'eccessiva liquidità causata dalla demonetizzazione dello scorso anno hanno costretto le banche a ridurre i tassi di interesse FD ai minimi storici. Questo a sua volta sta costringendo molti investitori al dettaglio a rivolgersi ad alternative di investimento più intelligenti come i fondi comuni di investimento.

L'investimento in fondi comuni di investimento di debito è un'opzione molto migliore rispetto a parcheggiare i tuoi soldi in FD bancari. Esaminiamo le ragioni principali di questa conclusione:

Tassazione

La grande differenza tra questi due strumenti di investimento a basso rischio è quella della tassazione. La tassazione ha giocato un ruolo molto importante nel decidere quanto ritorno stai guadagnando sul tuo investimento.

In caso di FD

L'interesse guadagnato da FD viene aggiunto al reddito annuo ai fini della tassazione. Quindi, l'aliquota d'imposta sugli interessi guadagnati da FD dipenderà dal tuo piano di imposta sul reddito, cioè. 5%, 20% o 30% sugli interessi ricevuti .

Per esempio , se il tuo reddito annuo dopo aver incluso gli interessi guadagnati dai tuoi FD rientra nella fascia d'imposta del 30%, la componente di interesse attirerà un'imposta sul reddito del 30%. Poiché molti investitori si trovano nella fascia d'imposta più alta (30 per cento), questo toglie una grossa fetta dei loro guadagni.

In caso di fondi di debito

Le imposte sui fondi comuni di investimento a debito sono di due tipi a seconda del periodo per il quale sono detenuti. Questi due tipi sono:

Imposta sulle plusvalenze a breve termine: Questo è applicabile ai fondi comuni di investimento di debito detenuti per un periodo di 36 mesi o meno, vale a dire qualsiasi cosa inferiore a 3 anni. Nell'imposta sulle plusvalenze a breve termine, l'imposta sui fondi è calcolata in base alla tabella dell'imposta sul reddito dell'individuo, cioè. 5%, 20% o 30% sulla quantità di guadagno .

Imposta sulle plusvalenze a lungo termine: Questo è applicabile ai fondi comuni di investimento di debito detenuti per un periodo di 36 mesi o più, vale a dire qualsiasi cosa superiore a 3 anni. Nell'imposta sulle plusvalenze a lungo termine, l'imposta sui fondi è calcolata al tasso di 20% con indicizzazione dei costi sulla quantità di guadagno.

L'indicizzazione è l'adeguamento del tuo prezzo di acquisto rispetto all'effetto dell'inflazione in un'economia e ti aiuta a pagare tasse basse sulla tua plusvalenza.

Per esempio,

Particolari Depositi Fissi Fondi di debito Somma investita ₹ 10 lakh₹ 10 lakh Tasso di ritorno 10 %10 % Periodo di blocco 5 anni5 anni Valore del fondo alla fine del mandato 15, 00, 000₹ 15, 00, 000 Inflazione all'anno 8 %8 % Somma di investimento indicizzata 14, 00, 000 Importo tassato 5, 00, 000₹ 1, 00, 000 Tasse da pagare 1, 50, 000₹ 20, 000 Possibili resi al netto delle tasse 3, 50, 000₹ 4, 80, 000Così, anche se una banca FD e un fondo di debito generano lo stesso tasso di rendimento, il fondo di debito genererà comunque un rendimento al netto delle imposte più elevato, a condizione che tu rientri nella fascia d'imposta del 20% o del 30% e il tuo orizzonte di investimento sia superiore a 3 anni.

Imposta detratta alla fonte (TDS)

Oltre alla già citata tassazione, Le banche detraggono anche TDS sugli interessi attivi dai depositi vincolati. È stato introdotto per riscuotere l'imposta alla fonte da cui viene generato il reddito di un individuo.

Secondo la legge sull'imposta sul reddito, qualsiasi società o persona che effettua un pagamento è tenuta a detrarre l'imposta alla fonte se il pagamento supera determinati limiti di soglia. Il TDS deve essere detratto alle aliquote prescritte dal fisco.

Come indiano residente, non ci sarà TDS quando vendi/riscatti le tue quote di fondi di debito. Devi mostrare il reddito e pagare le tasse, se del caso, quando presenti i tuoi resi. Tuttavia, per un indiano non residente, mentre le leggi fiscali rimangono le stesse per le plusvalenze, TDS sarà detratto, alle tariffe applicabili, al momento del riscatto.

Liquidità

Passando alla liquidità, i proventi dei fondi di debito aperti vengono accreditati entro un periodo di 2-3 giorni lavorativi a seconda di fattori come la registrazione di un mandato ECS. I depositi fissi sono in genere disponibili anche con un preavviso di 1-2 giorni, ma di solito comportano una penale se vengono riscattati prima della data di scadenza.

Le banche penalizzano il ritiro anticipato di FD pagando un tasso di interesse inferiore al tasso di interesse originariamente prenotato. Il prelievo anticipato non è tuttavia consentito nei depositi fissi a risparmio fiscale in quanto hanno un periodo di lock-in di 5 anni.

La maggior parte delle banche attualmente deduce l'1% dal tasso originale prenotato o l'1% dal tasso originale della carta applicabile per il periodo per il quale è stato in vigore il FD, quello che è più basso. Questi possono avere un impatto negativo sul tasso di rendimento effettivo del tuo FD in caso di ritiro prematuro durante le emergenze.

Fondi comuni di debito, diversi dai piani a scadenza fissa, non limitare la redenzione. Tuttavia, molti fondi addebitano carichi di uscita, compreso tra lo 0,25 e l'1% dell'importo rimborsato, se vengono riscattati entro un periodo prestabilito. Tali periodi possono variare da 15 giorni a 6 mesi.

I fondi a brevissimo termine e molti fondi a breve termine non addebitano carichi di uscita. Tali fondi di debito si adatteranno meglio per parcheggiare il tuo fondo di emergenza.

Rischio associato

Gli FD bancari possono essere giustamente considerati una delle strade più sicure per parcheggiare le tue eccedenze. Il motivo è che Deposit Insurance and Credit Guarantee Corporation (DICGC), una filiale della RBI, garantisce tutti i depositi bancari fino a ₹ 1 lakh in caso di fallimento della tua banca. La copertura si estende a tutte le tipologie di depositi bancari, compreso fisso, risparmio, depositi correnti e ricorrenti.

I fondi di debito sono relativamente meno rischiosi dei fondi azionari, ma non sono esenti da rischi come lo sono gli FD bancari. Sebbene investano in titoli di stato, strumenti del mercato monetario e depositi aziendali, gli investitori sono ancora esposti al rischio di insolvenza o fallimento delle parti interessate. Questo lo rende più rischioso rispetto ai tradizionali depositi fissi.

Ma, il rischio è inerente all'investimento. Gli investimenti variano nello spettro di rischio, ma non c'è quasi nessun investimento che sia completamente privo di rischi. La cosa migliore dell'investimento in un fondo comune di investimento è che ti offre un'ampia gamma di opzioni di investimento a seconda della tua propensione al rischio. E ancora i fondi di debito sono l'opzione migliore per un investitore con una bassa propensione al rischio.

Ritorno sull'investimento

Dopo la demonetizzazione, molte banche abbassano i tassi FD a causa dell'eccessiva liquidità. Banca di Stato dell'India (SBI), Per esempio, attualmente offre il 6,9% per i depositi di 1 anno, rispetto all'8% nel 2015. Per un deposito di 3 anni è ancora più basso al 6,25%. La media attuale per la categoria dei fondi di debito a breve termine è di circa il 9,3% e puoi aspettarti che il ritorno sui fondi comuni di investimento di debito sia di circa l'8-11% all'anno.

Come dimostrano i rendimenti dei fondi di debito, puoi battere la banca investendo in fondi di debito. Gli investitori in fondi di debito si assumono sia il rischio di credito (prestiti a mutuatari più rischiosi) sia il rischio di tasso di interesse (il rischio che i prezzi delle obbligazioni scendano quando i tassi di interesse salgono) e sono quindi compensati da rendimenti più elevati.

Altre differenze

Particolari Fondo comune di debito Depositi Fissi Durata dell'investimento (lock-in minimo) 3 anni5 anni Tasso di rendimento previsto 8-11 %6-8 % dividendi SI NO 80-C esenzione fiscale Fino a 1,5 lakh (per 5 anni di lock-in) tipi Molti secondo la propensione al rischioPoche opzioni Livello di rischio Rischi di livello medio-basso Rischio minimo Adattabilità all'inflazione Il potere di capitalizzazione garantisce rendimenti superiori all'inflazione Bassa adattabilità all'inflazione Liquidità Liquidità maggioreLiquidità bassa Opzioni di investimento Entrambi SORSO e opzioni di investimento in un'unica soluzione disponibiliSolo investimento in un'unica soluzione Ritiro anticipato Consentito con o senza carico di uscita a seconda del tipo di fondo di debito Viene applicata una penale per il ritiro anticipato Spese di investimento complessive Il fondo addebita una commissione - di solito non più del 2,5 % per i fondi di debito Nessun costo di gestione Conclusione

I fondi di debito superano chiaramente gli FD bancari in termini di rendimenti, liquidità e trattamento fiscale. Gli FD bancari superano i fondi comuni di debito solo in termini di protezione del capitale e certezza dei rendimenti. Tuttavia, se i fondi di debito sono selezionati con saggezza, anche questi rischi possono essere ampiamente mitigati.

Per la durata dell'investimento inferiore a 3 anni, sia i FD che i fondi di debito sono tassati allo stesso modo e non c'è molta differenza che puoi vedere in termini di rendimenti sui tuoi investimenti. Ma per la tua regolare allocazione al debito, che rimarrà per più di 3 anni, i fondi di debito fanno una scelta migliore grazie al loro track record coerente a lungo termine, efficienza fiscale e flessibilità di spostamento.

In definitiva, dovresti soppesare la tua decisione sulla tua propensione al rischio, orizzonte temporale e obiettivi di investimento. Poiché il mercato sembra positivo negli ultimi anni e ci sono diverse prospettive di crescita economica nei prossimi anni con l'annuncio di Bilancio dell'Unione 2018, ha più senso optare per i fondi di debito che per i depositi fissi.

Ma ricorda, non investire in fondi di debito senza fare i compiti. Track record delle prestazioni insieme ad attributi specifici dello schema, qualità creditizia del portafoglio, Il track record del gestore di fondi e i rapporti di spesa sono davvero importanti per investire in fondi comuni di investimento.

Per esaminare alcuni dei fondi più performanti di ogni categoria di fondi comuni di investimento, dai un'occhiata a Groww 30 migliori fondi comuni di investimento da investire nel 2018.

Buon investimento!

Disclaimer:le opinioni qui espresse sono dell'autore e non riflettono quelle di Groww.

Fondo di investimento pubblico

- ETF Wraps meglio di fondi comuni di investimento

- 25 titoli blue-chip che i gestori di fondi comuni amano di più

- 3 motivi per cui i fondi obbligazionari sono migliori delle obbligazioni

- Il fondo di debito

- I rendimenti irregolari dei fondi comuni di investimento

- I 10 migliori fondi comuni nell'ultimo anno

- Confronto dei rendimenti di 3 fondi Large Cap e 3 Fondi Small Cap

- 7 motivi per cui SIP nei fondi di debito è meglio che avviare RD (2018)

- 5 motivi per cui STP è meglio di un investimento forfettario

- 10 fondi comuni che possono triplicare la tua ricchezza in 5 anni

-

Fondo comune di investimento diretto o ordinario:quale è meglio?

Fondo comune di investimento diretto o ordinario:quale è meglio? Ogni fondo comune di investimento è disponibile in due versioni:versione diretta e versione normale. Una delle principali distinzioni tra loro è che i fondi comuni di investimento regolari (MF) hann...

-

Dovrei investire in FD? Dove investire per ottenere rendimenti migliori?

Dovrei investire in FD? Dove investire per ottenere rendimenti migliori? FD (Fixed Deposit) è una delle opzioni di investimento più popolari in India. Le persone spesso lo consigliano ai propri figli come unopzione da non perdere. Ma molte persone hanno questa domanda:qual...