Troppi fondi comuni di investimento?

Il consenso è che un portafoglio ben bilanciato con circa 20-30 titoli diversifica l'importo massimo del rischio non sistematico. Poiché un singolo fondo comune contiene spesso cinque volte quel numero di azioni, significa che un fondo è sufficiente?

1:32Fondi comuni di investimento:quanti sono troppi?

Vota "Sì"

I sostenitori della teoria del "sì" suggeriscono che gli investitori azionari acquistano un ampio fondo indicizzato, come il Vanguard Total Stock Market Index Fund, e lascia che il tempo faccia il suo lavoro. Anche gli investitori che cercano un'esposizione sia ad azioni che a obbligazioni possono ottenere l'asset allocation desiderata attraverso l'acquisto di un unico fondo bilanciato.

Vota "No"

Dal lato dell'equità, altri noteranno che un singolo fondo non fornirebbe un'adeguata esposizione agli investimenti internazionali. L'argomento qui è che un fondo globale fornisce un po' di tutto, ma non abbastanza di niente. Da li, l'argomento va che un fondo domestico large cap e un fondo domestico small cap coprono le basi sul fronte interno. Un fondo internazionale, forse due al massimo, coprire il fronte internazionale. I proponenti di due fondi selezionano un fondo dai mercati esteri sviluppati, come l'Europa, e il secondo nei mercati emergenti come il Pacifico o l'America Latina. Se si desidera un'esposizione a reddito fisso, al mix si aggiunge un fondo obbligazionario domestico, portando il conto a sei fondi.

E lo Style Box?

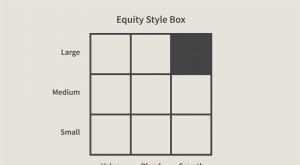

La tradizionale scatola in stile fondo comune è composta da nove categorie di investimento che rappresentano azioni nazionali. Tali categorie si basano sulla capitalizzazione di mercato (micro, piccolo, metà, grande, ecc.) e stile di investimento (valore, misto, crescita). La scatola stile legame, in modo simile, ha tre categorie di scadenza (breve termine, intermedio, e lungo termine) e tre categorie di qualità del credito (elevata, medio, e basso). Un investitore non ha bisogno di un fondo in tutte le categorie di azioni e obbligazioni. È possibile scegliere alcuni fondi che meglio si adattano ai requisiti di allocazione delle attività e rendimento del rischio di un investitore.

Il rovescio della medaglia della diversificazione

Sebbene i fondi comuni di investimento siano investimenti popolari e attraenti perché forniscono esposizione a un numero di azioni in un unico veicolo di investimento, troppo di una buona cosa può essere una cattiva idea.

L'aggiunta di troppi fondi crea semplicemente un costoso fondo indicizzato. Questa nozione si basa sul fatto che avere troppi fondi annulla l'impatto che ogni singolo fondo può avere sulla performance, mentre i rapporti di spesa di più fondi generalmente si sommano a un numero superiore alla media. Il risultato finale è che i rapporti di spesa aumentano mentre le prestazioni sono spesso mediocri.

Nessun numero magico

Sebbene ci siano centinaia di fornitori di fondi comuni che offrono migliaia di fondi, non esiste un numero magico "giusto" di fondi comuni di investimento per il tuo portafoglio. Nonostante il mancato accordo tra i professionisti su quanti fondi siano sufficienti, quasi tutti concordano sul fatto che non occorrono dozzine di partecipazioni. Infatti, anche molte società di fondi comuni ora stanno promuovendo fondi del ciclo di vita, che consistono in un fondo comune che investe in più fondi sottostanti Il concetto è semplice:scegli un fondo del ciclo di vita, metteteci tutti i vostri soldi e dimenticatelo fino al raggiungimento dell'età pensionabile. Questi fondi, denominati anche "fondi basati sull'età" o "fondi con data obiettivo, "hanno un fascino intrinseco difficile da battere.

Costruire il proprio portafoglio di fondi comuni

Se preferisci creare un portafoglio piuttosto che acquistare una soluzione all-in-one, ci sono semplici passaggi che puoi adottare per limitare il numero di fondi nel tuo portafoglio pur sentendoti a tuo agio con le tue partecipazioni. Inizia considerando i tuoi obiettivi. Se il reddito è il tuo obiettivo principale, quel fondo internazionale potrebbe non essere necessario. Se la conservazione del capitale è il tuo obiettivo, potrebbe non essere necessario un fondo a piccola capitalizzazione.

Una volta determinato il mix di fondi che desideri prendere in considerazione, confrontare le loro partecipazioni sottostanti. Se due o più fondi hanno una sovrapposizione significativa nelle partecipazioni, alcuni di questi fondi possono essere eliminati. Semplicemente non ha senso avere più fondi che detengono gli stessi titoli sottostanti.

Prossimo, guarda i rapporti di spesa. Quando due fondi hanno partecipazioni simili, vai con la scelta meno costosa ed elimina l'altro fondo. Ogni centesimo risparmiato sulle commissioni è un centesimo in più che lavora per te. Se stai lavorando con un portfolio esistente invece di crearne uno da zero, eliminare i fondi che hanno saldi troppo piccoli per avere un impatto sulla performance complessiva del portafoglio. Se hai tre fondi large cap, trasferire i soldi in un unico fondo. È probabile che l'importo speso per le spese di gestione diminuisca e il livello di diversificazione rimarrà lo stesso.

Informazioni sul fondo

- 3 Vantaggi dei fondi comuni di investimento indicizzati

- 5 motivi per investire in fondi comuni di investimento

- Fondo a carico e a vuoto

- Il Fondo dei Fondi

- Fondi comuni di investimento:utili da dividendi

- 3 modi per confrontare i fondi comuni di investimento

- Fondi comuni contro il conto secondario

- Decifrare il nome di un fondo comune di investimento

- Fondo comune vs Hedge Fund

- Fondi comuni di investimento proprietari vs non proprietari

-

Definire il fondo comune di classe K

Definire il fondo comune di classe K Gestire le spese per maggiori possibili ritorni. Fondi comuni di investimento, composto da azioni, obbligazioni e altri titoli, diversificare i portafogli e ripartire il rischio. Molti investitori li...

-

Cos'è il fondo comune ibrido?

Cos'è il fondo comune ibrido? Sempre più persone ora sanno come linvestimento in fondi comuni di investimento può essere vantaggioso nella creazione di ricchezza sia a breve che a lungo termine. È diventato necessario aiutare i nu...