Capitolo 01:Quanto mi serve per andare in pensione?

Sognare ad occhi aperti sulla pensione può essere facile:puoi fare ciò che vuoi, quando vuoi, sia che si tratti di viaggiare per il mondo o di dedicarti a un nuovo hobby. Ma allo stesso tempo, il pensiero della pensione può essere scoraggiante, soprattutto quando si tratta di capire come ti manterrai finanziariamente.

Molti lavoratori si chiedono:"quanto mi serve per andare in pensione?" Non c'è una risposta chiara, poiché la quantità di denaro che devi risparmiare per la pensione dipende da una varietà di fattori, come il tuo reddito e il tipo di stile di vita che vuoi vivere durante i tuoi anni d'oro. Per avere un gruzzolo sostanzioso che ti sostenga durante il pensionamento, ti consigliamo di prendere in considerazione la possibilità di prepararti, risparmiare e investire il prima possibile.

Per aiutarti a iniziare subito la pianificazione del pensionamento, abbiamo creato questa guida su quanto devi risparmiare per il pensionamento e diversi modi in cui puoi iniziare a pianificare il pensionamento.

In questa serie sulla pensione, ti forniremo una panoramica degli aspetti essenziali della pianificazione pensionistica, come quanto devi risparmiare dalla tua busta paga per prepararti alla pensione, i modi migliori per iniziare a risparmiare per la pensione, circa 401 (k ) nozioni di base e altre informazioni importanti.

In questo capitolo risponderemo a domande importanti come "quanti soldi ho bisogno per andare in pensione?" e "come faccio a risparmiare per la pensione?" Continua a leggere o usa i link sottostanti per iniziare.

- Calcola quanto ti serve per la pensione

- Come faccio a risparmiare per la pensione?

- La regola del quattro percento

- Considerazioni finali quando si decide quanto risparmiare

- Principali da asporto:quanto mi serve per andare in pensione?

- Concludendo

Calcola quanto ti serve per la pensione

Quindi quanto ti serve per andare in pensione?

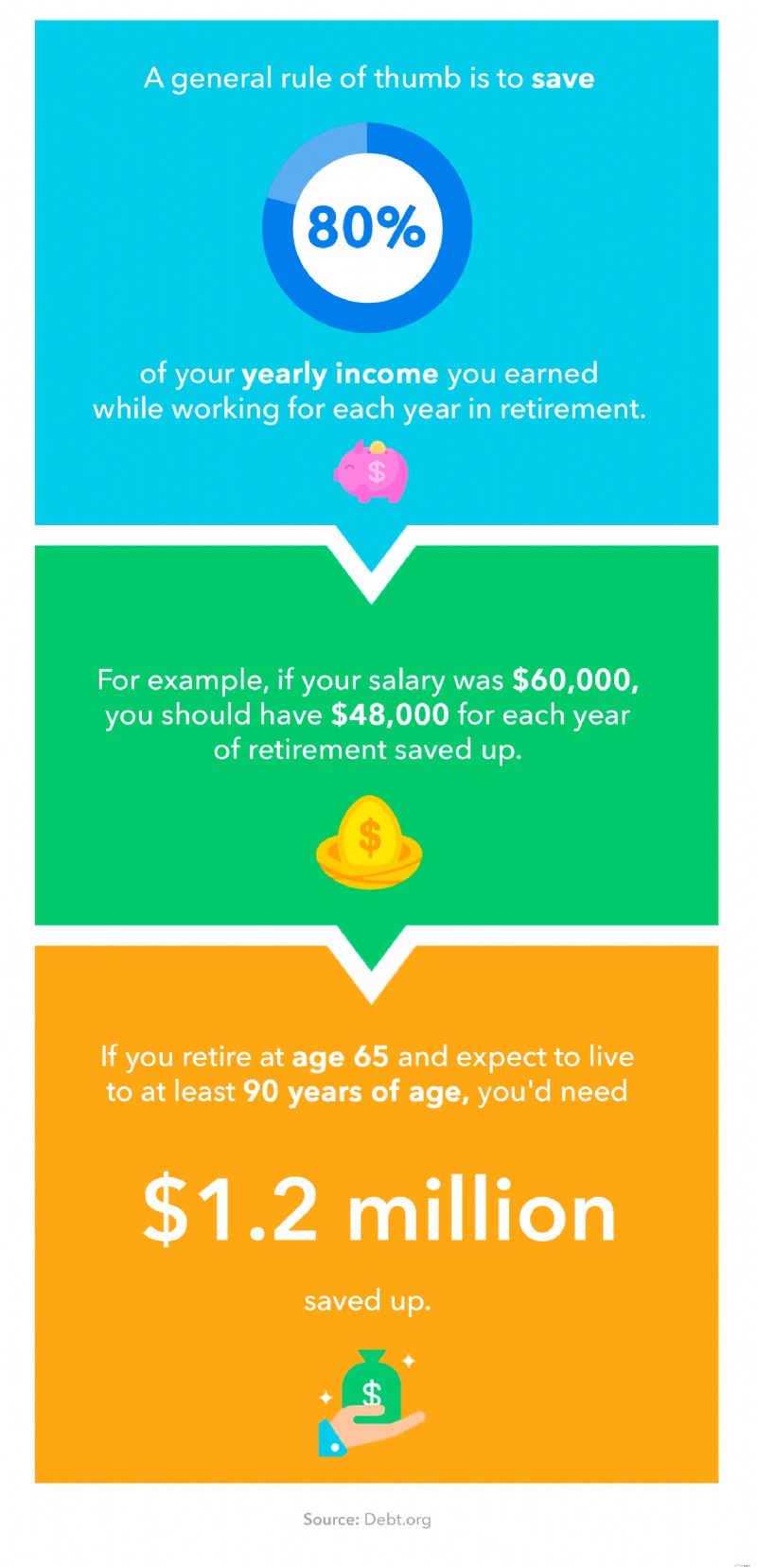

Non esiste una risposta chiara a questa domanda, poiché determinare quanti soldi devi risparmiare per la pensione dipende in gran parte dal tuo reddito, da come pensi di vivere durante la pensione, e quello che ti aspetti che siano le tue spese di soggiorno. Quindi, l'importo necessario per la pensione può variare da persona a persona. Se hai intenzione di viaggiare molto o hai problemi medici costosi, la quantità di denaro di cui hai bisogno per la pensione potrebbe essere superiore a quella di qualcuno con piani meno costosi.

Secondo un recente indagine di Charles Schwab , è emerso che i partecipanti ritengono di aver bisogno di un risparmio di circa 1,7 milioni di dollari per andare in pensione. Inoltre, la Federal Reserve ha rilevato che il 37% degli adulti non in pensione ritiene che i propri risparmi per la pensione siano sulla buona strada, mentre il 44% crede di non essere sulla buona strada e il resto non è sicuro. Questo può far sembrare il risparmio di $ 1,7 milioni un obiettivo irraggiungibile.

Non lasciare che queste statistiche ti scoraggino. Ci sono molti modi in cui puoi agire e portare i tuoi risparmi pensionistici sulla buona strada. Quando inizi a risparmiare per la pensione, prendi nota di quanto avresti dovuto risparmiare in base alla tua età.

Sebbene gli esperti finanziari non possano concordare una determinata quantità di denaro che avresti dovuto risparmiare per la pensione, queste stime possono fungere da punto di riferimento guida.

Qualunque sia la formula che utilizzi, è importante ricordare che i risparmi pensionistici di cui hai bisogno in base all'età variano caso per caso.

Utilizza il nostro gratuito calcolatore della pensione per capire quanto devi risparmiare per la pensione.

Fattori da considerare mentre ti prepari

Ci sono numerosi fattori che possono alterare quanto sei in grado di risparmiare per la pensione per tutta la vita, come il bilanciamento del risparmio per la pensione e l'università di tuo figlio, i pagamenti del mutuo, il debito del prestito studentesco, le spese mediche, il debito della carta di credito e così via. Una notevole quantità di pianificazione finanziaria è necessaria per determinare un budget pensionistico accurato, ma siamo qui per fornirti alcuni suggerimenti utili su come iniziare.

La chiave per raggiungere qualsiasi tipo di obiettivo pensionistico è iniziare a risparmiare il prima possibile . Puoi anche seguire il metodo "paga te stesso", che afferma che le persone dovrebbero salvare immediatamente una parte della loro busta paga prima di spenderla per qualsiasi cosa. Questa mentalità può aiutarti a investire di più verso i tuoi obiettivi finanziari, come la pensione.

Il tuo tasso di risparmio, che è la quantità di denaro che risparmi ogni mese rispetto al tuo reddito lordo, è una delle percentuali più importanti da tenere in considerazione quando si tratta di valutare i tuoi risparmi pensionistici. E fortunatamente, ci sono diversi modi in cui puoi risparmiare per la pensione.

Dai un'occhiata ai diversi modi per risparmiare per la pensione nella sezione seguente.

Come faccio a risparmiare per la pensione?

Quindi abbiamo risposto "quanti soldi hai bisogno per andare in pensione?", ma che dire di "come risparmi per la pensione?" Ti risponderemo nella sezione seguente.

Che tu stia appena entrando nel mercato del lavoro o stia per andare in pensione, ci sono numerosi veicoli di risparmio e piani che puoi sfruttare per raggiungere il tuo obiettivo di pensionamento.

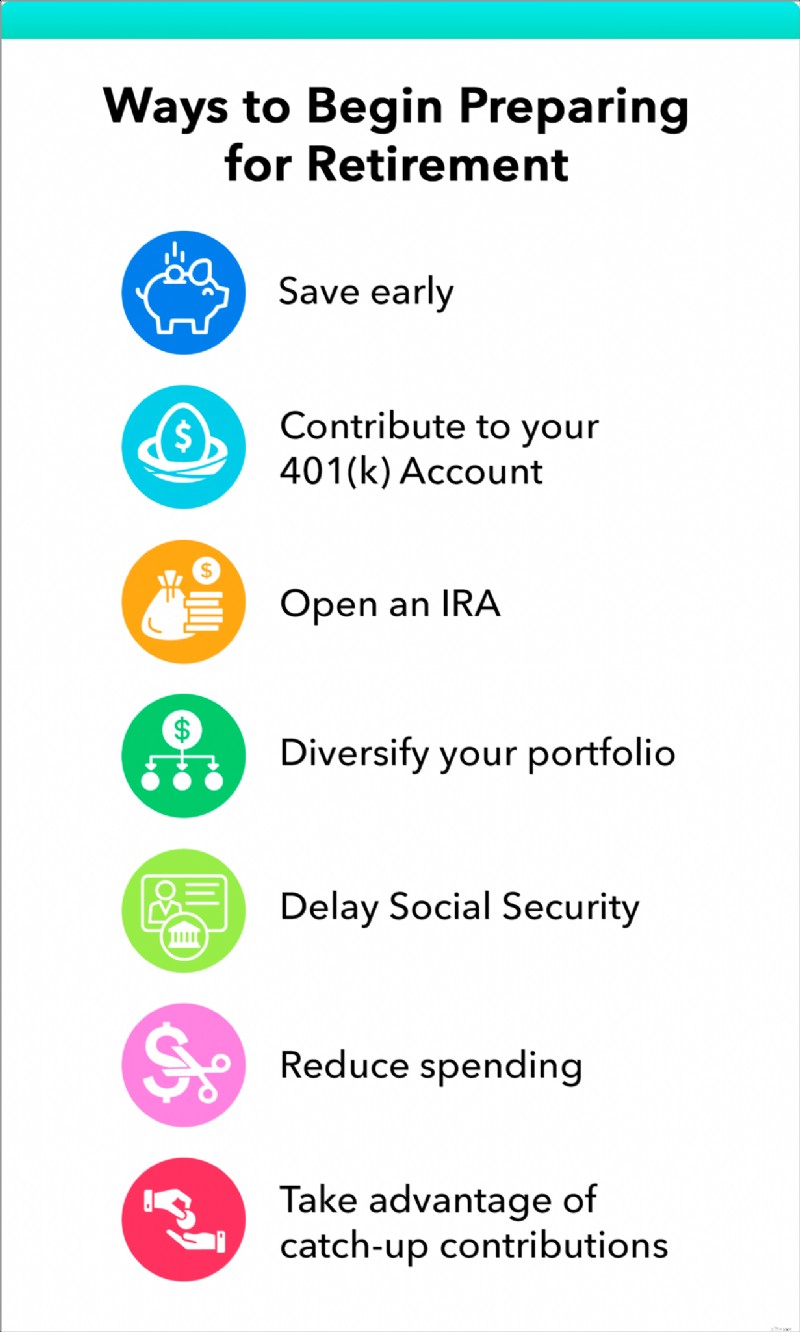

Risparmia in anticipo

L'interesse composto è una cosa potente. Prima inizi a risparmiare denaro, più potrai avere in futuro, grazie all'interesse composto. Interessi composti è il processo in cui il tuo interesse principale guadagna e poi continua a guadagnare interessi sugli interessi che ha guadagnato in passato. Anche se questo si basa sul fatto che il denaro rimane in un conto o viene reinvestito negli straordinari, il che significa che se ritiri denaro o interessi riduci il potere di questo processo.

Ad esempio, supponiamo che tu metta un investimento iniziale di $ 10.000 in un conto di risparmio ad alto rendimento con un rendimento percentuale annuo del 7,00 percento e composto mensilmente. Senza contribuire con denaro dopo il tuo investimento iniziale, avrai circa $ 187.549 in 42 anni quando raggiungerai i 67 anni. Ora, supponiamo che il tuo migliore amico abbia iniziato con lo stesso investimento iniziale, ma dieci anni dopo, all'età di 35 anni. Quando raggiungerà i 67 anni, avrà solo circa $ 93.323.

Come puoi vedere, risparmiare in anticipo può farti guadagnare più soldi su tutta la linea. Alcuni popolari investimenti a interesse composto includono:

- Azioni

- Obbligazioni

- Titoli del tesoro

- REIT

- Conti di risparmio ad alto rendimento

Esistono diversi posti in cui puoi investire i tuoi soldi, ma ci sono anche alcuni investimenti che dovresti considerare di dare la priorità ad altri, come un 401 (k), un IRA o un conto di risparmio sanitario. Guadagnerai più interessi con questi tipi di conti e guadagnerai più soldi che puoi mettere in pensione.

401 (k) s e IRA sono anche esempi di risparmio fiscale differito, che è essenzialmente un conto di investimento che consente di posticipare il pagamento delle tasse sul denaro fino al ritiro dopo il pensionamento. Meno tasse da pagare significano più soldi in tasca.

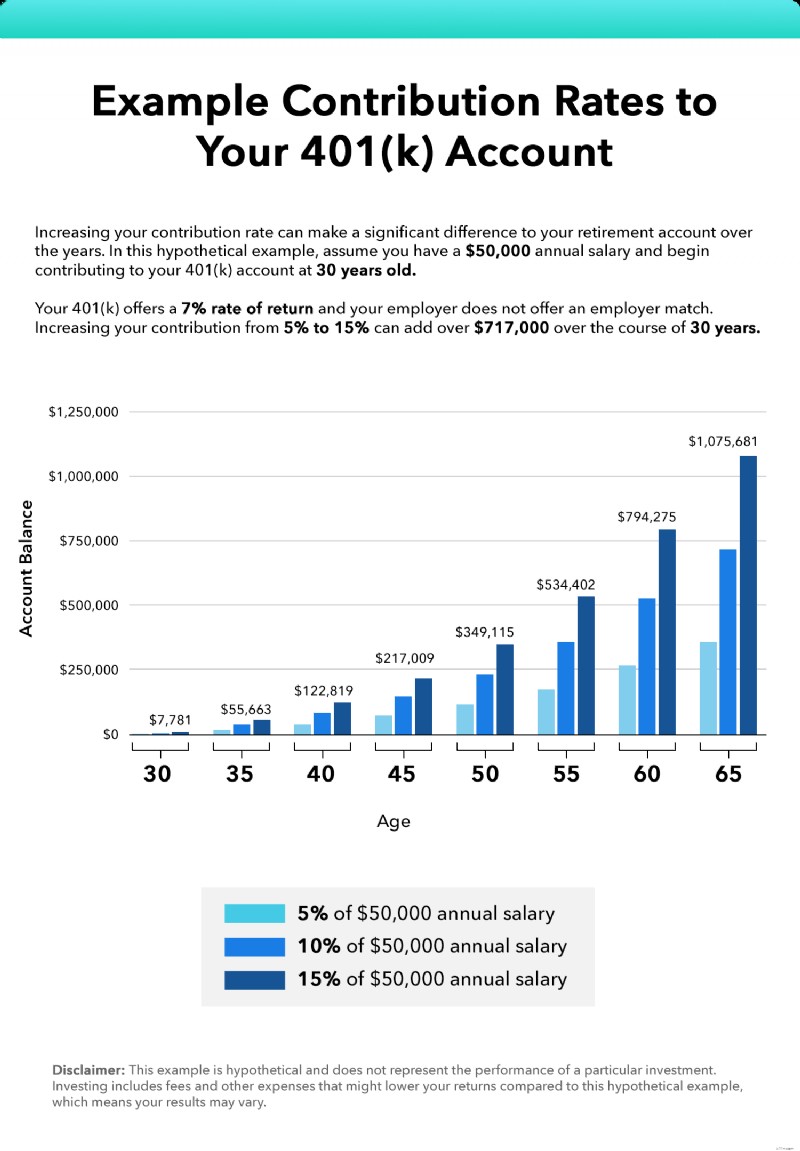

Contribuisci al tuo account 401(k)

I tradizionali conti 401 (k) ti consentono di contribuire in dollari al lordo delle imposte, il che riduce ora il tuo reddito imponibile. Alcuni datori di lavoro potrebbero persino offrire a un datore di lavoro una corrispondenza fino a una certa percentuale, il che è più o meno come denaro gratuito. Ciò significa che se metti da parte il 5 percento del tuo reddito, ad esempio, sul tuo 401 (k) e il tuo datore di lavoro offre una corrispondenza del 100 percento sul primo 5 percento, sarà come se contribuissi con il 10 percento del tuo reddito al tuo 401(k).

Tuttavia, ci sono 401 (k) limiti di contribuzione, che in genere aumentano ogni anno. I limiti di contribuzione possono anche variare in base a:

- Età

- Piano pensionistico

- Se un individuo è considerato altamente retribuito

È importante essere consapevoli del saldo medio di 401(k) in base all'età in modo da poter capire esattamente quanto puoi contribuire al tuo piano.

I piani pensionistici 401 (k) combinano anche interessi e rendimenti, il che significa che i tuoi soldi saranno in grado di crescere più velocemente nel tempo, se tutto il reddito viene reinvestito e mantenuto nel conto. Se ti capita di lasciare il tuo datore di lavoro, hai molte opzioni quando si tratta del tuo 401 (k). Puoi lasciarlo così com'è, trasferire il tuo 401 (k) in un IRA o inserirlo nel 401 (k) del tuo nuovo datore di lavoro se ne offre uno. Ci sono pro e contro per ciascuna di queste opzioni, quindi fai le tue ricerche prima di prendere una decisione.

Fare un prelievo anticipato 401 (k) potrebbe essere allettante per coprire spese impreviste, ma può fare più male che bene. Quando effettui un prelievo anticipato 401(k):

- Le tue tasse sono trattenute

- Puoi essere penalizzato dall'IRS

- Puoi perdere migliaia di dollari in crescita

Cerca di evitare di ritirarti dal tuo 401(k) in anticipo poiché potrebbe mettere a repentaglio la tua futura stabilità finanziaria.

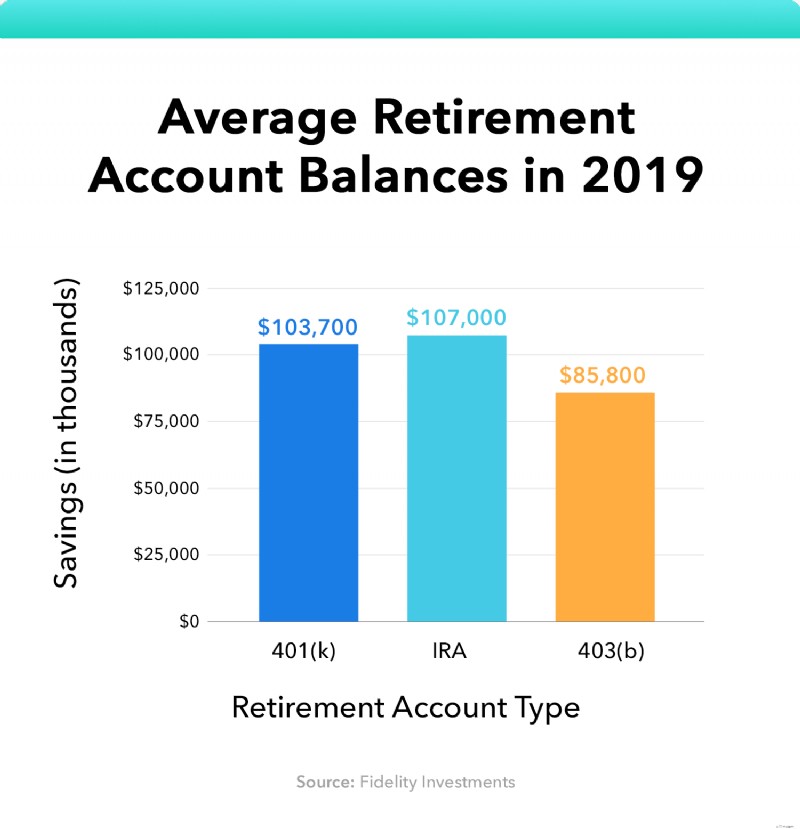

Apri un'IRA

Se il tuo datore di lavoro non offre un 401 (k) o se desideri avere più conti pensionistici a cui contribuire, un conto pensionistico individuale (IRA) può essere un'idea intelligente. Gli IRA offrono molti vantaggi fiscali per i risparmi pensionistici, simili ai conti 401 (k). Esistono due IRA popolari di cui puoi usufruire:

- IRA tradizionali consentono di versare contributi fiscalmente deducibili. Quando ti ritiri in pensione, i tuoi prelievi saranno tassati come reddito.

- IRA Roth consentono di contribuire con fondi al netto delle imposte e non sono deducibili dalle tasse. Quando effettui prelievi in pensione, saranno esenti da imposte.

Entrambi i tipi di IRA possono essere ottime opzioni per i risparmi pensionistici. Quello che scegli dipende dalle tue preferenze e dalla tua situazione finanziaria.

Diversifica il tuo portafoglio

Come si suol dire, non mettere tutte le uova nello stesso paniere. Questo detto è rilevante quando si tratta di risparmiare per la pensione. Diversificare il tuo portafoglio può essere un ottimo modo per far crescere il tuo gruzzolo. Avere fondi in vari titoli può ridurre il rischio in caso di mercato ribassista o di eventuali correzioni di mercato. Alcuni modi in cui puoi iniziare a investire e diffondere la tua ricchezza includono investire in:

- Azioni

- Obbligazioni

- Fondi comuni

- Fondo quotato in borsa (ETF)

- Commodities

- Fondi di investimento immobiliare (REIT)

Non è necessario mettere i tuoi soldi in dozzine di veicoli diversi. Iniziare con pochi può aiutarti a tenere traccia di ogni investimento e gestire più facilmente il tuo portafoglio.

Tieni presente che ci sono anche alcuni errori di investimento che vuoi evitare, come investire in modo troppo aggressivo o troppo prudente e non diversificare abbastanza il tuo portafoglio.

Ritardo della previdenza sociale

La Social Security Administration (SSA) è stata creata dopo che la Grande Depressione ha lasciato milioni di americani senza risparmi. Questo programma è stato progettato specificamente per le persone più vulnerabili:gli anziani, i disabili ei loro sopravvissuti. Oggi, Social Security ha lo stesso scopo e offre vantaggi di Social Security a:

- Lavoratori in pensione

- Lavoratori disabili

- I loro superstiti, come figli a carico e coniugi

I pensionati idonei possono ritirare i pagamenti della previdenza sociale già a partire dai 62 anni . C'è un problema, però. Se ritiri i pagamenti prima della tua età di pensionamento completo (FRA), i tuoi benefici saranno ridotti di una frazione di punto percentuale per ogni mese per l'intero pagamento.

Il ritardo della previdenza sociale, d'altra parte, ha effetti contrari. Se ritardi i tuoi benefici Social Security, puoi aumentare l'importo dei benefici che riceverai in futuro.

Ad esempio, se la tua età pensionabile completa è di 66 anni, il tasso di aumento in 12 mesi è dell'8%. Ciò significa che, una volta raggiunti i 67 anni, riceverai il 108% del tuo sussidio mensile. Questo aumento si interrompe quando raggiungi l'età di 70 anni, il che significa che riceverai il 132% del tuo sussidio mensile quando raggiungi questa età. Come puoi vedere, ritardare la previdenza sociale anche per pochi anni può fare un'enorme differenza a lungo termine.

La previdenza sociale può essere un'ottima forma di reddito supplementare durante il pensionamento. Tuttavia, i benefici della previdenza sociale in genere coprono solo il 40% circa del reddito pre-pensionamento, motivo per cui la pianificazione e il risparmio anticipato dovrebbero essere presi sul serio. Inoltre, la sicurezza sociale non è garantita. Attualmente, il costo del programma dei progetti del Social Security Board of Trustees aumenterà entro il 2035; a quel punto le tasse saranno sufficienti per pagare solo il 75 per cento dei benefici programmati. Quindi le attuali stime dei benefici sono probabilmente sovrastimate.

Riduci la spesa

Il budget è un altro fattore importante quando si tratta di pianificare la pensione. La creazione di un piano per ridurre la spesa può aiutarti a mettere più soldi in diversi veicoli pensionistici, come un IRA o un conto di risparmio.

Quando si tratta di tagliare le spese, considera le spese di cui potresti non aver più bisogno, ad esempio:

- Abbonamenti ai servizi di streaming

- Uscire a cena

- Abbonamenti in palestra costosi

Mint offre un calcolatore di budget gratuito che puoi utilizzare per monitorare le tue spese e fare un piano per il futuro.

Sfrutta i contributi di recupero

Ci sono limiti a quanto puoi contribuire ai tuoi piani 401 (k) e IRA. Tuttavia, quando raggiungi l'età di 50 anni, hai diritto a un contributo di recupero.

- Per i piani 401(k), puoi contribuire con ulteriori $ 6.500 oltre al limite di $ 20.500 nel 2022.

- Per i piani IRA, sei idoneo a contribuire con ulteriori $ 1.000 oltre al limite di $ 6.000 nel 2022.

Se non sei stato in grado di contribuire quanto vorresti nel corso degli anni, i contributi di recupero possono aiutarti a rimetterti in carreggiata .

La regola del quattro percento

Quindi, cosa dovresti fare con i tuoi soldi una volta raggiunta la pensione? Ritirare tutti i tuoi sudati risparmi e partire per un viaggio stravagante può sembrare una buona idea, ma gli esperti di finanza hanno altri consigli:la regola del quattro percento .

La regola del quattro percento deriva da uno studio del 1998 chiamato Trinity Study ed è abbastanza semplice. Dice che, durante il pensionamento, i pensionati dovrebbero ritirare solo il 4% dai loro portafogli pensionistici per non rimanere senza soldi in un periodo di 30 anni. Quindi, dovresti prelevare $ 4.000 per ogni $ 100.000 che hai risparmiato. La regola del quattro percento può essere un ottimo modo per vivere comodamente durante la pensione senza compromettere tutti i tuoi risparmi.

Sebbene sia indicato come regola, è meglio considerarlo come una linea guida . Ogni pensionato è diverso, con il suo:

- Fascetta fiscale

- Fonti di reddito

- Investimenti

- Piano finanziario

E tutti questi dovrebbero essere presi in considerazione quando si prendono decisioni finanziarie, sia che si tratti di utilizzare una carta di credito o di investire in più titoli per finanziare i loro anni d'oro. Prendilo con le pinze e considera la possibilità di consultare un consulente finanziario quando si tratta di prendere decisioni finanziarie durante il pensionamento.

Considerazioni finali quando si decide quanto risparmiare

Ci sono alcune considerazioni chiave che dovresti tenere a mente quando finalizzi il tuo piano pensionistico, come ad esempio:

- Dove vorresti vivere:il luogo in cui vorresti vivere influirà pesantemente sull'ammontare dei tuoi risparmi. Andare in pensione in Ohio sarà molto più economico che andare in pensione in California. Ma non devi andare in pensione in un posto che cancellerà completamente i tuoi risparmi, infatti ci sono molti posti economici in cui andare in pensione, dove puoi vivere sontuosamente risparmiando denaro.

- Che tipo di stile di vita vuoi condurre:vuoi fare viaggi stravaganti ogni mese e sfoggiare articoli di design? O pensi di trascorrere i tuoi anni d'oro rilassandoti a casa con il tuo coniuge? Il tipo di stile di vita che prevedi di condurre ha un forte impatto sui tuoi obiettivi di risparmio.

- Se intendi possedere una casa o affittarla:possedere una casa offre maggiore stabilità, vantaggi fiscali ed equità, ma affittare una casa offre maggiore flessibilità ed equità e tu probabilmente finirà per spendere meno soldi per la manutenzione.

- Se vuoi ridimensionare:Ridimensionare la tua casa durante la pensione può avere alcuni vantaggi, ma non è per tutti. Dal momento che l'alloggio può essere una spesa importante, è sicuramente qualcosa che devi considerare quando pianifichi la pensione.

Principali da asporto:quanto mi serve per andare in pensione?

- La determinazione di quanti soldi devi risparmiare per la pensione dipende in gran parte dal tuo reddito e da come pensi di vivere durante la pensione.

- Secondo un recente sondaggio di Charles Schwab, è emerso che i partecipanti ritengono di aver bisogno di circa 1,7 milioni di dollari risparmiati per andare in pensione.

- La chiave per raggiungere qualsiasi tipo di obiettivo di pensionamento è iniziare a risparmiare il prima possibile.

- Ci sono numerosi veicoli di risparmio e piani di cui puoi approfittare per raggiungere il tuo obiettivo di pensionamento, come:

- Risparmio anticipato

- Contribuire al tuo piano 401(k)

- Apertura di un'IRA

- Ritardo della tua previdenza sociale

- Ridurre la spesa

- Gli esperti di finanza raccomandano di seguire la regola del quattro percento una volta entrati in pensione, ovvero che i pensionati dovrebbero prelevare solo il 4 percento dai loro portafogli pensionistici per non rimanere senza soldi in un periodo di 30 anni.

Conclusione

Quanto hai bisogno per la pensione dipende da una varietà di fattori. Alcuni pensionati possono avere ulteriori fonti di reddito, ad esempio da lavori part-time, previdenza sociale e pensioni che determinano l'importo necessario per andare in pensione. Oppure, alcuni potrebbero decidere di andare in pensione presto o avere piani per uno stile di vita stravagante durante gli anni successivi alla carriera.

Qualunque sia la tua situazione, è importante iniziare a pianificare in anticipo per vivere comodamente in pensione. Sono disponibili numerosi veicoli pensionistici, come IRA, piani 401 (k), investimenti e altro ancora. In Mint, possiamo aiutarti a iniziare con il tuo piano pensionistico con il nostro calcolatore di budget online gratuito.

Ora che hai le carte in regola su quanti soldi servono per andare in pensione comodamente, puoi passare al capitolo successivo della serie, che copre quanto risparmiare ogni mese per la pensione.

Questo è solo a scopo informativo e non deve essere interpretato come consulenza legale, di investimento, riparazione del credito, gestione del debito o consulenza fiscale. Dovresti cercare l'assistenza di un professionista per consulenza fiscale e di investimento.

andare in pensione

- Di quanti soldi hai bisogno per andare in pensione comodamente?

- Calcolatore della pensione:quanti soldi ho bisogno per andare in pensione?

- Ecco quanti soldi gli americani pensano di aver bisogno per andare in pensione comodamente

- Quanto costano le case di riposo?

- Calcolatore della pensione:quanto devi risparmiare

- Quanto ho bisogno per andare in pensione?

- Come andare in pensione ricchi?

- 4 passaggi per determinare quanti soldi hai bisogno per andare in pensione

- Come andare in pensione prima?

- Come aiutare i tuoi genitori a ritirarsi

-

Quanti soldi devi risparmiare per la pensione?

Quanti soldi devi risparmiare per la pensione? Quanti soldi fai davvero devi risparmiare per andare in pensione comodamente? Per molte persone, questa domanda provoca molta ansia. Da un lato, vuoi risparmiare abbastanza in modo da non rimanere s...

-

Di quanti soldi hai bisogno per andare in pensione a 50 anni?

Di quanti soldi hai bisogno per andare in pensione a 50 anni? Sarebbe fantastico iniziare il tuo pensionamento prima dei 67 anni e goderti il meglio della vita. Se vuoi dire addio al mondo del lavoro prima dei 50 anni, hai bisogno di soldi, molti soldi. La sf...