Risparmia denaro prima di pagare il debito:sei d'accordo?

Odio ricevere troppe opinioni su qualcosa.

Quale macchina devo comprare? Quale abito devo indossare per il grande incontro?

O che ne dici di quello grande:

Devo risparmiare denaro ora o pagare prima il mio debito?

La risposta a tutte queste domande è questa:

Dipende.

Potrebbe non essere la risposta che vuoi sentire, ma è la verità. La situazione di ognuno è diversa e, quando si tratta di finanze, la posta in gioco è più alta.

In questo articolo, condividerò il motivo per cui potrebbe avere senso risparmiare denaro prima di ripagare il debito. Quindi, interpreterò l'avvocato del diavolo e ti mostrerò perché potrebbe avere senso fare il contrario.

Cominciamo innanzitutto con il motivo per cui ha più senso risparmiare denaro prima di pagare il debito.

Perché dovresti risparmiare denaro prima di saldare il tuo debito

Ci sono due vantaggi significativi nel risparmiare denaro prima di saldare i tuoi debiti:

1. Costruirai un fondo di emergenza

Avere un fondo di emergenza è assolutamente fondamentale per il tuo successo finanziario. Ti dà un buffer nel caso in cui succeda qualcosa di significativo dal punto di vista finanziario da cui non puoi tornare rapidamente. Alcune di queste cose includono:

- Perdita di lavoro. Se perdi il lavoro, perdi la tua busta paga e le tue prestazioni mediche (a meno che un coniuge non ti abbia coperto lì). Questo può intaccare gravemente le tue finanze, tanto che potresti dover vendere i tuoi beni e modificare drasticamente il tuo stile di vita.

- Riparazioni domestiche. Possedere una casa è fantastico, ma ha dei costi. Quando la tua fornace si rompe o il tuo tetto inizia a deteriorarsi, ti imbatterai in spese elevate e impreviste.

- Emergenza medica. Non puoi sempre pianificare per questi, ma possono paralizzare le tue finanze. Nel suo libro Hai bisogno di un budget, Jesse Mecham parla di una famiglia che aveva un bambino con una condizione medica. Sapevano che avrebbero dovuto sborsare un sacco di soldi per le spese mediche, quindi in anticipo hanno creato un ingente fondo di emergenza. Hanno evitato enormi quantità di debiti e sono stati in grado di mantenere il loro stile di vita, tutto perché avevano pianificato.

- Problemi con l'auto. Se sei una persona a cui piace guidare la tua auto fino a quando non parte più (spostamento frugale, tra l'altro), allora avrai sicuramente dei problemi con la macchina. Avere denaro da parte per queste spese significative è essenziale.

- Animali domestici. Chiunque abbia animali domestici sa che possono diventare pazzi e costosi. Non solo sborserai soldi ogni mese per cibo e bisogni naturali per il tuo animale domestico, ma alla fine il tuo animale avrà problemi che devono essere risolti. Le bollette del veterinario possono essere costose e far accudire il tuo cane non è sempre economico. E purtroppo, quando arriva il momento di mettere giù il tuo animale domestico, i costi non evaporano improvvisamente.

- Viaggio imprevisto. Sebbene le spese di viaggio impreviste potrebbero non ammontare a decine di migliaia di dollari, potrebbe essere necessario prenotare un volo inaspettatamente, ad esempio quando un membro della famiglia muore e devi viaggiare attraverso il paese durante la notte per un capriccio.

Ci sono tutti i tipi di cose che possono succederti finanziariamente e, se non sei preparato, puoi mettere te o la tua famiglia in una situazione pessima andando avanti.

Quindi quanto ti serve?

Ti farò leggere il nostro articolo completo su questo, ma ecco una citazione di Amber Gillstrap in quel pezzo:

“Come minimo, dovresti avere abbastanza soldi da parte per coprire una grossa spesa imprevista senza ricorrere alle carte di credito. Quindi, idealmente, avresti abbastanza soldi per cavartela nel caso avessi perso il lavoro e dovessi trovarne uno nuovo."

Nel complesso, tuttavia, trattenendo il pagamento del debito, almeno ti stai dando la possibilità di risparmiare abbastanza per un consistente conto di risparmio di emergenza. Immagina cosa accadrebbe se buttassi ogni dollaro che avevi sul tuo debito e avessi un'emergenza finanziaria significativa?

2. Massimizzerai i tuoi benefici pensionistici

Ogni anno, hai solo una possibilità di massimizzare i tuoi conti pensionistici. Ciò include account come 401(k) sponsorizzato dalla tua azienda e il tuo conto pensionistico individuale (IRA).

Esistono linee guida su quanto puoi contribuire ogni anno e, una volta trascorso quell'anno, non puoi tornare indietro nel tempo per aggiungere denaro retroattivamente.

Ciò significa che stai perdendo alcuni degli incredibili vantaggi fiscali dei conti pensionistici e, se e quando risparmi, sarai costretto a utilizzare altri meccanismi come il risparmio in contanti o i conti di investimento tassabili.

E non stiamo ancora risparmiando.

La maggior parte degli americani non ha molto da risparmiare per la pensione

In un recente sondaggio condotto da GoBankingRates, hanno appreso che il 42% degli americani aveva risparmiato meno di $ 10.000 per la pensione. Peggio ancora, il 14% non ha risparmiato nulla per la pensione. Hanno anche scoperto che quasi il 7% aveva tra $ 10.000 e $ 49.999 e il 13% aveva $ 50.000 e $ 99.999.

Quindi circa il 62% degli americani ha risparmiato meno di $ 100.000 per la pensione.

Hai bisogno di $ 2 milioni per andare in pensione

Questo è molto lontano dai $ 2 milioni che penso abbiamo bisogno di andare in pensione comodamente. In effetti, queste persone rischiano di andare in pensione completamente al verde. Ecco cosa ha detto l'editorialista Cameron Huddleston su questa popolazione di persone:

"Se non aumentano i loro risparmi, probabilmente andranno in pensione senza soldi perché non è abbastanza per coprire un anno di spese. In media, gli adulti di età pari o superiore a 65 anni spendono quasi $ 46.000 all'anno, secondo il Bureau of Labor Statistics."

Spaventoso, vero?

Questo numero peggiora ulteriormente per i Millennials. Il sondaggio ha rilevato che quasi il 57% dei Millennials ha risparmiato meno di $ 10.000 per la pensione. Con la sicurezza sociale che diventa sempre meno garantita per questa fascia demografica, non sono sicuro di quale sia il piano a lungo termine qui. Suppongo che dovrebbero continuare a lavorare.

Come aumentare il tuo risparmio previdenziale

Apri un 401(k)

La prima cosa che devi fare (se sei un dipendente) è iscriverti al 401(k) sponsorizzato dalla tua azienda. Molto probabilmente verrai registrato automaticamente, ma in caso contrario, parla con qualcuno delle risorse umane per configurare subito questa configurazione.

L'attuale contributo massimo per gli account 401(k) è di $ 18.500 all'anno:è stato recentemente aumentato quest'anno da $ 18.000. Ricorda, questo è denaro al lordo delle tasse, quindi se riesci a farti prelevare così tanto dalla tua busta paga, allora fallo.

Se hai bisogno di aiuto per gestire il tuo 401(k) puoi usare il nostro strumento di ottimizzazione preferito:Bloom. bloom analizza il tuo 401(k) e ti aiuta a investire nelle aree giuste per raggiungere i tuoi obiettivi di pensionamento personali.

Ulteriori informazioni:guarda i dettagli/fai domanda e ottieni $ 15 di sconto sul tuo primo anno di Bloom con il codice BLMSMART oppure leggi la nostra recensione completa su Bloom.

Inoltre, apri un'IRA

Per la maggior parte delle persone, l'IRA ideale è un Roth IRA a causa dei vantaggi fiscali che fornisce durante il pensionamento (non paghi le tasse sui prelievi poiché metti i soldi al netto delle tasse).

Un'altra opzione è un IRA tradizionale. Metti i soldi al netto delle tasse, ma puoi detrarre i contributi al momento delle tasse (rendendolo di fatto un contributo prima delle tasse), ma paghi le tasse quando prendi i soldi. Fondamentalmente, si tratta di decidere se guadagnerai o ritirerai più soldi in pensione rispetto a adesso.

Le regole del 2018 ti consentono di contribuire con $ 5.500 a un'IRA (di nuovo, questo è denaro al netto delle tasse). Come un 401(k), una volta trascorso l'anno fiscale, non sei più idoneo a contribuire con denaro a tale obiettivo per l'anno.

Il mio consiglio

Il mio consiglio è prima di massimizzare i tuoi 401 (k), poi un IRA, quindi (se hai soldi rimanenti) metti il resto per riempire i tuoi risparmi di emergenza o in un conto di investimento tassabile.

Perché dovresti saldare i debiti prima di risparmiare

Ascolta, sono un realista e capisco che ciò che potrebbe funzionare per alcuni non funzionerà per altri. Ho un prestito studentesco, ma ho scelto di versare denaro in un conto di risparmio di emergenza prima di ripagarlo per molte ragioni.

Potrebbe non funzionare per te. Potresti non voler avere quel debito indugiare sopra la tua testa. E lo capisco. Quindi, per quelli di voi che vogliono ripagare il debito prima di aumentare i propri risparmi, ecco un paio di motivi per farlo:

1. Il debito può essere costoso

Al momento della stesura di questo documento, il tasso di interesse medio della carta di credito nel paese è del 16,71%. Quando fai un passo indietro e ci pensi davvero, è costoso. Stai pagando quasi il 17% per prendere in prestito denaro.

Ecco un esempio

Facciamo un po' di matematica per mostrare quanto può essere davvero costoso. Utilizzeremo il tasso di interesse medio sulle carte di credito che ho menzionato sopra e, per il saldo, utilizzeremo il saldo medio delle carte di credito negli Stati Uniti, che è di $ 6.375.

Il consiglio che senti sempre è "non pagare solo il minimo", ma se leggi ciò che ho scritto sopra sui tassi di risparmio, è probabile che molti di noi non possano permettersi di più del minimo. Per questo, utilizzerò un calcolo modesto dell'1% più gli oneri finanziari (che è comune per le banche utilizzare ora). Ciò equivale a $ 152,52 per iniziare.

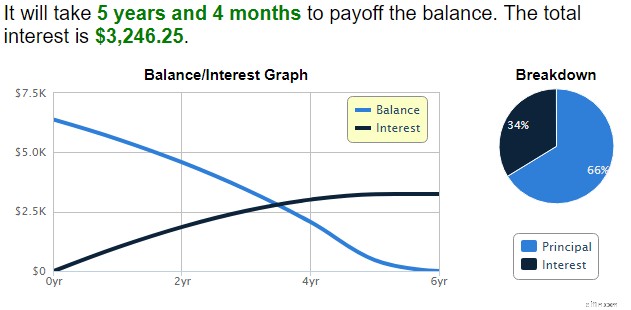

Usando questa calcolatrice, sono uscito con questo:

Quindi, pagando il pagamento minimo, mi ci vorranno più di cinque anni per saldare il saldo e finirò per pagare più di $ 3.000 di interessi. È quasi la metà dell'equilibrio con cui ho iniziato. Parla di costoso!

Il punto qui è che se stai portando debiti su una carta di credito ad alto tasso di interesse o su un altro prestito, e non puoi eseguire un trasferimento di saldo o un consolidamento di alcun tipo, potresti preferire il pagamento del tuo debito prima di accumulare il tuo conto di risparmio.

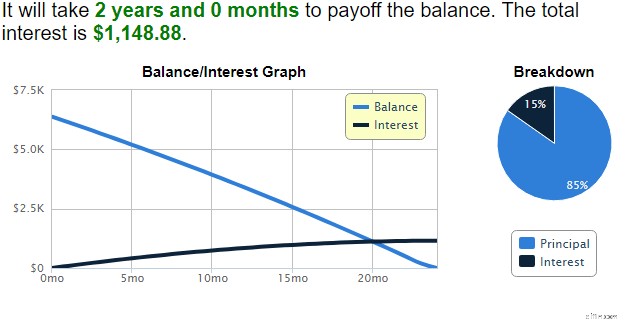

Se invece ho pagato il 5% del saldo come rata mensile ($ 318,75 all'inizio), avrò pagato il saldo in soli due anni e avrei pagato poco più di $ 1.100 di interessi, risparmiandomi un bel po' di soldi:

In questa situazione, ha senso investire $ 200 in più per il debito invece che per i risparmi.

2. Il debito è mentalmente ed emotivamente gravoso

Nel 2012, il professore dell'Università del Wisconsin Lawrence Berger ha scritto un articolo che mostrava un legame tra debito e depressione. La sua ricerca ha suggerito che:

"...il debito delle famiglie è positivamente associato a maggiori sintomi depressivi" e che "...i risultati suggeriscono che il debito a breve termine può avere un'influenza negativa sul benessere psicologico, in particolare per coloro che sono meno istruiti o si stanno avvicinando all'età pensionabile ."

In un altro documento di ricerca, la dott.ssa Fenaba R. Addo, una ricercatrice del Wisconsin-Madison, ha scoperto che

"...il debito della carta di credito è positivamente associato alla convivenza di uomini e donne e che le donne con debiti per prestiti all'istruzione hanno maggiori probabilità rispetto alle donne senza tale debito di ritardare il matrimonio e passare alla convivenza."

Ciò significa che il debito ha un effetto negativo sul fatto che le persone scelgano o meno di sposarsi.

Allora da dove viene tutto questo? Un articolo del Financial Post cita lo psicologo clinico Ivan Bilash:

"La decisione di spendere o risparmiare, spendere o accumulare si riduce davvero alla fiducia nel futuro o alla paura di esso", afferma Ivan Bilash, uno psicologo clinico che esercita a Winnipeg. "Il problema è la miopia del contante:l'insicurezza e il desiderio di liquidità spesso vanno di pari passo", spiega. “Se le persone temono il futuro, la maggior parte delle volte vogliono mantenere saldi di cassa e non sperperare denaro in piaceri transitori. D'altra parte, le persone che sono sicure potrebbero essere più disposte a spendere per i piaceri del momento”.

Come mostra la ricerca, avere debiti può avere molti effetti mentali ed emotivi su di noi. Indipendentemente dai nostri tassi di interesse o saldi, la semplice emissione di saldi non pagati pesa su di noi. E si vede in modi diversi:depressione, non sposarsi e diminuzione della fiducia nella spesa.

Ecco il problema

Questo problema è perpetuato dal consiglio comune di saldare prima i piccoli saldi. Questa teoria è stata resa famosa da Dave Ramsey, che l'ha coniata il "metodo della palla di neve". Ramsey ammette che il consiglio non ha senso matematico nel suo libro, ma ha senso psicologico.

Sono d'accordo con questo, ma solo fino a un certo punto.

Dopo aver saldato diversi piccoli saldi, potremmo trovarci con un paio di saldi di grandi dimensioni, come un saldo residuo di una carta di credito di $ 20.000, un prestito studentesco di $ 50.000 o un mutuo di $ 200.000.

Mentre a breve termine, ti sentirai sollevato sapendo di aver saldato alcuni debiti, a un certo punto sbatterai contro un metaforico muro di mattoni quando ti troverai di fronte a questi enormi debiti.

Ramsey ha ragione. Matematicamente, il suo metodo non ha senso. E così il ciclo dello stress emotivo legato al debito continua, o aumenta.

Il mio consiglio

Il mio consiglio qui è di affrontare i debiti con il tasso di interesse più alto. I dati dimostrano che avere un debito ci porterà ad avere comunque stress, quindi perché non utilizzare un metodo che abbia un senso matematico per ripagarlo il più rapidamente possibile?

Come ripagare il debito

Ottieni una carta di credito per il trasferimento del saldo

Se hai una grande quantità di debiti che puoi saldare in poco più di un anno, una carta di credito per il trasferimento del saldo potrebbe essere la risposta giusta per te.

Le migliori carte di trasferimento del saldo in genere offrono uno 0% di aprile per un periodo compreso tra 15 e 18 mesi.

Consolida il tuo debito

Se sei stanco di aprire un altro conto con carta di credito, prendi in considerazione l'idea di ottenere un prestito personale. Puoi utilizzare il prestito per qualsiasi cosa, motivo per cui si tratta di un prestito "personale" e, se hai un credito decente, di solito puoi ottenere un buon tasso di interesse.

Upstart e Fiona sono i nostri siti di abbinamento prestiti personali preferiti che possono offrirti un elenco delle migliori tariffe di prestito in base al tuo profilo finanziario.

La soluzione migliore

Ho la mia opinione su quale messa a fuoco funziona meglio. Ma questo è ciò che funziona per me. Non ho debiti con carta di credito, un prestito auto o un mutuo. Quindi la mia situazione è molto diversa da quella di qualcuno che lo fa.

Detto questo, devi fare ciò che funziona meglio per te. Ma il miglior consiglio che posso darti come raccomandazione generale è trovare un equilibrio tra questi due approcci. Non capisco quando o perché siamo diventati così estremisti nel ripagare i debiti o nel risparmiare il più possibile.

Capisco che abbiamo bisogno della gratificazione di vedere i debiti andare via o di vedere i nostri saldi bancari alle stelle:è una sensazione molto appagante. Ma potrebbe anche farci sentire vuoti in un'altra area.

Alla fine, fai ciò che funziona per te. Ma assicurati di essere preparato per le emergenze in qualche modo e assicurati di non buttare via soldi per interessi.

Riepilogo

Ripagare il debito è un'ottima idea, ma lo è anche risparmiare denaro in un fondo di emergenza. Allora quale scegli? Ciò ovviamente dipende da una varietà di fattori, tra cui:quanto guadagni, quanti debiti hai e se hai già dei risparmi.

Come puoi vedere dall'alto, quale scegliere dipende da te. Ma il miglior consiglio:prova a fare un po' di entrambi.

Scopri di più

- Tutti i debiti non sono uguali:la nostra guida al buon debito vs. Sofferenze

- Il modo migliore per consolidare il debito:una guida completa

Strumenti correlati

- Confronta le nostre migliori scelte di carte di credito

- Le migliori tariffe per i conti di risparmio online

- Ottieni il tuo punteggio (veramente) gratuito in 5 minuti

debito

- Riduci il debito personale prima che ti dissangua

- Sforzati di pagare in contanti

- 3 errori commessi dai negoziatori di debiti

- 3 Considerazioni prima di tentare un regolamento del debito fai-da-te

- Sii proattivo nella negoziazione del debito

- I tuoi diritti nel recupero crediti

- 9 importanti domande sul debito da porre prima di dire di sì

- 5 modi per risparmiare per la pensione quando si ha un debito di prestito studentesco

- In che modo la definizione degli obiettivi può farti uscire dal debito

- Suggerimenti per risparmiare sulle caramelle di Halloween

-

Dovresti risparmiare per la pensione o estinguere i debiti?

Dovresti risparmiare per la pensione o estinguere i debiti? Uno dei maggiori ostacoli finanziari che molte persone devono affrontare è cercare di ripagare il debito mentre si affrontano altri obiettivi finanziari, come risparmiare per la pensione. Ladulto medi...

-

5 consigli per risparmiare denaro di emergenza se non ne hai nessuno

5 consigli per risparmiare denaro di emergenza se non ne hai nessuno Potresti leggere questo perché stai pensando a come aumentare il tuo saldo di cassa di emergenza. Potrebbe anche essere che non hai alcun risparmio e desideri apportare alcune modifiche per darti un p...