Previsioni finanziarie:definizione,

Senza una previsione finanziaria, come leader aziendale avrai difficoltà a ottenere finanziamenti ed essenzialmente navigherai senza una bussola. Ancora, una previsione è per definizione una previsione istruita, soggetto alle solite forze esterne dirompenti e alla predilezione umana per l'esuberanza irrazionale o per l'eccesso di pessimismo.

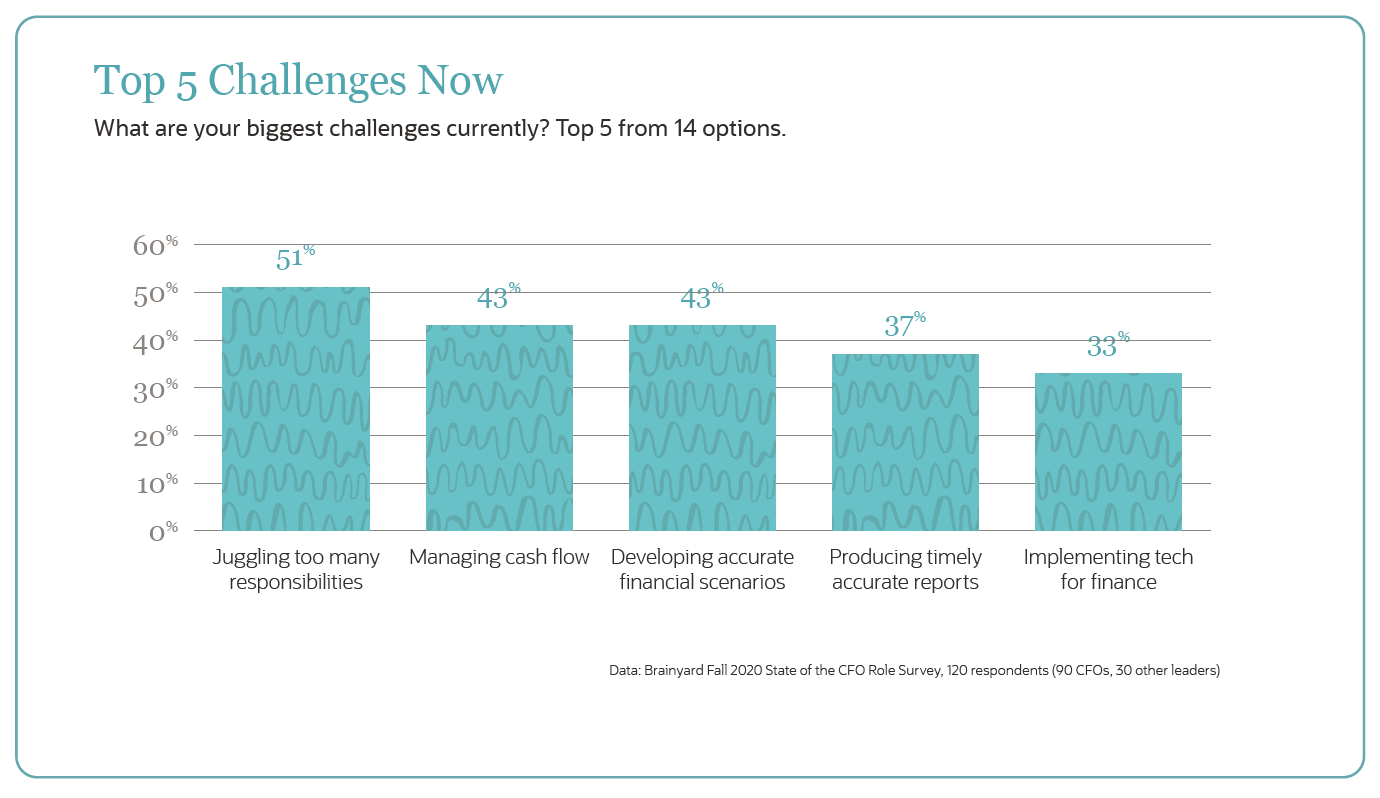

Calibrare una previsione per tenere conto di queste variabili è possibile. Ancora, sviluppo di scenari finanziari accurati, insieme alla gestione del flusso di cassa, è una delle sfide più urgenti per i CFO.

Ecco una guida per sviluppare una previsione finanziaria accurata che fornisca le informazioni di cui ha bisogno l'azienda.

Che cos'è una previsione finanziaria?

Una previsione finanziaria è una proiezione dei probabili risultati futuri di un'azienda; le previsioni sono sviluppate dai leader finanziari e consumate dai manager aziendali, investitori e altri soggetti chiave.

Le previsioni finanziarie possono sfruttare gli effettivi storici, fattori economici e di mercato esterni e piani strategici interni per sviluppare uno o più scenari di come un'azienda può comportarsi in presenza di variabili future. Le previsioni possono avvisare i leader aziendali di possibili cambiamenti futuri nelle entrate e nelle spese in modo che possano agire in modo proattivo, ad esempio aumentando il personale o acquisendo più inventario, e impostare le aspettative finanziarie in modo appropriato.

Le previsioni finanziarie sono sviluppate da rendiconti finanziari pro forma. I rendiconti finanziari pro forma presentano stime storiche effettive e future delle prestazioni di un'azienda.

Pro forma

Gli effetti di una transazione futura sui bilanci passati. Risponde alla domanda "Se avessimo fatto questa transazione prima, diciamo, acquistato un concorrente o un fornitore chiave:l'effetto sui nostri rendiconti finanziari di allora sarebbe stato".I pro-forma in genere includono:

Il Conto Economico

Questo rapporto ritrae il profitto o la perdita di un'azienda in un periodo specificato. Le previsioni finanziarie indicano l'implicazione di potenziali variabili sui ricavi, Costo dei beni venduti, spese e altri fattori che potrebbero influire sui profitti di un'azienda.

Il bilancio

Il bilancio rappresenta la posizione di una società in un determinato momento. Le previsioni possono esaminare come fattori quali incassi di contanti, importi dovuti a fornitori o finanziamenti tramite debito o capitale possono influenzare la posizione complessiva della società in vari momenti in futuro.

Il rendiconto finanziario

Il rendiconto finanziario è chiaro e semplice:quanto denaro prevedi di avere in entrata e in uscita in un determinato momento in futuro? Sia il conto economico che le previsioni di bilancio aiuteranno a determinare le proiezioni di cassa future che sono fondamentali per la gestione di un'impresa o per aiutare le aziende a determinare quando potrebbero rimanere senza contanti.

Previsione vs. effettivi

Una parte critica del mese, trimestre, e processi di chiusura annuali è quello di valutare come le prestazioni finanziarie effettive si confrontano con le previsioni. Molte aziende hanno più previsioni basate su variazioni predeterminate per prepararsi a ciò che riserverà il futuro se i progressi continueranno sulla stessa traiettoria, così come gli scenari del caso migliore (fattori di crescita) e del caso peggiore.

Mentre la maggior parte delle aziende vorrebbe che le loro proiezioni corrispondano ai loro scenari "migliori", è raro che tutte le variabili si allineino perfettamente con le proiezioni stimate. Durante il processo di valutazione di confronto tra previsioni ed effettivi, la direzione riesaminerà gli scostamenti significativi linea per linea e valuterà ciò che è accaduto che non è stato contabilizzato nella previsione.

Le rialzi o le flessioni economiche e altri fattori esterni spesso influiscono sulle prestazioni effettive; in caso di disservizio significativo, la direzione può scegliere di rivedere la previsione. Questo processo, chiamato previsione, è comune e utilizza i dati effettivi per rivalutare le previsioni su base continuativa per garantire che le proiezioni finanziarie future tengano conto di ciò che sta effettivamente accadendo in un'azienda, il più possibile in tempo reale.

Analizzando le previsioni rispetto alle prestazioni effettive e alle previsioni, il management è in grado di evidenziare dove è necessario allocare le risorse o adeguare gli obiettivi.

Previsioni tradizionali vs. a rotazione

Previsioni tradizionali Previsioni a rotazione Piano finanziario fisso calcolato per un determinato periodo di tempo, tipicamente un anno, che utilizza osservazioni storiche per stimare metriche di business future. Un piano finanziario "live" che viene aggiornato regolarmente durante tutto l'anno per riflettere i cambiamenti. Basato su calendario (annuale, trimestrale) Basato su eventi con aggiustamenti in tempo reale alle previsioni del calendario Obiettivi fissi (vendite/profitto, altri KPI) Adeguamenti dinamici agli obiettivi basati su eventi esterni/interni Le allocazioni delle risorse sono rigide Possono innescare la riallocazione delle risorse sulla base di obiettivi dinamici Manuale, basato sul conto e spesso legato ai cicli contabili Basato sul business driver e connesso alle operazioniBudget vs. previsioni finanziarie

Budgeting e forecasting sono due strumenti distinti utilizzati dal management per valutare le prestazioni.

UN bilancio è un piano che quantifica le aspettative che un'azienda vuole raggiungere per un determinato periodo. UN previsione finanziaria è diverso in quanto sfrutta le variabili per stimare i risultati futuri, che siano desiderabili o meno. In altre parole, un budget è il piano di gestione, mentre una previsione finanziaria è una previsione.

I due strumenti differiscono anche nel modo in cui vengono utilizzati. Il processo di budgeting viene in genere eseguito prima della fine dell'anno fiscale. È un processo collaborativo tra una serie di parti interessate in cui la direzione fissa obiettivi realizzabili in base alle prestazioni passate e ai cambiamenti aziendali noti per il prossimo anno e per determinare dove allocare le risorse della tua azienda. Durante l'anno, le prestazioni effettive vengono valutate rispetto al budget di riferimento, e si analizzano le varianze.

previsione, d'altra parte, non misura le prestazioni in base alle varianze. Le previsioni sono stime delle prestazioni future basate su variabili e scenari. Vengono aggiornati frequentemente quando nuove informazioni vengono portate all'attenzione della direzione e utilizzate per strategie, pianificare e persino creare budget. Una previsione finanziaria completa include le entrate previste, risorse, passività, flusso monetario, e KPI operativi.

Per esempio, se un concorrente si apre per strada, il team di gestione può eseguire varie previsioni per prevedere come questo evento potrebbe influenzare le entrate future. Possono scegliere di preventivare costi di marketing aggiuntivi nei mesi futuri per mantenere i nuovi clienti in entrata e le entrate coerenti. Gli strumenti lavorano di pari passo.

Previsioni finanziarie vs. modelli finanziari

Non c'è modo di predire definitivamente il futuro. Le migliori previsioni finanziarie derivano dall'utilizzo di una rappresentazione completa dei dati storici rilevanti e di tutte le informazioni future ragionevolmente certe. Per coprire i fattori variabili che possono influire sulle prestazioni, i previsori finanziari dovrebbero utilizzare modelli finanziari, che analizzano efficacemente attraverso vari risultati, ponderato dalla probabilità che si verifichino scenari ipotetici specifici.

Esistono due forme fondamentali di modellazione finanziaria:

- Modelli quantitativi: Dati statistici che utilizzano valori industriali ed economici provenienti da varie fonti, nonché ricerche che includono benchmark finanziari di base, come la crescita del PIL e il rapporto prezzo/utili.

- Modelli qualitativi: Informazioni che non sono vincolate da dati statistici ma sono invece soggette ad altre considerazioni, come il processo decisionale collettivo di tutti gli stakeholder in grado di influenzare direttamente o indirettamente la performance finanziaria.

Vantaggi delle previsioni finanziarie

Le previsioni finanziarie consentono al management di prevedere come si comporterà un'azienda in futuro. Attraverso il brainstorming delle variabili, i team di leadership possono creare scenari che li preparano ad agire in modo proattivo e a pianificare di conseguenza.

Per esempio, prevedendo le entrate nei prossimi 18 mesi, un'azienda potrebbe pianificare come risponderà se gli indicatori economici previsti si manifestano o non si manifestano.

Utilizzando sia le ipotesi che i driver, le aziende possono pianificare una moltitudine di scenari e come potrebbero influenzare le varie aree del business, Compreso:

- Espansione futura, compreso il flusso di cassa necessario e il personale per supportare le iniziative.

- Nuovi prodotti o servizi per ottenere ulteriori flussi di entrate.

- Pianificazione della domanda per l'inventario.

- Avvio di un progetto di acquisizione o fidelizzazione dei clienti.

- Flusso monetario.

- Pianificazione della forza lavoro.

Sfide della previsione finanziaria

Le previsioni finanziarie possono guidare un migliore processo decisionale, presumendo che i modelli e i dati utilizzati per crearli siano affidabili. Però, un sondaggio tra i partecipanti durante un webcast di Ernst &Young (EY) ha mostrato che solo il 9% era "molto fiducioso" nella propria capacità di prevedere la domanda per i propri prodotti e servizi. Più di un terzo, o 35%, hanno affermato di essere "per niente fiduciosi" o "non molto fiduciosi" nelle loro capacità di previsione.

Perché?

Molte variabili possono influenzare l'accuratezza di una previsione, e non solo fattori economici. Spesso, la variabile più difficile da considerare sono i dati di un'azienda che vengono utilizzati per creare le previsioni in primo luogo. Molte aziende sfruttano una moltitudine di sistemi per gestire le proprie attività; forse un CRM, HCM, un libro mastro generale, uno strumento di gestione dell'inventario e una piattaforma di e-commerce.

L'unico modo per creare una previsione è scaricare i dati da queste origini e aggregarli in Excel. Una volta aggregati i dati, può essere manipolato e possono essere applicate formule; solo allora si possono analizzare le previsioni.

Diverse sfide possono sorgere durante questo processo.

- Dati statici. I dati del momento vengono scaricati in Excel, diventa statico. Ma le aziende non sono statiche. Modifiche dei dati, le transazioni sono invertite e alterate. Modifiche materiali a, Per esempio, i livelli di inventario effettuati dopo che i dati sono stati scaricati significano che le previsioni potrebbero non essere basate sulle informazioni più complete e accurate.

- Fonti di dati unificate. spesso, le fonti di dati utilizzate per la previsione non "parlano" tra loro. Piuttosto, i dati vengono inseriti manualmente, e le modifiche apportate in un sistema potrebbero non essere riflesse in altri. Questo può creare diversi problemi, tra questi la possibilità di duplicare i record e l'impossibilità di conciliare le transazioni. La mancanza di "verità" rende difficile sentirsi sicuri che le previsioni siano basate su informazioni accurate.

- Errori. Qualsiasi processo con molti passaggi manuali ha una maggiore propensione all'errore e al controllo della versione. Il processo di previsione standard in Excel prevede una serie di passaggi manuali e in genere chiude il processo con formule complesse. Però, un piccolo errore in una formula, o in una qualsiasi delle fasi di aggregazione e manipolazione, potrebbe avere effetti significativi sulla previsione.

- Problemi con la comprensione dell'impatto sul business. Un processo di previsione manuale è difficile da gestire, quindi il team finanziario può perdere troppo tempo solo per garantire l'accuratezza o correggere gli errori. Ciò lascia poco tempo per comprendere i problemi specifici che incidono sulle unità aziendali.

- Problemi di trasparenza. Con informazioni cruciali bloccate su file separati in tutta l'organizzazione, non esiste un archivio centrale di informazioni da cui tutti possano lavorare. Questa mancanza di trasparenza si traduce spesso in una mancanza di fiducia tra le unità aziendali e i leader finanziari.

Queste sfide si aggiungono ai motivi per cui molti dirigenti non si sentono sicuri nei processi di previsione delle loro aziende.

6 passaggi per creare le tue previsioni finanziarie

Quindi, come si crea una previsione di cui le parti interessate possono fidarsi? I sei passaggi seguenti ti consentiranno di iniziare:

- Allinea il processo di previsione finanziaria con modellazione e budgeting, idealmente con una soluzione unificata o strumenti ben integrati.

- Stabilire un approccio metodico al mantenimento dei dati storici che gli analisti possono attingere durante la creazione di modelli e la creazione di previsioni.

- Creare un conto economico pro forma che proietta spese e ricavi. Se stai cercando finanziamenti, puoi includere una dichiarazione di P&L che fornisce dettagli importanti che possono essere utilizzati per calcolare metriche chiave come l'EBITDA e che fornisce agli investitori informazioni dettagliate sulle prestazioni operative.

- Crea un rendiconto finanziario pro forma che delinea il tuo saldo di apertura, fonti di reddito e delineando le spese operative per proiettare il flusso di cassa netto. Il rendiconto finanziario deve includere i flussi finanziari derivanti dall'esercizio, attività di investimento e finanziamento.

- Creare un bilancio che mostra tutte le attività, correnti e non correnti, nonché le passività totali, inclusi i debiti, linee di credito, importi presi in prestito e patrimonio netto totale

- Rivalutare costantemente la previsione finanziaria, soprattutto quando le condizioni aziendali o economiche mostrano segni di cambiamento o all'indomani di un evento che può avere qualsiasi forma di impatto sulla tua attività.

Finalmente, le aziende con set di dati molto grandi potrebbero voler esaminare gli strumenti di apprendimento automatico. Aggiungendo più input e maggiori volumi di dati all'equazione di previsione, le aziende possono fornire previsioni più accurate. Che tipo di big data? Pensa a comprare modelli, intercettazione di una frode, informazioni sul mercato azionario in tempo reale, segmentazione dei clienti e altro ancora.

finanza

- Come rivendicare difficoltà finanziarie

- Come dimostrare le difficoltà finanziarie

- Come creare rendiconti finanziari utilizzando Excel

- Previsioni finanziarie vs. proiezione finanziaria:differenze chiave

- Come gestire lo stress finanziario

- Come creare un piano finanziario in 11 passaggi

- Come creare un piano quinquennale per il successo finanziario

- Fiduciario - Definizione e responsabilità

- Come solo $ 5 al giorno possono migliorare il tuo futuro finanziario

- Come rivivere gli errori del denaro passato danneggia il tuo futuro finanziario

-

Come garantire il tuo futuro finanziario come imprenditore autonomo

Come garantire il tuo futuro finanziario come imprenditore autonomo Sei uno delle centinaia di migliaia di liberi professionisti che devono ancora iniziare a risparmiare per una pensione privata? Secondo un recente sondaggio del National Employment Savings Trust (NEST...

-

Come creare una carriera

Come creare una carriera Una delle lezioni di carriera più importanti che ho imparato è perseguire una carriera e non un lavoro. A prima vista, Potresti pensare, Qual è la differenza? Anche io non lho preso per anni. È così...