Cos'è il debito Unitranche?

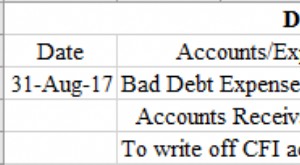

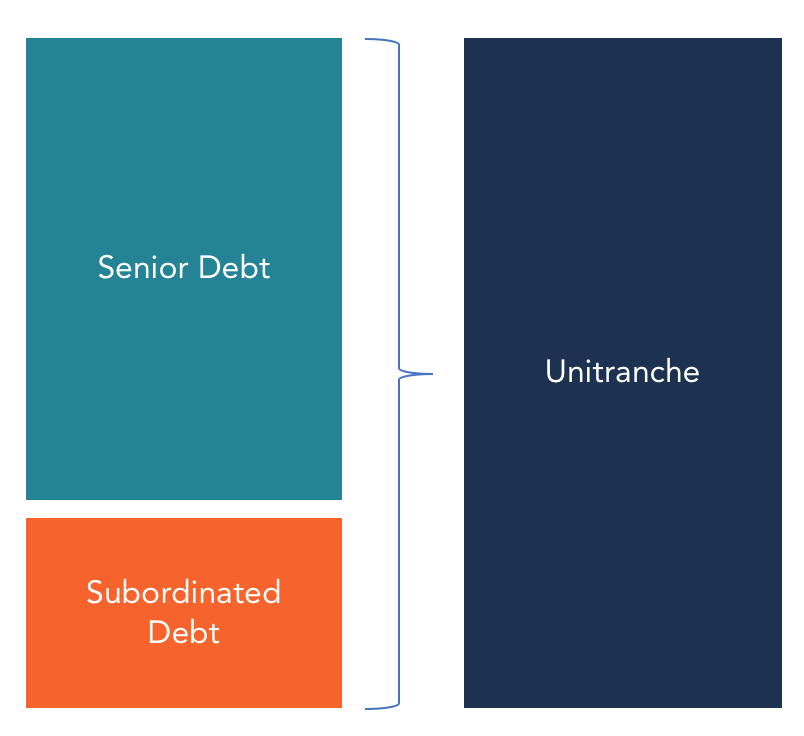

Un Unitranche Debt è una struttura di prestito ibrida che combina debito senior e subordinato Debito senior e subordinato Al fine di comprendere il debito senior e subordinato, dobbiamo prima rivedere lo stack di capitale. Lo stack di capitale classifica la priorità delle diverse fonti di finanziamento. Il debito senior e subordinato si riferisce al loro rango nello stack di capitale di una società. In caso di liquidazione, il debito senior viene prima pagato in un unico strumento di debito. Il mutuatario di questo tipo di prestito paga un tasso di interesse misto che cade tra il tasso del debito senior e il debito subordinato. I debiti Unitranche sono iniziati negli Stati Uniti nel 2005 e hanno guadagnato popolarità come opzione di finanziamento nel mercato europeo dei prestiti con leva finanziaria a partire dal 2012. L'obiettivo principale del finanziamento unitranche è rendere flessibili i termini di finanziamento del debito e aumentare l'accesso al capitale per le aziende. I mutuatari non solo aumentano la liquidità del mercato, ma portano anche nuova energia al tradizionale mercato del debito.

I principali fornitori di debiti unitranche sono entità di prestito non tradizionali come fondi di debito e altri istituti di credito istituzionali Top Banks negli Stati Uniti Secondo la Federal Deposit Insurance Corporation degli Stati Uniti, ce n'erano 6, 799 banche commerciali assicurate dalla FDIC negli USA a febbraio 2014. . Questi istituti di credito si concentrano sul finanziamento delle acquisizioni e sui prestiti del mercato medio. Questa forma di prestito era popolare durante la crisi finanziaria e la stretta creditizia che seguì quando le aziende in difficoltà non furono in grado di accedere alle strutture di prestito dai principali mercati del credito. Generalmente, nell'ambito del finanziamento unitranche, un unico prestatore fornisce l'intero credito con un solo set di documenti.

Utenti di prestiti Unitranche

I principali beneficiari del debito unitranche sono i mutuatari aziendali del mercato medio con vendite inferiori a $ 100 milioni e un EBITDAEBITDAEBITDA o Guadagno prima degli interessi, Imposta, Ammortamento, L'ammortamento è l'utile di una società prima che venga effettuata una di queste deduzioni nette. L'EBITDA si concentra sulle decisioni operative di un'azienda perché esamina la redditività dell'azienda dalle operazioni principali prima dell'impatto della struttura del capitale. Formula, esempi di meno di $ 50 milioni. Il debito Unitranche funziona come un mercato del credito alternativo per le aziende che potrebbero non avere un facile accesso a grandi linee di credito da parte delle istituzioni finanziarie tradizionali. La dimensione media di un prestito unitranche è di $ 100 milioni, ed è spesso utilizzato per finanziare operazioni di leveraged buyout come management buyout e acquisizioni di private equity.

Caratteristiche dei debiti Unitranche

Le seguenti sono le caratteristiche chiave dei debiti unitranche:

1. Contratto di prestito unico

Il finanziamento Unitranche prevede un unico contratto di credito e richiede una serie di documenti di garanzia. Riduce la quantità di documentazione e scartoffie che i mutuatari devono rispettare prima di poter accedere ai fondi. Finanziamento con leva tradizionale come junior, soppalco, Fondo mezzaninoUn fondo mezzanino è un pool di capitale che investe in finanziamenti mezzanini per acquisizioni, crescita, ricapitalizzazione, o acquisizioni di gestione/leverage. Nella struttura del capitale di una società, la finanza mezzanine è un ibrido tra equity e debito. Il finanziamento mezzanino assume più comunemente la forma di azioni privilegiate o di debito subordinato e non garantito. e il debito senior richiedono una documentazione separata, inoltre i mutuatari dovranno rispettare diversi pacchetti di accordi in ciascun debito. Ciò significa che affinché un mutuatario possa beneficiare di un singolo debito, devono compilare diversi documenti, che richiede tempo e fatica. L'unico caso in cui a un mutuatario può essere richiesto di compilare più di un documento in un debito unitranche è quando esiste una linea di credito revolving che necessita di un contratto di prestito separato.

2. Protezione dalle chiamate

Un prestatore di unitranche può richiedere una protezione in caso di mancato rimborso anticipato/rimborso anticipato per i primi 12-24 mesi di vita del prestito. Le tariffe di pagamento anticipato e la durata del periodo di non chiamata variano da un mercato all'altro, ma vengono negoziate prima di raggiungere un accordo definitivo. La maggior parte dei finanziatori include una clausola di "ripristino" nel contratto di credito per i primi due anni in modo che eventuali interessi e commissioni dovuti durante questo periodo possano essere pagati insieme agli altri importi di pagamento anticipato. In assenza di tale disposizione, alcuni istituti di credito possono addebitare un ulteriore 1%-2% in aggiunta all'importo del pagamento anticipato.

3. Scadenza e rimborso proiettile

Un debito unitranche viene fornito con un unico tasso di interesse e termine di scadenza, che di solito è tra i cinque ei sette anni. Il finanziamento Unitranche di solito richiede un rimborso forfettario una tantum dell'intero prestito alla scadenza.

4. Vantaggi per il mutuatario

Uno dei vantaggi del finanziamento unitranche è la sua semplicità, rispetto alle tradizionali linee di credito. I mutuatari passano solo attraverso un unico processo di approvazione e preparano una serie di documenti per i finanziatori. Anche, l'assunzione di un unico strumento di debito che è una combinazione di due tipi di debiti riduce il numero di rapporti legali che il mutuatario sarebbe tenuto a preparare. Grazie a questa semplicità, i mutuatari sono disposti a pagare un premio superiore a quello che avrebbero pagato a un istituto finanziario tradizionale.

Quando si tratta di una transazione sensibile al fattore tempo, il finanziamento unitranche offre al mutuatario il vantaggio di trattare con un unico prestatore, e questo aiuta a chiudere rapidamente la transazione. Questo è diverso dai prestiti di credito tradizionali in cui un mutuatario deve trattare con diversi istituti di credito e fornire diversi documenti legali. Poiché il mutuatario ha a che fare con un unico mutuante, può negoziare per la documentazione del patto flessibile, quote di ammortamento, e termini di pagamento anticipato. Anche, il mutuatario dovrà sostenere costi amministrativi inferiori poiché un solo agente amministrativo autorizza lo strumento di debito.

Inoltre, il finanziamento unitranche consente alle piccole e medie imprese di accedere a finanziamenti che sarebbe impossibile ottenere da una banca. Generalmente, la maggior parte delle banche impone normative restrittive che svantaggiano i piccoli mutuatari che non sono stabili come le grandi aziende. Il finanziamento Unitranche riunisce questi prestatori per negoziare e trovare condizioni favorevoli che non limitino i piccoli mutuatari. Quando questi istituti di credito senior accettano l'accordo, possono offrire una quantità significativa di debito senior e guadagnare interessi elevati nel lungo periodo.

Svantaggi del debito Unitranche

I debiti Unitranche di solito vengono con protezioni di chiamata che richiedono ai mutuatari di effettuare il rimborso per un certo periodo predeterminato. La protezione dalle chiamate blocca i mutuatari in debito per quel periodo minimo, tali da non poter utilizzare le loro riserve di liquidità in eccesso per estinguere il debito in importi forfettari volontari.

Somiglianze tra Unitranche Debt e Equity

Il finanziamento Unitranche possiede alcune caratteristiche simili al finanziamento azionario. Costo del capitale Il costo del capitale è il tasso di rendimento minimo che un'impresa deve guadagnare prima di generare valore. Prima che un'azienda possa realizzare un profitto, deve almeno generare entrate sufficienti per coprire il costo del finanziamento del suo funzionamento. per alcune delle caratteristiche contrattuali contenute in un accordo di unitranche. Una delle somiglianze tra queste due forme di finanziamento è la comparabilità con gli azionisti. Proprio come gli azionisti, l'obiettivo del finanziamento unitranche è fornire capitale per finanziamenti a lungo termine. Offre il vantaggio di garantire un processo decisionale efficiente durante il periodo di prestito e anche nella negoziazione del contratto di debito.

Nel finanziamento azionario, gli investitori partecipano al processo decisionale e hanno il diritto di essere informati sui progetti futuri della società. Se la società decide di liquidare, gli azionisti hanno diritto a ricevere una quota della società dopo il pagamento dei creditori privilegiati. Allo stesso modo, i fornitori di unitranche richiedono azioni della società del mutuatario con l'obiettivo di ottenere il controllo sulla società in caso di evento esecutivo. Il prestatore invia anche consulenti al mutuatario per fornire conoscenze di mercato su questioni strategiche.

Lettura correlata

Scopri di più sulla modellazione e valutazione finanziaria con i corsi di modellazione della valutazione online di CFI. Inoltre, le risorse CFI di seguito ti aiuteranno nel tuo viaggio per diventare un analista finanziario di livello mondiale.

- Capacità di debitoCapacità di debitoLa capacità di debito si riferisce all'importo totale del debito che un'azienda può incorrere e rimborsare in base ai termini dell'accordo sul debito.

- Valore di mercato del debitoValore di mercato del debitoIl valore di mercato del debito si riferisce al prezzo di mercato che gli investitori sarebbero disposti ad acquistare il debito di una società a, che differisce dal valore di carico in bilancio.

- Debt ScheduleDebt ScheduleUn programma di debito espone tutto il debito che un'azienda ha in un programma in base alla sua scadenza e al tasso di interesse. Nella modellazione finanziaria, flussi di spesa per interessi

- Junior TrancheJunior TrancheUna tranche junior è un debito non garantito che ha una priorità di rimborso inferiore rispetto ad altri debiti in caso di default. Viene anche chiamato debito subordinato.

finanza

-

Cos'è il debito di rischio?

Cos'è il debito di rischio? Il debito di rischio è un tipo di finanziamento del debito ottenuto da aziende e startup in fase iniziale. Questa guida delinea le 17 metriche di valutazione delle-commerce più importanti per Internet...

-

Cos'è il debito di margine?

Cos'è il debito di margine? Il debito a margine rappresenta limporto che un investitore deve a un broker nel proprio conto a margine. Quando un broker approva un conto a margine per un investitore, al conto margine viene concess...