Cos'è la chiamata a domicilio?

Una chiamata a domicilio è un ordine da parte di una società di brokeraggio che richiede al titolare del conto di aumentare il capitale del conto a margine quando è inferiore al requisito. La call è spesso preceduta da perdite sui titoli acquistati a margine, che è il credito concesso ai trader per l'acquisto di ulteriori titoli.

Gli investitori devono mantenere un livello minimo di capitale (margine di mantenimento) per continuare a godere dei privilegi di prestito nel loro conto a margine. Una visita a domicilio è tipicamente orchestrata a causa delle oscillazioni del mercato. Il margine di mantenimentoMargine di mantenimentoIl margine di mantenimento è l'importo totale del capitale che deve rimanere in un conto di investimento per mantenere un investimento o una posizione di negoziazione ed evitare una richiesta si basa sull'attuale valore di mercato delle azioni piuttosto che sul suo prezzo di acquisto.

Riepilogo

- Una chiamata a domicilio si verifica quando una società di brokeraggio richiede a un investitore di depositare più denaro in un conto a margine per coprire le carenze di margine quando è al di sotto della soglia standard.

- Le chiamate domestiche sono influenzate dai movimenti del mercato, poiché il mantenimento del requisito di margine si basa sul valore di mercato delle azioni e non sul prezzo di acquisto.

- Secondo il regolamento T, se un investitore non onora la chiamata a domicilio entro cinque giorni lavorativi, le partecipazioni nel conto margini sono liquidate per compensare il rischio di indebitamento.

Capire le chiamate a domicilio

I regolamenti sugli investimenti stabiliscono l'importo minimo richiesto all'investitore per aprire un conto a margine, l'importo iniziale per l'investimento a margine, e il capitale minimo che qualifica l'investitore a continuare a prendere in prestito.

Esistono in genere tre tipi di chiamate associate all'investimento a margine. Una di queste chiamate è l'iniziale richiesta di margine , noto anche come chiamata federale, e viene effettuato quando il titolare del conto ha un capitale inadeguato per soddisfare il requisito iniziale. La seconda chiamata è il chiamata a domicilio , detta anche chiamata di mantenimento avviata quando il patrimonio netto scende al di sotto dell'importo minimo necessario per compensare le perdite.

La terza chiamata è il scambio di chiamata o chiamata NYSE che serve a informare l'investitore che il suo livello di capitale è inferiore al NYSENew York Stock Exchange (NYSE) Il New York Stock Exchange (NYSE) è la più grande borsa valori del mondo, che ospita l'82% dell'S&P 500, così come 70 del più grande livello del 10%. Come tipo di margin call, la chiamata a domicilio si rivolge agli investitori che prendono in prestito denaro dalla società di brokeraggio per acquistare azioni. Sono vincolati dai requisiti dell'impresa per mantenere determinati livelli di fondi richiesti per compensare i costi di finanziamento.

Acquistare azioni a margine

Gli investitori possono aumentare i rendimenti del proprio portafoglio di titoli acquistando ulteriori titoli a margine. Prendono in prestito utilizzando conti a margine di broker-dealer, che misurano la responsabilità dei correntisti nei confronti delle società di brokeraggio. Sono inclusi nella passività i prestiti da intermediari per la detenzione o l'acquisto di azioni e altri prestiti non correlati ad azioni ordinarie.

Tale passività sotto forma di prestito viene presa in prestito per facilitare la negoziazione con leva finanziaria dei titoli. Se il prezzo di mercato dei titoli aumenta, l'investitore può venderli, rimborsare la passività e trattenere l'eccedenza come profitto. Però, se i titoli diminuiscono di prezzo e l'investitore vende, lui o lei subisce una perdita e deve ancora la società di brokeraggioBrokerageUn brokeraggio fornisce servizi di intermediazione in varie aree, per esempio., investire, ottenere un prestito, o l'acquisto di immobili. Un broker è un intermediario che l'importo del margine. Anche, se l'importo che hanno depositato nelle riserve è inferiore all'importo dovuto, devono riconciliare il deficit.

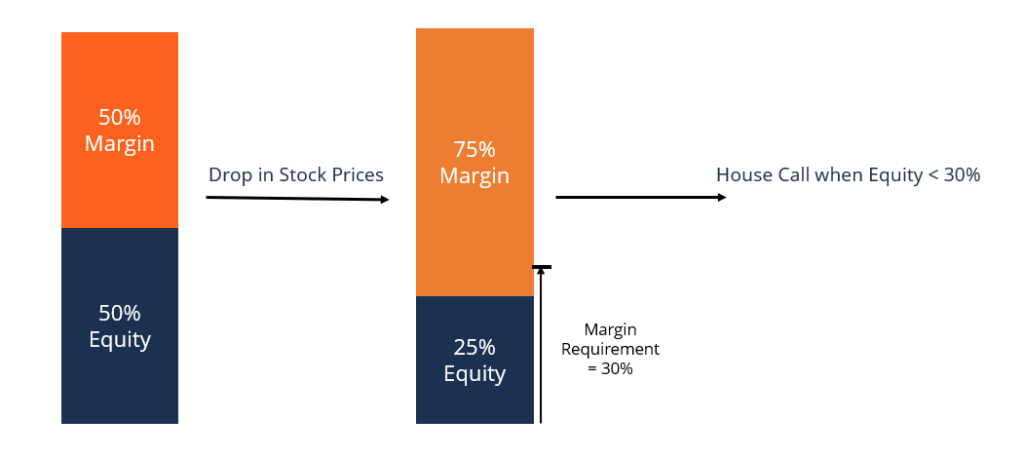

Viene effettuata una chiamata a domicilio se il valore delle partecipazioni scende al di sotto dell'importo del deposito richiesto. Per fare la differenza, gli investitori possono vendere una parte delle attività o depositare più contanti sul conto. Un cliente può prendere in prestito fino al 50% del prezzo di acquisto iniziale delle partecipazioni, soggetti ai requisiti previsti dal regolamento T del Federal Reserve Board. Anche così, i singoli intermediari-operatori si riservano la facoltà di adeguare il tasso purché superiore a quanto previsto dal Regolamento T.

Anche, il conto registra le partecipazioni e le transazioni di entrambi i titoli a margine e in conformità con il regolamento T. Ai titoli contenuti nel presente documento deve essere assegnato un nome di via con le società di brokeraggio come proprietario legale.

Requisiti per le visite a domicilio per le aziende

The Financial Industry Regulatory Authority (FINRA)Financial Industry Regulatory Authority (FINRA)La Financial Industry Regulatory Authority (FINRA) agisce come un organismo di autoregolamentazione per le società di intermediazione mobiliare che operano negli Stati Uniti. impone requisiti aggiuntivi sui conti a margine. Un requisito è il livello minimo di capitale del 25% del valore di mercato degli investimenti che una società di brokeraggio deve mantenere come garanzia. Il broker-dealer è autorizzato ad adeguare il prezzo minimo alle proprie esigenze.

Generalmente, il minimo massimo è pari al 50% del prezzo di acquisto dei titoli acquistati a margine. Il valore diventa la soglia automatica per un deposito azionario. La chiamata a domicilio offre al titolare del conto un periodo di tempo specifico per soddisfare il mantenimento del margine.

Per esempio, il Fidelity Account Investment richiede il pagamento completo della manutenzione della casa entro cinque giorni lavorativi dalla data di negoziazione. Il mantenimento del margine è del 50%. I saldi in debito non sono consentiti oltre tale lasso di tempo ai fini della negoziazione di titoli e non possono essere utilizzati per vendite allo scoperto.

Se il commerciante non riesce a depositare l'intero importo, la società di brokeraggio procederà alla liquidazione dei titoli sul conto in modo che nessun altro pagamento possa essere autorizzato senza pagamento alla data di negoziazione. Un tipico esempio di un'impresa di investimento con gli stessi requisiti è la Charles Schwab Corporation. Le house call della società di investimento sono esigibili immediatamente con un requisito di mantenimento del margine del 30%.

Risorse addizionali

CFI offre la pagina del programma Capital Markets &Securities Analyst (CMSA)™ - CMSA Iscriviti al programma CMSA® di CFI e diventa un Analista di mercati finanziari e titoli certificato. Fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione per coloro che desiderano portare la propria carriera a un livello superiore. Per continuare ad apprendere e sviluppare la tua base di conoscenze, si prega di esplorare le risorse pertinenti aggiuntive di seguito:

- Prezzo di esercizio Prezzo di esercizio Il prezzo di esercizio all'interno di un'opzione è il prezzo al quale il detentore è in grado di acquistare l'attività sottostante. Se il prezzo di mercato di

- AnticipoAccontoUn anticipo è un pagamento iniziale non rimborsabile che viene pagato in anticipo per l'acquisto di un articolo costoso, come un'auto o una casa,

- Posizioni lunghe e cortePosizioni lunghe e corteNegli investimenti, le posizioni long e short rappresentano scommesse direzionali da parte degli investitori che un titolo salirà (quando lungo) o scenderà (quando corto). Nella compravendita di beni, un investitore può assumere due tipi di posizioni:lunghe e corte. Un investitore può acquistare un asset (andando long), o venderlo (andando short).

- Federal ReserveFederal Reserve (The Fed)La Federal Reserve è la banca centrale degli Stati Uniti ed è l'autorità finanziaria dietro la più grande economia di libero mercato del mondo.

investire

- Cos'è il markup?

- Cos'è il margine EBITDA?

- Che cos'è il margine di sicurezza?

- Che cos'è il margine di segmento?

- Che cos'è una data di chiamata?

- Cos'è il mercato delle chiamate?

- Che cos'è un'opzione di chiamata?

- Che cos'è un premio di chiamata?

- Qual è l'obbligo di manutenzione della casa?

- Che cos'è il margine di mantenimento?

-

Che cos'è un margine di profitto?

Che cos'è un margine di profitto? In contabilità e finanza, un margine di profitto è una misura dei guadagni (o dei profitti) di unazienda rispetto ai suoi ricavi. In contabilità, i termini vendite e. Le tre principali metriche del ma...

-

Margin call:cos'è e come evitarlo

Margin call:cos'è e come evitarlo Una richiesta di margine si verifica quando il valore dei titoli in un conto di intermediazione scende al di sotto di un certo livello, noto come margine di mantenimento, richiedere al titolare del co...