Dovresti trattare le tue prestazioni di sicurezza sociale come un legame?

Come saprai, una delle tue decisioni di investimento più importanti ha a che fare con allocazione delle risorse - questo è, quanto del tuo portafoglio dovrebbe essere investito in varie classi di attività, come azioni e obbligazioni. La risposta ottimale ha principalmente a che fare con la tua età e la tua propensione al rischio.

Quando sei giovane, hai tempo per superare gli alti e bassi del mercato, quindi in genere è meglio orientare il portafoglio verso investimenti più rischiosi ma potenzialmente più remunerativi, come le azioni. Quando invecchi, è saggio cambiare quel mix, riducendo l'esposizione alle azioni e aumentando l'utilizzo di investimenti meno volatili, come le obbligazioni.

Anche la tua tolleranza al rischio gioca un ruolo. Se ti senti a tuo agio con il rischio, che potrebbe indirizzarti verso un portafoglio più pesante. Se preferisci il lato più sicuro dello spettro, potresti volere un mix di investimenti più conservativo.

Ma è qui che entra in gioco la nostra domanda di apertura dal suono esoterico:e se potessi dare un valore attuale ai tuoi futuri sussidi di sicurezza sociale? E se aggiungessi tale importo al tuo attuale portafoglio di investimenti? Ciò renderebbe il tuo portafoglio molto più grande, e cambierebbe il modo in cui stai investendo, che è esattamente ciò che consiglia la leggenda degli investimenti e fondatore di Vanguard Jack Bogle. (Vedi anche:Le basi dell'Asset Allocation)

Esecuzione dei numeri

Supponiamo che tu abbia investimenti per un totale di $ 450, 000 e la tua asset allocation ottimale è il 60% di azioni e il 40% di obbligazioni. Ciò significa che dovresti avere $ 270, 000 investito in azioni e $ 180, 000 in obbligazioni.

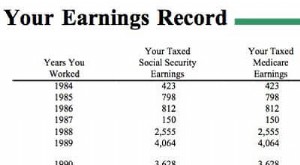

Supponiamo inoltre che i tuoi benefici di Social Security stimati siano di $ 1, 250 al mese, o $ 15, 000 all'anno, a partire dall'età di 67 anni (puoi vedere i tuoi benefici stimati creando un account sul sito Web dell'Amministrazione della sicurezza sociale). Questo esercizio richiede anche che tu faccia un'ipotesi sulla tua aspettativa di vita; supponiamo che vivrai altri 20 anni dopo aver iniziato a riscuotere la previdenza sociale.

Bogle suggerirebbe di valutare il tuo portafoglio a $ 750, 000. Sono 450 dollari, 000 di effettivo investimenti più $ 300, 000 di presunte prestazioni di sicurezza sociale future ($ 15, 000 all'anno volte 20 anni). Ci sono altri modi per determinare il valore attuale dei tuoi benefici futuri, ma prendere l'importo annuo stimato del beneficio e moltiplicarlo per il numero di anni che si prevede di vivere dopo aver iniziato a richiedere i benefici è il più semplice.

Applicando un'allocazione 60/40 ai tuoi $750 appena gonfiati, 000 di portafoglio significherebbe che il tuo mix di investimento ottimale è di $ 450, 000 in azioni e $ 300, 000 in obbligazioni. Bogle suggerisce che, poiché la previdenza sociale è un beneficio virtualmente garantito, quei 300 dollari, 000 "risorsa" è un conservatore asset — più simile a un'obbligazione che a un'azione. Ciò significa che sei libero di investire tutti i tuoi $ 450 effettivi, 000 portafoglio in azioni. (Vedi anche:7 motivi per cui non sei mai troppo vecchio per acquistare azioni)

Cosa potrebbe andare storto?

I sostenitori di questa idea, come Bogle, sottolinea che l'approccio molto più aggressivo che ti consentirebbe di adottare con i tuoi investimenti effettivi ti darebbe il potenziale per far crescere il tuo gruzzolo molto più grande. Storicamente, le azioni hanno di gran lunga sovraperformato le obbligazioni, quindi in teoria è corretto.

Però, significherebbe anche assumersi un rischio molto maggiore di quello che sei in questo momento e dover sopportare una volatilità molto maggiore di quella con cui potresti sentirti a tuo agio, soprattutto quando si invecchia. Per esempio, come vorresti avere 65 anni, avere l'intero portafoglio previdenziale investito in azioni, attraversare un mercato ribassista simile al 2008, e perdere il 50 percento?

Più, diciamo che per te è importante lasciare un'eredità. E se attraversi un mercato ribassista in stile 2008 quando hai 60 o 70 anni e quella supposizione che hai fatto di vivere fino a 87 anni non funziona così bene? L'unica parte del tuo portafoglio che rimarrebbe indietro è il tuo effettivo portafoglio, che è appena stato tagliato a metà.

E il resto del tuo portafoglio:$ 300, 000 di future prestazioni di sicurezza sociale? Nel momento in cui muori, il valore di tali vantaggi scende a $ 0. Sei a tuo agio con quello?

Un'altra preoccupazione è se la previdenza sociale esisterà anche quando andrai in pensione. Anche se è difficile immaginare che l'organizzazione possa scomparire completamente, è molto più facile immaginare un giorno in cui i benefici saranno ridotti in base al reddito familiare - il cosiddetto test dei mezzi. La quantità di denaro che gli attuali lavoratori stanno versando nel programma semplicemente non è sufficiente per continuare a pagare ai beneficiari l'intero importo dovuto a tempo indeterminato.

Non per i deboli di cuore

Solo se sei estremamente tollerante al rischio dovresti considerare di includere i futuri benefici della sicurezza sociale nella tua asset allocation. Anche allora, faresti bene a considerare solo a porzione di quei benefici.

Per la maggior parte, però, a causa dello stress aggiuntivo che questo approccio porterebbe, soprattutto in un momento della vita in cui la tranquillità sarà sempre più importante, probabilmente non ha senso.

investire

- Capire la tua età di pensionamento della previdenza sociale

- Dovresti investire in un fondo obbligazionario? I pro ei contro dell'utilizzo di fondi obbligazionari nel tuo portafoglio di investimento

- Quando dovresti riequilibrare il tuo portafoglio di investimenti?

- Paghi le tasse sulla sicurezza sociale?

- 3 modi in cui il COVID-19 potrebbe influenzare il momento in cui dovresti richiedere i benefici della Social Security

- 4 modi per massimizzare i tuoi controlli di sicurezza sociale

- Massimizzare la tua sicurezza sociale usando i benefici coniugali

- Prestazioni di sicurezza sociale:determinazione dell'età pensionabile completa

- Quanto del tuo portafoglio dovresti allocare all'oro?

- Perché NON dovresti diversificare eccessivamente il tuo portafoglio?

-

7 fatti sulla sicurezza sociale che possono aumentare i tuoi benefici

7 fatti sulla sicurezza sociale che possono aumentare i tuoi benefici Ti sei mai chiesto in che modo le informazioni fiscali FICA sulla tua busta paga influiscono sui tuoi futuri benefici pensionistici? La FICA è unimposta sui salari che finanzia sia la previdenza soc...

-

Quando si dovrebbe richiedere la previdenza sociale?

Quando si dovrebbe richiedere la previdenza sociale? Quando si dovrebbe richiedere la previdenza sociale? La pianificazione della pensione è complicata, a partire dalla decisione su quando iniziare a percepire le prestazioni di Social Security. Da u...