Ripensare la diversificazione:come preparare il portafoglio in caso di un'altra crisi

Se sei come la maggior parte degli investitori, probabilmente sei investito nel mercato azionario attraverso un conto pensionistico o un conto di intermediazione individuale. Ma cosa succede se ti dicessi che quasi tutti i principali investitori istituzionali hanno ottenuto rendimenti corretti per il rischio più elevati dei tuoi seguendo una strategia di investimento diversa?

I principali investitori istituzionali diversificano i loro portafogli attraverso investimenti sia pubblici che privati. Però, fino a poco tempo fa, i singoli investitori di tutti i giorni erano vietati dai regolamenti per accedere ai mercati privati. Per definizione, gli investimenti privati non erano disponibili per il pubblico. Ora, i progressi tecnologici e l'introduzione di nuove normative federali consentono agli investitori al dettaglio di investire come istituzioni.

Teoria del portafoglio tradizionale

Sebbene le strategie di investimento possano variare nel ventunesimo secolo, la maggior parte dei portafogli degli investitori sembra abbastanza simile, con la maggioranza destinata a un mix di azioni pubbliche (60-70%) e il resto a obbligazioni. Per molti anni, questa allocazione è stata considerata la norma.

Questa idea è stata introdotta per la prima volta dall'economista Harry Markowitz nel 1952. Conosciuta come "Teoria moderna del portafoglio", L'approccio di Markowitz offre agli investitori un modo per massimizzare i rendimenti per un dato livello di rischio diversificando tra diversi asset.

Oggi, I risultati di Markowitz sono generalmente utilizzati per giustificare il modello standard di allocazione del portafoglio, per cui il tuo portafoglio di investimenti dovrebbe essere un equilibrio tra azioni e obbligazioni quotate in borsa, partendo da un rapporto tipicamente di 70:30, e poi passare dalle azioni alle obbligazioni man mano che si invecchia. Si ritiene che l'allocazione in azioni pubbliche offra una diversificazione sufficiente tra i settori, geografie, e rischi specifici dell'impresa, mentre si ritiene generalmente che le obbligazioni agiscano come diversificatori a livello di portafoglio e attenuanti del rischio, poiché storicamente si presume che i rendimenti del reddito fisso siano inversamente correlati alle azioni.

Fino ai giorni nostri, questo è stato vero per l'investitore di tutti i giorni. Nel corso della storia l'acquisto di un paniere di azioni ha offerto una maggiore diversificazione di quanto non faccia ora. Infatti, questo è stato il motivo per cui il mercato azionario si è sviluppato in primo luogo, in modo che gli azionisti potessero mitigare il loro rischio distribuendo la loro esposizione. La Compagnia Olandese delle Indie Orientali, la prima società quotata in borsa al mondo, diventato pubblico per questo motivo. Navigare esploratori in territori inesplorati su barche di legno in tutto il mondo si rivelò un esercizio molto pericoloso nei primi anni del 1600!

Certo, investitori che hanno perso una notevole ricchezza nei crolli del mercato azionario del 1929, 1973, 1987, 2000, e il 2008 ha imparato rapidamente che la diversificazione tra le azioni da sola non offre una mitigazione del rischio sufficiente. Questo è vero per qualsiasi asset class. Sebbene il mercato azionario si sia ripreso con il tempo da questi crolli, Ho sempre ritenuto fortemente che fosse di vitale importanza dare ai singoli investitori l'accesso alle stesse strategie di mitigazione del rischio precedentemente disponibili solo per gli investitori istituzionali. Ecco perché ho creato Fundrise:per offrire ad altri l'opportunità di diversificare al di fuori dei mercati pubblici, dando loro così l'opportunità di guadagnare rendimenti potenzialmente migliori, mitigare il loro rischio, e pianificare adeguatamente la stabilità finanziaria delle loro famiglie.

Un nuovo approccio

Sebbene nei primi giorni del mercato azionario, distribuire i tuoi soldi in un piccolo paniere di azioni significava che potevi dormire sonni tranquilli, negli ultimi anni, questo non potrebbe essere più lontano dalla verità. Poiché la correlazione non solo tra azioni ma anche tra azioni e obbligazioni è aumentata, è diminuito il potenziale di diversificazione del portafoglio tradizionale. Ciò è dovuto a una serie di motivi, compresi i progressi nella tecnologia di trading e l'aumento degli investimenti in indici, per dirne alcuni. Un portafoglio altamente correlato allocato solo ad azioni e obbligazioni pubbliche rischia perdite drammatiche in una fase di recessione.

Numerose prove suggeriscono che gli investimenti privati, non negoziati in una borsa valori pubblica, possono aumentare le prestazioni del portafoglio mitigando il rischio. Però, c'è un compromesso. Gli investitori rinunciano alla liquidità a breve termine in cambio di questi rendimenti potenziali più elevati. Sebbene alcuni investitori non possano permettersi di destinare una percentuale dei loro investimenti ad attività meno liquide, può essere adatto per gli investitori a lungo termine.

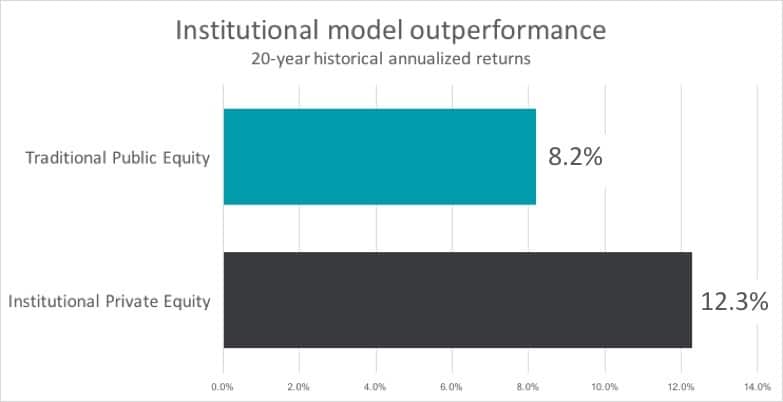

Molti degli investitori istituzionali di maggior successo hanno costantemente protetto il loro lato negativo e guadagnato rendimenti più elevati aggiungendo attività del mercato privato come gli immobili ai loro portafogli. Per esempio, le partecipazioni di investimento privato del sistema pensionistico dei dipendenti pubblici della California hanno generato rendimenti netti annuali di classe 20 anni del 12,3% contro l'8,2% per le sue partecipazioni in azioni pubbliche, un differenziale di circa 400 punti base.

Un recente studio di Pew ha rilevato che i piani pensionistici pubblici hanno più che raddoppiato le loro allocazioni di investimenti alternativi nell'ultimo decennio, dall'11% al 25%, in media, e ora detengono 255 miliardi di dollari di asset di private equity. Inoltre, in un sondaggio condotto dal McKinsey Global Institute (MGI) tra i fondi istituzionali che rappresentano quasi $ 7,5 trilioni di attività investibili, più di tre quarti hanno indicato che sono "probabili" o "molto propensi" a migliorare le proprie capacità di investimento in private equity nei prossimi cinque anni.

Il motivo principale per cui vedo individui senza esposizione alle alternative si riduce alla mancanza di istruzione sull'argomento, principalmente a causa del fatto che la maggior parte delle persone storicamente non ha avuto accesso alle alternative.

Accesso attraverso la tecnologia

Abbiamo avviato Fundrise perché sapevamo che c'era un modo migliore per investire, ma che la maggior parte degli investitori non ha potuto accedere ad alternative private di qualità. Ho visto gli immobili privati sovraperformare tutti gli altri miei investimenti, eppure gli investitori pubblici non hanno e non possono investire. Recenti modifiche normative, in particolare il regolamento A+, hanno finalmente reso possibile l'accesso agli investimenti privati. Costruendo la prima piattaforma di investimento immobiliare sul mercato privato, ora abbiamo reso possibile ed efficiente per l'investitore di tutti i giorni avere un portafoglio come il più sofisticato, fondi di investimento multimiliardari.

Combinando la tecnologia con le nuove normative federali, Fundrise porta direttamente a te il mondo un tempo irraggiungibile degli investimenti privati. La tecnologia ha cambiato quasi ogni aspetto della nostra vita nel 21° secolo, è ora che la tua strategia di investimento venga raggiunta.

Ben Miller è cofondatore e CEO di Fundrise. Con oltre 18 anni di esperienza nel settore immobiliare commerciale, Il signor Miller è un innovatore e un sostenitore dell'investitore quotidiano, concentrandosi sulla missione Fundrise di democratizzare l'accesso agli investimenti immobiliari. Rimani aggiornato con le ultime da Fundrise attraverso i loro canali social:Facebook, Twitter e LinkedIn.

Le performance passate non sono garanzia di risultati futuri. Eventuali ritorni storici, rendimenti attesi, o le proiezioni probabilistiche potrebbero non riflettere le prestazioni future effettive. Tutti i titoli comportano rischi e possono comportare una perdita parziale o totale. Sebbene i dati che utilizziamo da terze parti siano ritenuti affidabili, non possiamo garantire l'accuratezza o la completezza dei dati forniti dagli investitori o da altre terze parti. Né Fundrise né alcuna delle sue affiliate forniscono consulenza fiscale e non rappresentano in alcun modo che i risultati qui descritti comporteranno una particolare conseguenza fiscale. I potenziali investitori dovrebbero consultare i propri consulenti fiscali personali in merito alle conseguenze fiscali in base alle loro circostanze particolari. Né Fundrise né alcuna delle sue affiliate si assumono la responsabilità delle conseguenze fiscali per qualsiasi investitore di qualsiasi investimento. Le circolari di offerta pubblicamente depositate degli emittenti sponsorizzate da Rise Companies Corp., non tutti i quali possono essere attualmente qualificati dalla Securities and Exchange Commission, può essere trovato su fundrise.com/oc .

investire

- Come preparare la tua azienda per il finanziamento

- Come diversificare il tuo portafoglio:13 strategie intelligenti

- Come monitorare il tuo portafoglio di investimenti nel 2021

- In che modo gli investimenti socialmente responsabili influiscono sul tuo portafoglio di investimenti?

- Evita gli investimenti emotivi per una maggiore stabilità nel tuo portafoglio

- Come determinare il giusto mix di risorse per il tuo portafoglio:resistere ai cicli di mercato

- In che modo l'acquisto di una casa influisce sul tuo portafoglio

- Diversificazione:cos'è e come funziona

- Quanto del tuo portafoglio dovresti allocare all'oro?

- Come un fondo di investimento internazionale diversifica il tuo portafoglio

-

Come rafforzare il tuo portafoglio di investimenti in un mercato volatile

Come rafforzare il tuo portafoglio di investimenti in un mercato volatile Il 2018 è stato un ottovolante per il mercato azionario. Se sei un investitore, probabilmente sei stato colpito più di una volta, nel bene e nel male. Il Dow Jones Industrial Average (DJIA), Nasdaq co...

-

Come costruire il tuo portafoglio di criptovalute nel 2021

Come costruire il tuo portafoglio di criptovalute nel 2021 La tua strategia di investimento guiderà il tuo portafoglio. E simile allacquisto di qualcosa di nuovo come unautomobile, prima guardi e studi i diversi modelli e fai identificare quale si adatta megl...