Superare la curva:Asset Allocation

Investire per avere successo significa tanto avere il giusto processo quanto scegliere gli investimenti giusti. Evita la raffica di messaggi di denaro concentrandoti su una semplice domanda: Qual è il fattore più importante che influisce sul rendimento del tuo investimento? La risposta è:una strategia di asset allocation adeguata basata su un equilibrio tra la tua tolleranza al rischio e la necessità di crescita.

Uno studio spesso citato, Determinanti della performance del portafoglio, ha mostrato che oltre il 90 percento della variabilità del rendimento di un portafoglio è dovuto all'allocazione degli asset, più che al market timing e alla selezione dei titoli. Sebbene vi sia disaccordo tra gli accademici sull'esatto impatto dell'asset allocation sulla performance, in pratica è il primo ordine del giorno per le istituzioni con molti soldi da gestire.

Ad esempio, controlla la relazione annuale o l'aggiornamento di una tipica dotazione universitaria (vedi qui per la relazione della Stanford University Endowment). Probabilmente noterai che il primo componente della strategia di investimento affrontata è l'asset allocation.

Il passaggio a una strategia di investimento passivo basata sull'allocazione degli asset può ottimizzare il proprio portafoglio, e fare la differenza tra andare in pensione con un budget ridotto o uno stile di vita fatto di sogni di champagne e desideri di caviale.

Che cos'è l'allocazione delle risorse?

Per aiutare a visualizzare cosa significa effettivamente l'allocazione degli asset, è utile usare un'analogia. Usiamo una squadra di calcio. Per costruire una grande squadra di calcio, hai bisogno di posizioni difensive e offensive. Avere giocatori forti in entrambe le aree è fondamentale per raggiungere l'obiettivo della squadra:vincere.

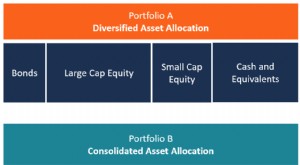

Nell'investire, i giocatori offensivi e difensivi sono come asset class. Le classi di attività sono tipi di investimenti che presentano livelli simili di rischio e rendimento, come le azioni, reddito fisso, e beni reali. Come in una squadra di calcio, hai bisogno di una varietà di classi di attività:alcune che sono offensive, che funzionano bene quando l'economia è in corsa, e sono difensive, che funzionano bene quando l'economia è in ritardo.

La combinazione di classi di attività è importante perché le classi di attività hanno mostrato comportamenti diversi in condizioni di mercato diverse. In investimenti parlare, non sono correlati. In pratica, gli investitori guardano a una "matrice di correlazione" di una classe di attività per aiutare a determinare l'importo ottimale da bilanciare in un portafoglio. Il bilanciamento delle classi di attività aiuta a ridurre il rischio di portafoglio senza perdere i rendimenti. L'asset allocation di un portafoglio che riduce al minimo il rischio massimizzando i rendimenti è definita "efficiente".

L'impatto sul tuo portafoglio

Mentre pensi di progettare il tuo portfolio, torniamo al punto iniziale:l'asset allocation vince sui tempi di borsa e sulla selezione dei titoli. Un rapporto del 2016 di Standard &Poor's mostra che meno dell'8% di tutte le large cap, a media capitalizzazione, e i fondi azionari a piccola capitalizzazione superano i loro benchmark su un periodo di 15 anni. Quando si guarda più in generale a tutti i fondi nazionali, L'82% ha sottoperformato in quel lasso di tempo di 15 anni. Sulla base di questi numeri, è molto difficile per un fondo gestito attivamente ottenere una sovraperformance persistente nel medio-lungo termine.

In altre parole, il monitoraggio dei mercati si è dimostrato migliore, in media, piuttosto che raccogliere titoli o affidarsi a manager che raccolgano titoli per te. Per di più, le commissioni associate agli investimenti attivi possono ridurre significativamente le prestazioni, prolungando così gli anni in cui sei tenuto a lavorare.

investire

- Comprendere l'allocazione tattica delle risorse

- 4 Vantaggi dell'Asset Allocation

- Gestire la quota di ammortamento

- Panoramica delle classi di attività

- Consigli sull'Asset Allocation per i Giovani

- Introduzione all'Asset Allocation

- Che cos'è l'allocazione delle risorse?

- Guida definitiva per principianti all'allocazione delle risorse

- Seguendo la regola empirica per l'allocazione degli asset

- Pensiero difettoso dietro il fondo di allocazione degli asset

-

Che cos'è l'allocazione strategica delle risorse (SAA)?

Che cos'è l'allocazione strategica delle risorse (SAA)? Lallocazione strategica delle attività si riferisce a una strategia di portafoglio a lungo termine che prevede la scelta delle allocazioni delle classi di attività e il riequilibrio periodico delle al...

-

Che cos'è la Tactical Asset Allocation (TAA)?

Che cos'è la Tactical Asset Allocation (TAA)? Lallocazione tattica delle attività (TAA) si riferisce a una strategia di portafoglio di gestione attiva che sposta le allocazioni di attività in un portafoglio per trarre vantaggio dalle tendenze del...