Caos del mercato del coronavirus:se i banchieri centrali non riescono a sostenere la fiducia,

Fino a poco tempo fa, gli investitori stavano godendo di guadagni sostanziali da un forte mercato rialzista dei titoli che essenzialmente è iniziato nel profondo della crisi finanziaria del 2007-09. Con i mercati mondiali ora in grave tumulto, Il COVID-19 ha probabilmente posto fine a questa tendenza. Questo atipico evento di sinistra ha messo la sua morsa attorno alle trachee delle borse e dei mercati delle materie prime in tutto il mondo, e non mostra segni di lasciarsi andare.

La fiducia del mercato è debole e i prezzi degli asset sono molto instabili, con rimbalzi e nuovi minimi quasi in giorni consecutivi al momento. Molti mercati azionari sono scesi di circa il 20% dai picchi di gennaio, mentre il petrolio è stato destabilizzato dalla guerra dei prezzi tra sauditi e russi.

Dow Jones Industrial Average

Petrolio greggio WTI

Mentre le misure di quarantena e isolamento prendono slancio in vari mercati critici, c'è un'aria di panico su ciò che ci aspetta. Forse ancora più importante, come sono i Padroni dell'Universo, ovvero i banchieri centrali, reagirà a questa situazione e darà nuova vita ai prezzi delle attività?

Le banche centrali hanno risposto alla crisi finanziaria del 2007-09 riducendo drasticamente i tassi di interesse e scatenando il quantitative easing (QE), essenzialmente creando trilioni di dollari per acquistare titoli di stato e altre attività per sostenere i mercati. Ciò ha consentito alle banche di riprendersi e di creare ulteriore credito a basso costo per spingere l'economia in avanti dalla profonda recessione.

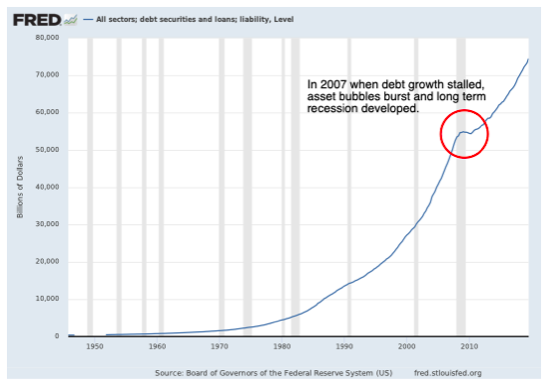

La linea nel grafico sottostante mostra la crescita di tutto il debito degli Stati Uniti nel corso di decenni, che è un proxy decente per il mondo nel suo insieme. Potete vedere che la crescita è presto ripresa una volta che la risposta politica della banca centrale all'ultima crisi economica è stata in atto. Esiste una correlazione diretta tra la crescita delle imprese, aumento del PIL e creazione di debito in costante aumento tramite le banche. In altre parole, quando il rubinetto del debito si spegne, l'economia va in stallo profondo.

La strategia di risanamento della banca centrale 2007-09 è problematica in due modi. Nella creazione di debito a buon mercato, il denaro e i prestiti degli investitori fluiscono verso mercati e classi di attività che sviluppano bolle. Le bolle patrimoniali sono un prodotto della domanda eccessiva e dell'aumento del debito, dove i prezzi delle azioni, obbligazioni, proprietà e così via superano la performance commerciale sottostante delle attività a cui si riferiscono.

Anche i bilanci del governo e della banca centrale non si sono ancora ripresi da tutta la generosità monetaria post-2007 – anzi, Il QE è ampiamente continuato fino ai giorni nostri. È quindi lecito chiedersi se ci sia abbastanza potenza di fuoco per continuare a sostenere un mercato che ha un disperato bisogno di una correzione che avrebbe dovuto avvenire dopo la crisi del 2007.

La nuova risposta

Per arrestare il calo della domanda che sta causando il collasso delle imprese, in particolare in settori come i trasporti e il turismo, la Federal Reserve statunitense ha effettuato un taglio di emergenza del tasso di interesse di 0,5 punti percentuali martedì 3 marzo. La Bank of England ha seguito l'11 marzo. con il supporto aggiuntivo di HM Treasury quando il Cancelliere Rishi Sunak ha presentato il suo Budget. Sono inoltre diffuse le previsioni secondo cui presto ci saranno ulteriori misure di emergenza da parte della Fed.

Dalla reazione del mercato a questi interventi, ci sono poche prove che queste mosse funzionino finora. E con i tassi di interesse già vicini al livello più basso possibile, noto come zero-limite inferiore, i margini di manovra sono limitati.

Il grande problema è cosa succede se il virus persiste nei mercati del Regno Unito e degli Stati Uniti e i tassi di default sull'aumento del debito. I governi potrebbero non solo avere a che fare con un virus che colpisce la salute pubblica, ma anche con un altro effetto di contagio nei mercati del debito finanziario in cui gli investitori iniziano a farsi prendere dal panico sul fatto che i debiti verranno rimborsati e iniziano a chiedere rimborsi.

Le banche subiranno il colpo. Ora sono meglio preparati ad affrontare le perdite di credito perché devono detenere più capitale secondo i regolamenti bancari di Basilea III e hanno investito pesantemente nei cosiddetti Coco Bonds che aiuteranno a proteggere i loro bilanci durante una crisi convertendo i debiti in partecipazioni una volta certi le soglie sono state superate.

Ma se le misure di contenimento falliscono – come stiamo vedendo proprio ora in Italia – le banche potrebbero comunque finire nei guai. Potrebbero anche smettere di prestare di nuovo, nel qual caso le bolle degli asset crollerebbero e una recessione a lungo termine diventerebbe una certezza. Le banche centrali e i governi dovrebbero intervenire con maggiore assistenza:oltre a ulteriori tagli dei tassi di interesse, sembra probabile che proveranno più QE e potenzialmente salvataggi come nel 2007-09, se necessario. Ma data la portata limitata questa volta, se l'economia globale si ferma a lungo termine, queste misure potrebbero ancora fallire e i banchieri centrali potrebbero potenzialmente perdere del tutto il controllo del mercato. In una situazione del genere, saremmo in un territorio veramente inesplorato.

Storicamente, virus o le paure legate alla salute sono in genere finite entro 6-12 mesi. I mercati interessati e i relativi prezzi delle attività vedono una ripresa entro un anno circa. Ma in questa occasione, potrebbe essere ingenuo essere così ottimisti. I mercati finanziari sono diventati dipendenti da una risposta di politica macroeconomica da parte delle banche centrali che fa ricircolare livelli di debito sempre crescenti senza consentire ai prezzi di correggersi. Di conseguenza, le bolle patrimoniali di oggi sono di gran lunga peggiori rispetto al 2007.

Se arriva il panico, qualsiasi correzione rischia di essere più grave che durante l'ultima crisi finanziaria. La migliore speranza è probabilmente che le notizie sull'epidemia migliorino e che l'economia in qualche modo se la cavi. Fare un paio di passi dall'abisso sarebbe certamente un gradito sollievo in questo momento.

mercato azionario

- Che cos'è un eurodollaro?

- Cosa ha mosso i mercati a giugno?

- Investire nei mercati rialzisti è facile, ma per quanto riguarda i mercati ribassisti?

- I mercati finanziari disfunzionali peggiorano continuamente la disuguaglianza: ecco cosa fare al riguardo

- Potrebbe essere in arrivo una recessione da coronavirus:ecco cosa fare con i tuoi soldi

- Caos del mercato del coronavirus:se i banchieri centrali non riescono a sostenere la fiducia,

- L'impatto del coronavirus sui mercati finanziari

- Cosa aspettarsi dai mercati nel secondo trimestre?

- I rischi di investire nei mercati emergenti

- Mercato primario e mercato secondario:differenze da sapere

-

Che cos'è un mercato a pronti?

Che cos'è un mercato a pronti? Un mercato spot è un mercato finanziario in cui vengono scambiati strumenti finanziari e materie prime con consegna istantanea. La consegna si riferisce allo scambio fisico di uno strumento finanziari...

-

Bull VS Bear Markets:cosa significa per te come investitore

Bull VS Bear Markets:cosa significa per te come investitore Mentre prosegui nel tuo viaggio di investimento, probabilmente incontrerai i termini mercato rialzista e mercato ribassista. Potresti chiederti cosè un mercato rialzista vs ribassista? Sebbene i lor...