Che cos'è il Dividend Payout Ratio (DPR)?

Il Dividend Payout Ratio (DPR) è l'importo dei dividendi pagati agli azionisti in relazione all'importo totale dell'utile netto Reddito netto L'utile netto è una voce chiave, non solo nel conto economico, ma in tutti e tre i rendiconti finanziari principali. Mentre si arriva attraverso l'azienda genera. In altre parole, il dividend payout ratio misura la percentuale di reddito netto che viene distribuito agli azionisti. Azionisti Equity Azionisti Equity (noto anche come Azionisti Equity) è un conto sul bilancio di una società che consiste di capitale sociale più sotto forma di dividendi.

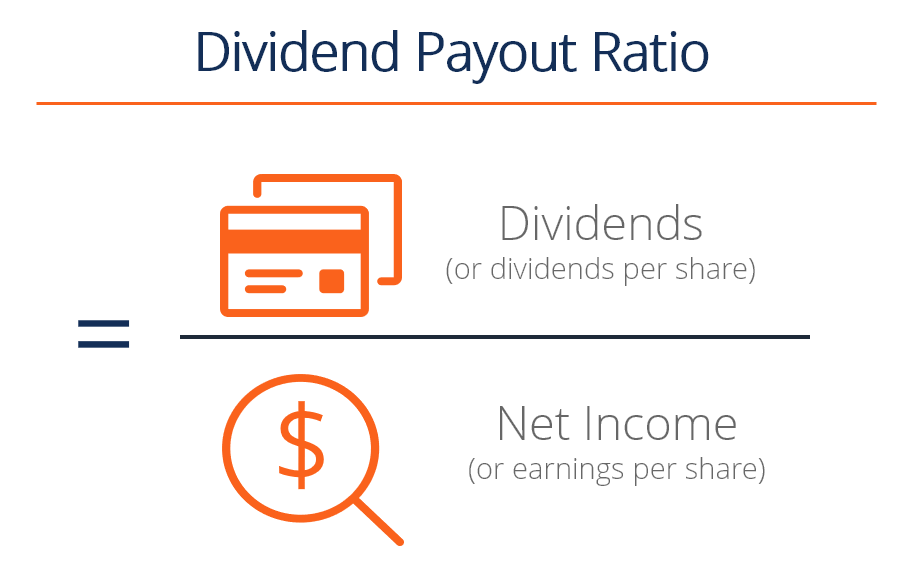

Formula del rapporto di pagamento del dividendo

Esistono diverse formule per il calcolo del DPR:

1. DPR =Totale dividendi / Utile netto

2. DPR =1 – Rapporto di ritenzione (il rapporto di ritenzione, che misura la percentuale di reddito netto che viene trattenuta dalla società come utili non distribuiti, è il contrario, o inverso, del rapporto di distribuzione del dividendo)

3. DPR =Dividendi per azione / Utile per azione

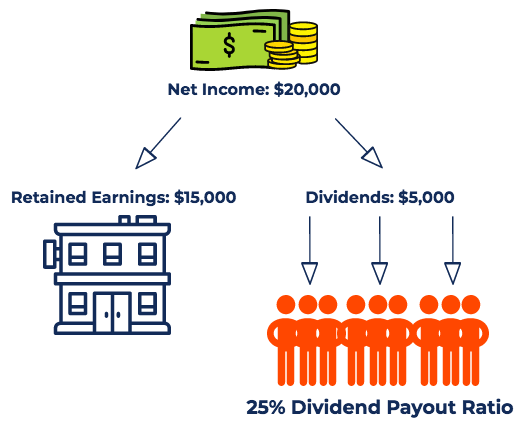

Esempio del rapporto di pagamento del dividendo

La società A ha riportato un utile netto di $ 20, 000 per l'anno. Nello stesso periodo, La società A ha dichiarato e ha emesso $ 5, 000 di dividendi ai suoi azionisti. Il calcolo del DPR è il seguente:

DPR =$ 5, 000 / $ 20, 000 =25%

Perciò, un rapporto di distribuzione del dividendo del 25% mostra che la società A sta pagando il 25% del suo reddito netto agli azionisti. Il restante 75% del reddito netto che viene trattenuto dalla società per la crescita è chiamato utili non distribuitiUtili non distribuiti La formula degli utili non distribuiti rappresenta tutto il reddito netto accumulato al netto di tutti i dividendi pagati agli azionisti. I guadagni trattenuti fanno parte.

Scarica il modello gratuito

Inserisci il tuo nome e la tua email nel modulo sottostante e scarica subito il modello gratuito!

Interpretazione del Dividend Payout Ratio

Il rapporto di distribuzione dei dividendi aiuta gli investitori a determinare quali società si allineano meglio con i loro obiettivi di investimento. Quando gli azionisti investono in una società, il ritorno sull'investimento proviene da due fonti:dividendi e plusvalenze Capital Gains YieldCapital gains Yield (CGY) è l'apprezzamento del prezzo di un investimento o di un titolo espresso in percentuale. Poiché il calcolo del Capital Gain Yield coinvolge il prezzo di mercato di un titolo nel tempo, può essere utilizzato per analizzare la fluttuazione del prezzo di mercato di un titolo. Vedi calcolo ed esempio. Le due fonti di rendimento sono collegate come segue:

- UN alto DPR significa che l'azienda sta reinvestendo meno denaro nella sua attività, pagando relativamente di più dei suoi guadagni sotto forma di dividendi. Tali società tendono ad attrarre investitori che preferiscono la garanzia di un flusso costante di reddito a un elevato potenziale di crescita del prezzo delle azioni.

- Un basso DPR significa che l'azienda sta reinvestendo più denaro per espandere la propria attività. In virtù dell'investimento nella crescita del business, la società sarà probabilmente in grado di generare livelli più elevati di plusvalenze per gli investitori in futuro. Perciò, questi tipi di società tendono ad attrarre investitori in crescita che sono più interessati a potenziali profitti da un significativo aumento del prezzo delle azioni, e meno interessato al reddito da dividendi.

Il rapporto di distribuzione dei dividendi non ha lo scopo di valutare se una società è un investimento "buono" o "cattivo". Piuttosto, viene utilizzato per aiutare gli investitori a identificare quale tipo di rendimento – reddito da dividendi rispetto a plusvalenze – una società ha maggiori probabilità di offrire all'investitore. Esaminare il DPR storico di un'azienda aiuta gli investitori a determinare se i probabili rendimenti degli investimenti dell'azienda sono una buona corrispondenza per il portafoglio dell'investitore, tolleranza al rischio, e obiettivi di investimento. Per esempio, esaminare i rapporti di pagamento dei dividendi può aiutare gli investitori in crescita o gli investitori di valore a identificare le società che potrebbero essere adatte alla loro strategia di investimento complessiva.

Il DPR può essere utilizzato anche per misurare il livello di maturità di un'azienda, come segue:

- Minore, le aziende in più rapida crescita hanno maggiori probabilità di segnalare un basso DPR poiché reinvestono la maggior parte dei loro guadagni Reddito nettoIl reddito netto è un elemento chiave, non solo nel conto economico, ma in tutti e tre i rendiconti finanziari principali. Mentre è arrivato attraverso nel business per l'espansione e la crescita futura.

- Più maturo, società consolidate, con un tasso di crescita più costante ma probabilmente più lento, hanno maggiori probabilità di avere un relativamente alto DPR in quanto non sentono il bisogno di destinare un'alta percentuale dei loro guadagni all'espansione dell'attività. azioni blue chip, come Coca-Cola o General Motors, spesso hanno rapporti di distribuzione dei dividendi relativamente più alti.

Tieni presente che i DPR medi possono variare notevolmente da un settore all'altro. Molte industrie high-tech tendono a distribuire rendimenti scarsi o nulli sotto forma di dividendi, mentre le aziende del settore dei servizi di pubblica utilità generalmente distribuiscono gran parte dei loro guadagni sotto forma di dividendi. I fondi di investimento immobiliare (REIT) sono tenuti per legge a pagare una percentuale molto elevata dei loro guadagni come dividendi agli investitori.

Punti chiave

In sintesi, ecco i punti chiave che devi sapere sul DPR:

- Il dividend payout ratio è l'importo dei dividendi pagati agli investitori proporzionato al reddito netto della società.

- Non esiste un rapporto di distribuzione ottimale dei dividendi, poiché il DPR di un'azienda dipende fortemente dal settore in cui opera, la natura della loro attività, e la maturità e il business plan della società.

- Le società in rapida crescita di solito riportano un rapporto di distribuzione dei dividendi relativamente basso poiché gli utili vengono pesantemente reinvestiti nella società per fornire ulteriore crescita ed espansione.

- A crescita più lenta, aziende più mature, quelli che hanno relativamente meno spazio per espandere la propria quota di mercato attraverso grandi spese in conto capitale, di solito riportano un rapporto di distribuzione dei dividendi più elevato.

- Gli investitori orientati al reddito in genere cercano rapporti di distribuzione dei dividendi elevati nella scelta delle società in cui investire.

Letture correlate

CFI offre il Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nella tua carriera finanziaria. Iscriviti oggi! programma di certificazione per coloro che desiderano portare la propria carriera a un livello superiore. Per continuare a imparare e ad avanzare nella tua carriera, le seguenti risorse CFI saranno utili:

- Rapporto sui guadagni dei prezzi

- Dividendo vs riacquisto/riacquisto di azioni Dividendo vs riacquisto/riacquisto di azioni Gli azionisti investono in società quotate in borsa per l'apprezzamento del capitale e il reddito. Ci sono due modi principali in cui una società restituisce i profitti ai suoi azionisti:dividendi in contanti e riacquisti di azioni. Le ragioni alla base della decisione strategica sul dividendo rispetto al riacquisto di azioni differiscono da società a società

- Dividendo per azioneDividend per azione (DPS)Il dividendo per azione (DPS) è l'importo totale dei dividendi attribuiti a ogni singola azione in circolazione di una società. Calcolo del dividendo per azione

- Real Estate Investment Trusts (REIT)Real Estate Investment Trust (REIT)Un Real Estate Investment Trust (REIT) è un fondo di investimento o un titolo che investe in proprietà immobiliari generatrici di reddito. Il fondo è gestito e di proprietà di una società di azionisti che contribuiscono con denaro per investire in proprietà commerciali, come uffici e condomini, magazzini, ospedali, centri commerciali, alloggi per studenti, alberghi

Articoli in Evidenza

- Qual è il rapporto tra crediti e vendite?

- Qual è il rapporto acido-test?

- Qual è l'indice di rotazione delle attività?

- Che cos'è una politica di distribuzione del dividendo costante?

- Qual è il rapporto debito/patrimonio?

- Qual è il rapporto di intervallo difensivo?

- Che cos'è il coefficiente di copertura dei dividendi (DCR)?

- Che cos'è il Dividend Payout Ratio (DPR)?

- Che cos'è il dividendo per azione (DPS)?

- Che cos'è una politica dei dividendi?

-

Qual è il rapporto tra debito netto e EBITDA?

Qual è il rapporto tra debito netto e EBITDA? Il rapporto debito netto/EBITDA misura la capacità di unazienda di pagare le proprie passività. Mostra quanto tempo ha bisogno lazienda per operare ai livelli di debito e EBITDA attuali per pagare tut...

-

Che cos'è un coefficiente di solvibilità?

Che cos'è un coefficiente di solvibilità? Un coefficiente di solvibilità è una metrica di performance che ci aiuta a esaminare la salute finanziaria di unazienda. In particolare, ci consente di determinare se lazienda può far fronte ai suoi o...