Qual è l'ipotesi dei mercati efficienti?

L'ipotesi dei mercati efficienti (EMH) è una teoria degli investimenti derivata principalmente da concetti attribuiti alla ricerca di Eugene Fama, come dettagliato nel suo libro del 1970, "Mercati dei capitali efficienti:una revisione della teoria e del lavoro empirico". Fama ha avanzato l'idea di base che è praticamente impossibile "battere il mercato" costantemente - per ottenere rendimenti degli investimenti che superino la media complessiva del mercato, come indicato dai principali indici azionari come l'indice S&P 500 S&P - Standard and Poor's Standard &Poor's è una società di intelligence finanziaria americana che opera come una divisione di S&P Global. S&P è leader di mercato nel.

Secondo la teoria di Fama, mentre un investitore potrebbe essere fortunato e acquistare un titolo che gli porta enormi profitti a breve termine, nel lungo periodo non può realisticamente sperare di ottenere un ritorno sull'investimento sostanzialmente superiore alla media di mercato.

Comprensione dell'ipotesi dei mercati efficienti

La teoria degli investimenti di Fama - che ha essenzialmente le stesse implicazioni per gli investitori della teoria della marcia casuale La teoria della marcia casuale La teoria della marcia casuale è un modello matematico del mercato azionario. La teoria postula che il prezzo dei titoli si muova in modo casuale - si basa su una serie di ipotesi sui mercati dei titoli e su come funzionano. Le ipotesi includono l'unica idea fondamentale per la validità dell'ipotesi dei mercati efficienti:la convinzione che tutte le informazioni relative ai prezzi delle azioni siano liberamente e ampiamente disponibili, “universalmente condivisa” tra tutti gli investitori.

Poiché c'è sempre un gran numero di acquirenti e venditori sul mercato, i movimenti dei prezzi avvengono sempre in modo efficiente (cioè, in tempo utile, modo aggiornato). Così, le azioni sono sempre scambiate al loro attuale valore di mercato equo.

La conclusione principale della teoria è che poiché le scorte scambiare sempre al loro giusto valore di mercato , quindi è praticamente impossibile acquistare azioni sottovalutate a un affare o vendere azioni sopravvalutate per profitti extra. Né l'analisi azionaria esperta né le strategie di market timing attentamente implementate possono sperare di fare una media migliore della performance del mercato complessivo. Se è vero, quindi l'unico modo in cui gli investitori possono generare rendimenti superiori è assumersi rischi molto maggiori.

Variazioni dell'ipotesi dei mercati efficienti

Ci sono tre varianti dell'ipotesi:la debole , semi-forte , e forte forme – che rappresentano tre diversi livelli ipotizzati di efficienza del mercato.

1. Forma debole

La forma debole dell'EMH presuppone che i prezzi dei titoli riflettano tutte le informazioni disponibili sul mercato pubblico, ma potrebbero non riflettere nuove informazioni che non sono ancora disponibili al pubblico. Presuppone inoltre che le informazioni passate relative al prezzo, volume, e i rendimenti sono indipendenti dai prezzi futuri.

La forma debole EMH implica che le strategie di trading tecnico non possono fornire rendimenti in eccesso coerenti perché le prestazioni dei prezzi passate non possono prevedere l'azione futura dei prezzi che si baserà su nuove informazioni. La forma debole, mentre sconta l'analisi tecnica, lascia aperta la possibilità che un'analisi fondamentale superiore possa fornire un mezzo per sovraperformare il ritorno sull'investimento medio del mercato complessivo.

2. Forma semi-forte

La forma semi-forte della teoria respinge l'utilità dell'analisi sia tecnica che fondamentale. La forma semi-forte dell'EMH incorpora le ipotesi della forma debole e si espande su questo assumendo che i prezzi si adeguino rapidamente a qualsiasi nuova informazione pubblica che diventa disponibile, rendendo quindi l'analisi fondamentale incapace di avere alcun potere predittivo sui futuri movimenti dei prezzi. Per esempio, quando il rapporto mensile sui salari non agricoli negli Stati Uniti viene pubblicato ogni mese, puoi vedere i prezzi che si adeguano rapidamente man mano che il mercato acquisisce le nuove informazioni.

3. Forma forte

La forma forte dell'EMH sostiene che i prezzi riflettono sempre la totalità delle informazioni sia pubbliche che private. Ciò include tutte le informazioni pubblicamente disponibili, sia storici che nuovi, o corrente, così come informazioni privilegiate. Anche le informazioni non pubblicamente disponibili per gli investitori, come informazioni private note solo al CEO di una società, si presume che sia sempre già preso in considerazione nel prezzo corrente delle azioni della società.

Così, secondo la forma forte dell'EMH, nemmeno conoscenza privilegiataInformazioni privilegiateInformazioni privilegiate, chiamate anche informazioni privilegiate, si riferisce a fatti non pubblici riguardanti una società quotata in borsa che possono fornire un vantaggio finanziario sui mercati. In altre parole, le informazioni privilegiate sono conoscenze e informazioni sulle operazioni, La pipeline di prodotti/servizi può offrire agli investitori un vantaggio predittivo che consentirà loro di generare costantemente rendimenti che superano la media complessiva del mercato.

Argomenti pro e contro l'EMH

I sostenitori e gli oppositori dell'ipotesi dei mercati efficienti possono entrambi sostenere le loro opinioni. I sostenitori dell'EMH spesso argomentano il loro caso basandosi sulla logica di base della teoria o su una serie di studi che sono stati fatti che sembrano supportarla.

Uno studio a lungo termine di Morningstar ha rilevato che, in un arco di tempo di 10 anni, gli unici tipi di fondi a gestione attiva che sono stati in grado di sovraperformare anche i fondi indicizzati metà del tempo erano i fondi di piccola crescita statunitensi e i fondi dei mercati emergenti. Altri studi hanno rivelato che meno di uno su quattro, anche tra i gestori di fondi attivi più performanti, si dimostra in grado di sovraperformare i fondi indicizzati su base coerente.

Si noti che tali dati mettono in discussione l'intero modello aziendale di consulenza sugli investimenti che ha le società di investimento che pagano enormi quantità di denaro ai migliori gestori di fondi, sulla base della convinzione che quei gestori di denaro saranno in grado di generare rendimenti ben al di sopra del rendimento medio complessivo del mercato.

Gli oppositori dell'ipotesi dei mercati efficienti avanzano il semplice fatto che CI SONO trader e investitori - persone come John Templeton, Peter Lynch, e Paul Tudor Jones – che FANNO costantemente, anno dopo anno, generare ritorni sugli investimenti che sminuiscono l'andamento del mercato complessivo. Secondo l'EMH, questo dovrebbe essere impossibile se non per fortuna cieca. Però, la fortuna cieca non può spiegare il stesso persone che battono il mercato con un ampio margine, ancora e ancora. in un lungo arco di tempo.

Inoltre, coloro che sostengono che la teoria EMH non sia valida, sottolineano che ci sono effettivamente momenti in cui un eccessivo ottimismo o pessimismo nei mercati spinge i prezzi a negoziare a prezzi eccessivamente alti o bassi, mostrando chiaramente che i titoli, infatti, fare non scambiare sempre al loro giusto valore di mercato.

Impatto dell'EMH

Il significativo aumento della popolarità dei fondi indicizzati che tengono traccia dei principali indici di mercato - entrambi i fondi comuniFondi comuniUn fondo comune di investimento è un pool di denaro raccolto da molti investitori allo scopo di investire in azioni, obbligazioni, o altri titoli. I fondi comuni di investimento sono di proprietà di un gruppo di investitori e gestiti da professionisti. Scopri le varie tipologie di fondo, come funzionano, e vantaggi e compromessi di investire in essi e ETF Exchange Traded Fund (ETF) Un Exchange Traded Fund (ETF) è un popolare veicolo di investimento in cui i portafogli possono essere più flessibili e diversificati in un'ampia gamma di tutte le classi di attività disponibili. Scopri i vari tipi di ETF leggendo questa guida. – è dovuto almeno in parte alla diffusa accettazione popolare dell'ipotesi dei mercati efficienti. Gli investitori che sottoscrivono l'EMH sono più inclini a investire in fondi indicizzati passivi progettati per rispecchiare le prestazioni complessive del mercato, e meno inclini a essere disposti a pagare commissioni elevate per una gestione esperta di fondi quando non si aspettano che nemmeno i migliori gestori di fondi superino significativamente i rendimenti medi di mercato.

D'altra parte, perché la ricerca a sostegno dell'EMH ha dimostrato quanto siano rari i gestori di denaro che possono costantemente sovraperformare il mercato; i pochi individui che avere sviluppato tale abilità sono sempre più ricercati e rispettati.

Letture correlate

CFI offre la pagina del programma Capital Markets &Securities Analyst (CMSA)® - CMSA Iscriviti al programma CMSA® di CFI e diventa un Analista di mercati finanziari e titoli certificato. Fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione per coloro che desiderano portare la propria carriera a un livello superiore. Per continuare a imparare e ad avanzare nella tua carriera, saranno utili le seguenti risorse:

- Investimenti:una guida per principiantiInvestimenti:una guida per principianti La guida di CFI agli investimenti per principianti ti insegnerà le basi dell'investimento e come iniziare. Scopri le diverse strategie e tecniche di trading

- Strategie di investimento in azioniStrategie di investimento in azioniLe strategie di investimento in azioni riguardano i diversi tipi di investimento in azioni. Queste strategie sono vale a dire, crescita e indici di investimento. La strategia scelta da un investitore è influenzata da una serie di fattori, come la situazione finanziaria dell'investitore, obiettivi di investimento, e tolleranza al rischio.

- Meccanismi di tradingMeccanismi di trading I meccanismi di trading si riferiscono ai diversi metodi con cui vengono scambiati gli asset. I due principali tipi di meccanismi di trading sono i meccanismi di trading basati sulle quotazioni e sugli ordini

- Tre migliori simulatori di azioniTre migliori simulatori di azioniI migliori simulatori di azioni consentono all'utente di esercitarsi e perfezionare le proprie tecniche di investimento. I simulatori di compravendita di azioni consentono di scambiare denaro falso con dati in tempo reale, consentendo ai trader di testare varie strategie di trading prima di rischiare denaro reale su di esse.

Articoli in Evidenza

- Qual è il rapporto di declino anticipato?

- Cos'è il mercato delle chiamate?

- Che cos'è l'indice ponderato per la capitalizzazione?

- Cosa sono i mercati finanziari?

- Cos'è il presagio di Hindenburg?

- Cosa ha mosso i mercati a giugno?

- Cosa devo fare se il mercato crolla?

- Ipotesi di mercato efficiente:il mercato azionario è efficiente?

- Un argomento contro l'ipotesi di mercato efficiente

- L'ipotesi di mercato efficiente:sei un credente?

-

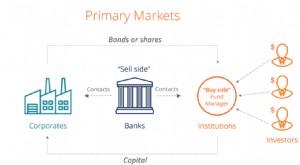

Cos'è il mercato primario?

Cos'è il mercato primario? Il mercato primario è il mercato finanziario in cui nuovi titoliTitoli pubbliciTitoli pubblici, o titoli negoziabili, sono investimenti che possono essere negoziati apertamente o facilmente in un merc...

-

Che cos'è l'indice S&P 500?

Che cos'è l'indice S&P 500? Lindice Standard and Poors 500, abbreviato come indice S&P 500, è un indice che comprende le azioni di 500 società quotate in borsa negli Stati Uniti con i più alti valori di capitalizzazione di merca...