Come rimuovere un recupero dal tuo rapporto di credito

Molte persone si trovano in una situazione in cui non sono in grado di effettuare pagamenti tempestivi sul proprio veicolo o prestito auto. In alcuni casi, il prestatore prenderà possesso del veicolo e lo venderà all'asta.

Questo si chiama recupero, il che significa che hai perso la tua auto perché hai mancato i pagamenti. Può influenzare il tuo punteggio di credito per anni a venire, anche se paghi ciò che è dovuto e rimuovi la vendita dal registro pubblico, quindi non viene più visualizzata. Ecco come evitare una volta per tutte questa grave battuta d'arresto nel tuo rapporto di credito!

Quanto tempo rimane un recupero sul tuo rapporto di credito?

Un recupero dell'auto rimane sul tuo rapporto di credito per un massimo di sette anni. Quindi, mentre l'impatto diminuisce nel tempo, può influire negativamente su di te per tutto il tempo in cui è sul tuo rapporto di credito.

In che modo un repossession influisce sul mio punteggio di credito?

Avere un recupero sul tuo rapporto di credito può essere molto dannoso per il tuo punteggio di credito. Un recupero può contribuire a impedirti di ottenere un prestito per cose come automobili, carte di credito, mutui per la casa o qualsiasi altra cosa che richieda un controllo del credito. Danneggia il tuo punteggio di credito finché il recupero rimane sul tuo rapporto di credito.

Pronto ad aumentare il tuo punteggio di credito?(Alcuni clienti hanno aumentato i loro punteggi di credito di 100 punti o più.*)

Chiama per una consulenza gratuita sul credito!

(800) 220-0084[*] I risultati non sono tipici o garantiti. Oppure iscriviti online>>Perché si verificano i repo?

Un recupero dell'auto si verifica in genere quando sei rimasto indietro con i pagamenti del prestito auto.

Quando si ottiene un prestito auto, la banca tramite la quale si ha il prestito è tecnicamente proprietaria dell'auto fino a quando il prestito non viene completamente rimborsato. Se smetti di effettuare pagamenti mensili, la banca può essenzialmente riprenderti la sua auto.

Il tuo prestatore può sequestrare il tuo veicolo in qualsiasi momento una volta che il tuo prestito è inadempiente. Nella maggior parte degli stati, non hanno nemmeno bisogno di avvisarti che lo faranno. I prestatori in genere vendono quindi il veicolo per tentare di recuperare il denaro che hanno prestato per il suo acquisto.

E se si trattasse di un recupero volontario?

Quando si tratta di credito, c'è poca differenza tra un recupero volontario e involontario. Gli effetti di un recupero volontario sono altrettanto dannosi per il tuo punteggio di credito.

Posso essere citato in giudizio per il resto del saldo?

Oltre a sequestrare il tuo veicolo, il prestatore può farti causa per l'importo aggiuntivo che gli manca per ripagare l'investimento originale.

Ad esempio, supponiamo che tu debba ancora $ 15.000 per un'auto e che l'auto sia stata recuperata dalla banca. La banca ha poi venduto quell'auto per $ 10.000. Il prestatore potrebbe comunque citarti in giudizio per i restanti $ 5.000. Quasi sicuramente la banca ti farà causa per il resto; quindi, avrai anche un giudizio sul tuo rapporto di credito.

Un repo può essere rimosso dal tuo rapporto di credito?

Sì. È possibile che un repo venga rimosso dal tuo rapporto di credito prima di sette anni. Puoi fare una di queste due cose:

- Occasionalmente, una banca ti consentirà di rinegoziare i termini di pagamento in modo che tu possa permetterti di pagarli più facilmente. Se riesci a convincerli a farlo, a volte rimuoveranno il recupero per te. Assicurati di averlo per iscritto che cancelleranno il repo dal tuo rapporto di credito una volta che lo avrai pagato per intero.

- Puoi contestare il recupero con le agenzie di credito.

Come contestare un recupero

Il Fair Credit Reporting Act (FCRA) richiede che gli elementi negativi sul tuo rapporto di credito siano accurati e veritieri. Quindi, se riesci a trovare errori nella segnalazione del recupero sul tuo rapporto di credito, puoi averlo completamente rimosso. E l'onere della prova spetta alle agenzie di credito.

Per rimuovere un recupero, dovrai presentare una controversia con le agenzie di credito. Se il prestatore non è in grado di verificare che il repo sia valido o non riesce a rispondere alla controversia entro 30 giorni, deve rimuovere il recupero dal tuo rapporto di credito.

Per presentare una controversia con l'agenzia di credito, dovrai prima ottenere i rapporti di credito. Puoi ottenere un rapporto di credito gratuito da ciascuna delle tre principali agenzie di credito su AnnualCreditReport.com.

Una volta che hai i tuoi rapporti di credito, vorrai vedere se sta segnalando tutti e 3 i rapporti di credito e quindi cercare eventuali errori o imprecisioni. Quindi segnalerai l'errore alle agenzie di credito segnalandolo presentando una controversia. Puoi farlo per telefono, posta o online. Inviare una lettera a ciascuna agenzia di credito è il modo migliore per farlo.

Posso ottenere un prestito auto dopo un pignoramento?

Sì, tuttavia, è meglio rimuovere il recupero del tuo rapporto di credito prima di richiedere un prestito. Sfortunatamente, pochissimi istituti di credito ti concederanno un prestito auto con un repo sulla tua storia creditizia.

Se lo fanno, l'importo degli interessi che pagherai sarà enorme. Puoi pagare da 3 a 4 volte il valore dell'auto.

Assunzione di una società di riparazione del credito per aiutarti a rimuovere un recupero da Il tuo rapporto di credito

Una società di riparazione del credito professionale come Lexington Law può anche aiutarti a rimuovere elementi negativi come i recuperi dal tuo rapporto di credito. Hanno molti anni di esperienza nell'aiutare le persone e si assicurano che il lavoro venga svolto correttamente.

Possono anche aiutarti a rimuovere potenzialmente ritardi di pagamento, addebiti, riscossioni, sentenze, gravami fiscali, pignoramenti e persino fallimenti. Se sei stanco di avere a che fare con crediti inesigibili e sei pronto a migliorare i tuoi punteggi di credito, chiamali!

Testimonianze dei clienti di Lexington Law:

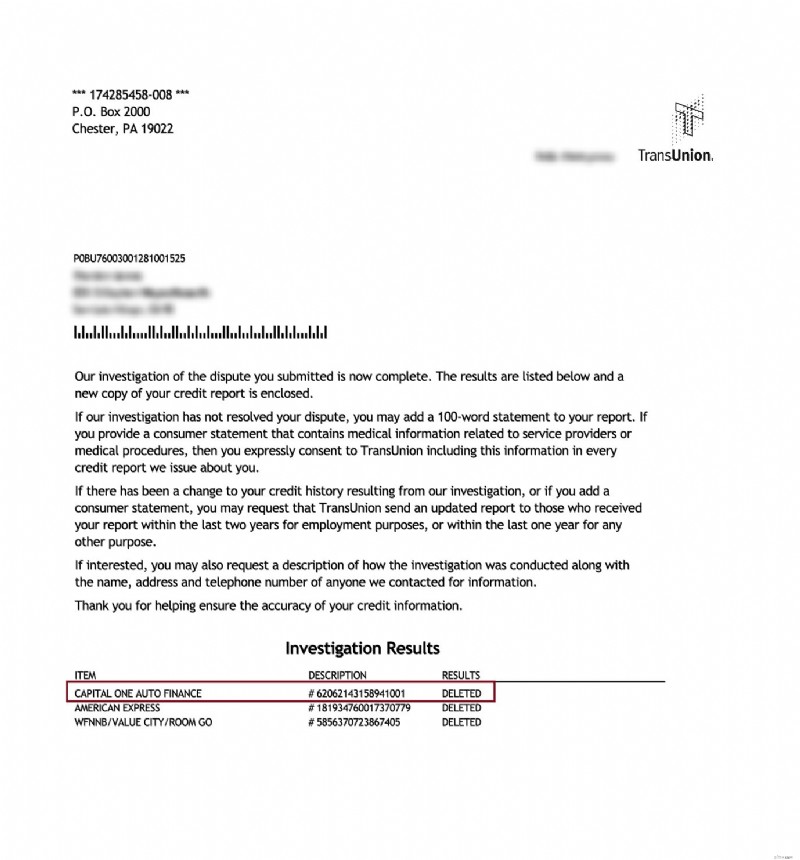

Lettera da TransUnion

Sconto per familiari, coppie e militari attivi!

Lexington Law offre ora uno sconto di $ 50 sulla quota di attivazione iniziale quando tu e il tuo coniuge o familiari vi iscrivete insieme ai servizi di riparazione del credito. Lo sconto una tantum di $ 50,00 verrà applicato automaticamente sia a te che al primo pagamento del tuo coniuge.

I membri militari attivi si qualificano anche per uno sconto una tantum di $ 50 sulla tariffa iniziale.

Pronto ad aumentare il tuo punteggio di credito?(Alcuni clienti hanno aumentato i loro punteggi di credito di 100 punti o più.*)

Chiama per una consulenza gratuita sul credito!

(800) 220-0084[*] I risultati non sono tipici o garantiti. Oppure iscriviti online>>bancario

- Come rimuovere il vecchio debito pagato dal tuo rapporto di credito

- Come rimuovere una linea commerciale negativa dal tuo rapporto di credito

- Come cancellare il vecchio debito dal tuo rapporto di credito

- Come riparare il tuo credito

- Come segnalare i pagamenti dell'affitto agli uffici di credito

- Come rimuovere i record pubblici dal tuo rapporto di credito

- Recupero volontario:come influisce sul tuo credito

- Come contestare il tuo rapporto di credito TransUnion

- Come rimuovere gli addebiti in ritardo di Kohl dal tuo rapporto di credito

- Come rimuovere le raccolte mediche dal tuo rapporto di credito

-

Come rimuovere un addebito dal tuo rapporto di credito

Come rimuovere un addebito dal tuo rapporto di credito Cosè un charge-off? Un addebito di solito si verifica dopo diversi mesi di pagamenti mancati su una carta di credito o altro tipo di debito. In genere, un articolo viene elencato come addebito solo d...

-

Come contestare il tuo rapporto di credito Experian

Come contestare il tuo rapporto di credito Experian Se rilevi errori nel tuo rapporto di credito Experian, dovresti presentare controversie. In caso contrario, i tuoi punteggi di credito continueranno a risentirne. Ancora peggio, ti potrebbero essere n...