Che cos'è il debito?

Il debito è il denaro preso in prestito da una parte da un'altra per soddisfare un bisogno finanziario che altrimenti non può essere soddisfatto a titolo definitivo. Molte organizzazioniTipi di organizzazioniQuesto articolo sui diversi tipi di organizzazioni esplora le varie categorie in cui possono rientrare le strutture organizzative. Le strutture organizzative utilizzano il debito per procurarsi beni e servizi che non riescono a pagare in contanti.

In base a un contratto di debitoDebt CovenantsLe Debt Covenants sono restrizioni che i finanziatori (creditori, detentori di debiti, investitori) stipulano contratti di prestito per limitare le azioni del mutuatario (debitore)., il mutuatario ottiene l'autorizzazione a ricevere la somma di denaro necessaria a condizione che venga restituita alla data concordata. Nella maggior parte dei casi, l'importo dovuto è servito con un certo interesse.

In base all'importo preso in prestito, il debito può essere una risorsa o una complicazione. Conoscere il modo migliore per gestire il debito è complicato, in particolare per un mutuatario che ha difficoltà a effettuare pagamenti programmati.

Abbattere il debito

Ci sono molti tipi di debito, ma i più comuni sono i prestiti auto, mutuiMutuoUn mutuo è un prestito, fornito da un creditore ipotecario o da una banca, che consente a un individuo di acquistare una casa. Sebbene sia possibile contrarre prestiti per coprire l'intero costo di una casa, è più comune ottenere un prestito per circa l'80% del valore della casa., e debito della carta di credito. In base ai termini concordati, il mutuatario deve rimborsare l'importo residuo entro la data stabilita. Anche, i termini di solito specificano quali interessi matureranno il prestito nel periodo in cui viene servito, come percentuale del capitale.

L'interesse è un elemento essenziale del prestito in quanto garantisce che i finanziatori vengano rimborsati per i rischi che si assumono e incoraggia i mutuatari a effettuare pagamenti rapidamente per limitare le spese basate sugli interessi.

Debito aziendale

Altro che carta di credito e prestiti, le aziende che desiderano prendere in prestito denaro possono ricorrere ad altre opzioni funzionali. Gli organi societari possono esplorare altri tipi di debito come la carta commerciale e le obbligazioni Le obbligazioni sono titoli a reddito fisso emessi da società e governi per raccogliere capitali. L'emittente dell'obbligazione prende in prestito capitale dall'obbligazionista e gli effettua pagamenti fissi a un tasso di interesse fisso (o variabile) per un periodo specificato., che non sono disponibili per un individuo.

Le obbligazioni consentono alle aziende di raccogliere fondi vendendo una promessa di rimborso agli investitori interessati. Le istituzioni e le singole organizzazioni di investimento possono acquistare obbligazioni che in genere hanno un tasso di interesse predefinito, o coupon. Se un'entità vuole raccogliere un milione di dollari per acquistare nuovi macchinari, ad esempio, può fornire al pubblico 1, 000 obbligazioni del valore di $ 1 ciascuna, 000.

Una volta che individui o altre società acquistano le obbligazioni, ai titolari è garantito un valore nominale in una determinata data, comunemente nota come data di maturazione. Questo importo è in aggiunta agli interessi regolari sull'obbligazione per tutto il periodo in cui l'obbligazione è attiva.

Le obbligazioni funzionano secondo un principio simile a quello dei prestiti convenzionali. Però, una società è quella che prende in prestito mentre gli investitori sono creditori o prestatori. La carta commerciale è un debito a breve termine che viene fornito con un periodo di rimborso inferiore o uguale a 270 giorni.

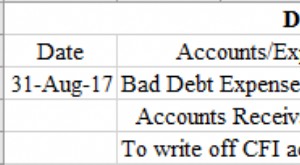

Debito buono contro debito inesigibile

Nel campo della finanza aziendale, molta attenzione va all'ammontare del debito che un'entità ha.

Se, per un motivo o per l'altro, calo delle vendite, e un'azienda non è più redditizia come una volta, allora potrebbe non essere in grado di rimborsare i suoi prestiti. Una società del genere corre il rischio di fallire. Però, un'entità che non contrae prestiti può limitare il suo potenziale di espansione.

Ci sono molti settori nel mercato, e ciascuno interagisce con il debito in modo univoco. Così, ogni azienda definisce la giusta quantità di debito utilizzando scale uniche per il suo settore. Quando si valutano i dati finanziari di un'azienda, una varietà di metriche entra in gioco per valutare se il suo livello di indebitamento rientra in un intervallo accettabile.

Un buon debito consente a un individuo o a un'azienda di gestire le finanze in modo efficace in modo che diventi facile costruire sulla ricchezza esistente, acquistare ciò che è necessario, e prepararsi bene per le incertezze. Questo include mutui, acquistare beni e servizi che fanno risparmiare denaro all'acquirente, prestiti per l'istruzione, e consolidamento debiti.

Crediti inesigibili, d'altra parte, è un impegno il cui valore diminuisce subito dopo l'acquisto. Però, quella descrizione si adatta alla maggior parte delle cose vitali di cui abbiamo bisogno nella vita, come automobili, televisori, e vestiti. Altri esempi sono i prestiti con carta di credito oi prestiti con anticipo sullo stipendio.

Debito garantito contro debito non garantito

I debiti garantiti comportano una promessa di rimborso, così come la garanzia. Garantire un debito significa fornire un bene in modo che, in caso di insolvenza di un mutuatario, può essere venduto per recuperare il denaro che è stato prestato.

Esempi reali di prestiti garantiti includono mutui e prestiti auto perché l'elemento in finanziamento è la garanzia. Per esempio, se il mutuatario sta acquistando un'auto, e morosità nel pagamento, il mutuatario può vendere il veicolo per recuperare l'importo residuo. Anche, se un ente assume un mutuo, la proprietà è utilizzata come garanzia. Il creditore mantiene gli interessi, finanziariamente, sul bene fino a quando il mutuatario non cancella l'ipoteca.

Debito non garantito, d'altra parte, non comporta garanzie. Però, se un mutuatario non rimborsa il prestito, il creditore può intentare una causa in tribunale per recuperare l'importo prestato. I finanziatori utilizzano la solvibilità per valutare il potenziale di rimborso di un mutuatario.

Letture correlate

CFI è il fornitore ufficiale della Global Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nel tuo carriera finanziaria. Iscriviti oggi! programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare ad avanzare nella tua carriera, le risorse CFI aggiuntive di seguito saranno utili:

- Punteggio FICO Punteggio FICOUn punteggio FICO, più comunemente noto come punteggio di credito, è un numero di tre cifre che viene utilizzato per valutare la probabilità che una persona ripaghi il credito se l'individuo riceve una carta di credito o se un prestatore gli presta denaro. I punteggi FICO vengono utilizzati anche per aiutare a determinare il tasso di interesse su qualsiasi credito esteso

- Loan CovenantLoan CovenantUn patto di prestito è un accordo che stipula i termini e le condizioni delle politiche di prestito tra un mutuatario e un mutuante. L'accordo offre ai finanziatori un margine di manovra nel fornire rimborsi dei prestiti pur proteggendo la loro posizione di prestito. Allo stesso modo, grazie alla trasparenza della normativa, i mutuatari hanno chiare aspettative di

- Principal PaymentPrincipal PaymentUn pagamento principale è un pagamento verso l'importo originale di un prestito che è dovuto. In altre parole, un pagamento principale è un pagamento effettuato su un prestito che riduce l'importo residuo del prestito dovuto, piuttosto che applicarsi al pagamento degli interessi addebitati sul prestito.

- Proiezione di voci di bilancio Proiezione di voci di bilancio La proiezione di voci di bilancio implica l'analisi del capitale circolante, DPI&E, capitale sociale di debito e reddito netto. Questa guida spiega come calcolare

finanza

-

Cos'è il debito di rischio?

Cos'è il debito di rischio? Il debito di rischio è un tipo di finanziamento del debito ottenuto da aziende e startup in fase iniziale. Questa guida delinea le 17 metriche di valutazione delle-commerce più importanti per Internet...

-

Cos'è il debito di margine?

Cos'è il debito di margine? Il debito a margine rappresenta limporto che un investitore deve a un broker nel proprio conto a margine. Quando un broker approva un conto a margine per un investitore, al conto margine viene concess...