Che cos'è uno scambio di asset?

Un asset swap è un contratto derivato tra due parti che scambiano attività fisse e fluttuanti. Le transazioni vengono effettuate over-the-counterOver-the-counter (OTC)Over-the-counter (OTC) è la negoziazione di titoli tra due controparti eseguita al di fuori di scambi formali e senza la supervisione di un regolatore dei cambi. Il trading OTC viene effettuato nei mercati over-the-counter (un luogo decentralizzato senza posizione fisica), attraverso le reti di rivenditori. sulla base di un importo e dei termini concordati da entrambe le parti della transazione.

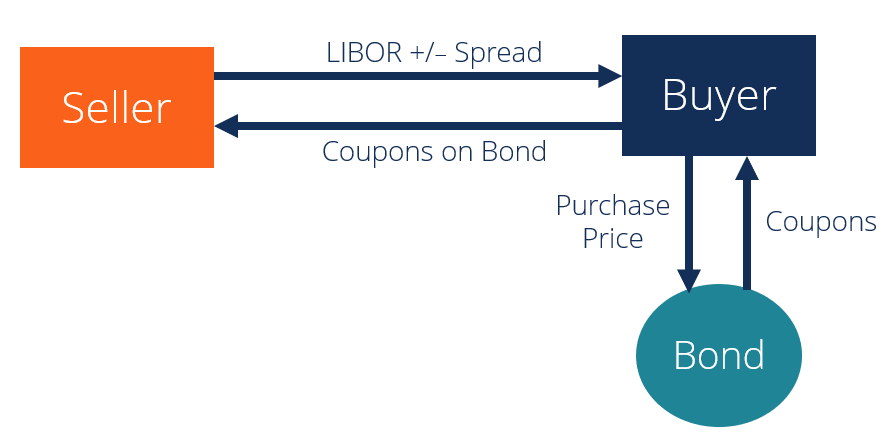

Essenzialmente, gli asset swap possono essere utilizzati per sostituire i tassi di interesse a cedola fissa di un'obbligazione con tassi variabili adeguati al LIBOR. L'obiettivo dello swap è quello di modificare la forma del flusso di cassa sull'attività di riferimento per coprire diverse tipologie di rischi. I rischi includono il rischio di interesse, rischio di creditoRischio di creditoIl rischio di credito è il rischio di perdita che può derivare dal mancato rispetto da parte di una delle parti dei termini e delle condizioni di qualsiasi contratto finanziario, principalmente, , e altro ancora.

Normalmente, uno scambio di attività inizia con l'investitore che acquisisce una posizione obbligazionaria. Quindi, l'investitore scambierà il tasso fisso dell'obbligazione con un tasso variabile tramite la banca. Significa che l'investitore pagherà il tasso fisso alla banca, ma riceveranno un tasso variabile, solitamente basato su LIBORLIBORLIBOR, che è l'acronimo di London Interbank Offer Rate, si riferisce al tasso di interesse che le banche del Regno Unito addebitano alla banca ad altri istituti finanziari.

Riepilogo

- Un asset swap è un contratto derivato tra due parti che scambiano attività fisse e fluttuanti.

- In uno scambio di asset, un investitore pagherà un tasso fisso alla banca e riceverà in cambio un tasso variabile.

- Gli asset swap servono a coprire i diversi rischi sull'attività di riferimento.

Come funziona

Supponiamo che un acquirente voglia acquistare un'obbligazione ma sia intimidito dal rischio di insolvenza o fallimento del creditoFallimentoIl fallimento è lo status giuridico di un'entità umana o non umana (un'impresa o un'agenzia governativa) che non è in grado di ripagare i propri debiti insoluti di l'azienda. Per esempio, l'acquirente potrebbe voler acquistare un'obbligazione societaria oil &gas per dieci anni, ma teme un possibile default intorno all'anno 5. Naturalmente, l'acquirente vorrebbe proteggersi da tale rischio di credito, quindi entrerebbero in uno scambio di attività.

Dividiamo lo swap in due passaggi.

Ci sono due parti principali coinvolte:1) l'acquirente/investitore, e 2) il venditore di obbligazioni.

Passo 1 :Iniziare, l'acquirente dell'obbligazione acquista l'obbligazione dal venditore dell'obbligazione per il "prezzo sporco" (prezzo pieno alla pari più gli interessi maturati).

Passo 2 :l'acquirente e il venditore dell'obbligazione negozieranno un contratto in base al quale l'acquirente pagherà al venditore cedole fisse equivalenti ai tassi delle cedole dell'obbligazione in cambio del fatto che il venditore fornisca all'acquirente cedole variabili basate sul LIBOR. Il valore dello swap sarebbe lo spread che il venditore paga al di sopra o al di sotto del LIBOR. Si basa su due cose:

- I valori della cedola del bene rispetto al tasso di mercato.

- Gli interessi maturati e il premio o lo sconto del prezzo netto rispetto al valore nominale.

Lo swap ha la stessa scadenza della cedola originaria. Vuol dire che in caso di insolvenza dell'obbligazione, l'acquirente riceverà comunque la cedola variabile basata sul LIBOR +/- lo spread dal venditore.

Facciamo riferimento all'esempio originale delle obbligazioni societarie petrolifere e del gas. Assumere, nell'anno 5, l'obbligazione va in default. Anche se l'obbligazione non pagherà più le cedole fisse, la banca dovrà comunque pagare continuamente all'acquirente il tasso variabile fino alla scadenza. Questo è il modo in cui l'acquirente si protegge dal rischio originario.

Esempio di uno scambio di asset

Diamo un'occhiata a un esempio specifico con numeri reali. Stiamo esaminando un legame rischioso con le seguenti informazioni.

- Valuta:USD

- Edizione:31 marzo 2020

- Scadenza:31 marzo, 2025

- Cedola:7% (tasso annuo)

- Prezzo ( Sporco ) *: 105%

- Tasso di cambio:6%

- Premio di prezzo:0,5%

- Rating di credito:BBB

*Prezzo sporco: Il costo di un'obbligazione che include gli interessi maturati in base al tasso cedolare.

Analizziamo il nostro esempio con i passaggi sopra elencati.

Passo 1 :L'acquirente pagherà il 105% del valore nominale, oltre al 7% di cedole fisse. Assumiamo che il tasso di swap sia del 6%. Quando l'acquirente stipula lo scambio con il venditore, l'acquirente pagherà le cedole fisse in cambio dello spread LIBOR +/–.

Passo 2 :Il prezzo dell'asset swap (lo spread) è calcolato attraverso il tasso cedolare fisso, il tasso di cambio, e il premio di prezzo. Qui, il tasso cedolare fisso è del 7%, il tasso di cambio è del 6%, e il premio di prezzo durante la vita dello swap è dello 0,5%.

Asset Spread =Cedola Fisso – Tasso Swap – Premio Prezzo

Diffusione delle risorse =7% – 6% – 0,5% = 0,5%

I passaggi 1 e 2 comporteranno uno spread netto dello 0,5%. L'asset swap sarà quotato come LIBOR + 0,5% (o LIBOR più 50 bps).

diciamo, Per esempio, che l'obbligazione va in default nel 2022 anche se mancano ancora tre anni alla scadenza nel 2025. Ricorda che lo swap ha la stessa scadenza della cedola. Significa che sebbene l'obbligazione non paghi più cedole, il venditore continuerà a pagare l'acquirente con il LIBOR + 0,5% fino al 2025. È un esempio dell'acquirente che si copre con successo contro il rischio di credito.

Altre risorse

CFI è il fornitore ufficiale della pagina del programma Commercial Banking &Credit Analyst (CBCA)™ - CBCAG Ottieni la certificazione CBCA™ di CFI e diventa un Commercial Banking &Credit Analyst. Iscriviti e fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione, progettato per trasformare chiunque in un analista finanziario di livello mondiale.

Per aiutarti a diventare un analista finanziario di livello mondiale e far avanzare la tua carriera al massimo del tuo potenziale, queste risorse aggiuntive saranno molto utili:

- Tasso federale applicabile (AFR) Tasso federale applicabile (AFR) Il tasso federale applicabile (AFR) è il tasso di interesse che si applica ai prestiti personali. È il tasso minimo applicabile a tali prestiti secondo la legge degli Stati Uniti.

- Credit SpreadCredit SpreadCredit spread è la differenza tra il rendimento (rendimento) di due diversi strumenti di debito con la stessa scadenza ma diversi rating di credito.

- Probabilità di insolvenzaProbabilità di insolvenza La probabilità di insolvenza (PD) è la probabilità che un mutuatario non sia in grado di rimborsare il prestito e viene utilizzata per calcolare la perdita attesa di un investimento.

- Guida al commercio di materie primeGuida ai segreti del commercio di materie primeI commercianti di materie prime di successo conoscono i segreti del commercio di materie prime e distinguono tra diversi tipi di mercati finanziari. Il trading di materie prime è diverso dal trading di azioni.

investire

-

Cos'è un Buono del Tesoro?

Cos'è un Buono del Tesoro? Un titolo del Tesoro (o T-Bond) è un titolo di debito pubblico a lungo termine emesso dal Dipartimento del Tesoro degli Stati Uniti con un tasso di rendimento fisso. I periodi di maturazione vanno dai...

-

Che cos'è uno scambio di varianza?

Che cos'è uno scambio di varianza? Lo swap di varianza si riferisce a un derivato finanziario over-the-counter che consente al detentore di speculare sulla volatilità futura di un determinato asset sottostante. I possessori utilizzano ...