Che cos'è la sensibilità ai tassi di interesse?

La sensibilità ai tassi di interesse è l'analisi delle fluttuazioni dei prezzi dei titoli a reddito fisso alle variazioni del tasso di interesse di mercato. Maggiore è la sensibilità al tasso di interesse del titolo, maggiori sono le fluttuazioni dei prezzi.

Riepilogo

- La sensibilità al tasso di interesse è l'analisi delle fluttuazioni del prezzo dei titoli a reddito fisso alle variazioni del tasso di interesse di mercato.

- È una considerazione importante quando si vendono e si acquistano titoli a reddito fisso sul mercato secondario.

- La sensibilità al tasso di interesse è influenzata da fattori quali la durata della scadenza dell'attività e il tasso cedolare.

Comprensione della sensibilità ai tassi di interesse

Il reddito fisso è una delle principali classi di attività a disposizione degli investitori. Gli investitori traggono profitto dal reddito fisso attraverso il tasso di interesse (cedola) e l'apprezzamento del prezzo. I pagamenti delle cedole a reddito fisso sono fissati per tutta la durata del titolo, mentre le fluttuazioni dei prezzi sono un risultato diretto delle variazioni dei tassi di interesse di mercato.

I titoli a reddito fisso sono creati e inizialmente venduti sul mercato primario. Prossimo, gli investitori possono scegliere di detenere il titolo a reddito fisso fino alla scadenza o rivenderlo sul mercato secondario. Il prezzo del reddito fisso è correlato negativamente con il tasso di interesse di mercato - questo è noto come rischio di tasso di interesse.

All'emissione, le obbligazioni con cedola sono vendute al valore nominalePar ValuePar Value è il valore nominale o nominale di un'obbligazione, o magazzino, o cedola come indicato su un'obbligazione o un certificato azionario. È un valore statico basato sul tasso di interesse di mercato prevalente. Una volta emesso il titolo, i pagamenti della cedola sono fissati per tutta la durata del prestito, ma il tasso di interesse di mercato oscilla continuamente.

Quando il tasso di interesse di mercato aumenta, i prezzi in circolazione dei titoli a reddito fisso si deprezzano perché i titoli a reddito fisso di nuova emissione pagheranno cedole più elevate. Vice versa, se il tasso di interesse di mercato diminuisce, i prezzi in circolazione del reddito fisso si apprezzano perché i suoi pagamenti delle cedole sono superiori ai titoli a reddito fisso di nuova emissione.

Perciò, la comprensione della sensibilità ai tassi di interesse diventa una considerazione importante nella selezione dei titoli a reddito fisso. Alcune caratteristiche influiscono sulla sensibilità al tasso di interesse di un titolo, come:

1. Durata della maturità

Più lunga è la maturità, maggiore è la sensibilità al tasso di interesse del titolo. Questo perché i titoli a più lungo termine hanno una maggiore esposizione al rischio di tasso di interesseRischio di tasso di interesseIl rischio di tasso di interesse è la probabilità di una diminuzione del valore di un'attività derivante da fluttuazioni inattese dei tassi di interesse. Il rischio di tasso di interesse è principalmente associato alle attività a reddito fisso (ad es. obbligazioni) piuttosto che con partecipazioni..

2. Tasso del coupon

Più basso è il tasso cedolare, maggiore è la sensibilità al tasso di interesse del titolo perché avrà un rischio di tasso di interesse più elevato.

Come misurare la sensibilità al tasso di interesse

Per misurare la sensibilità ai tassi di interesse, la durata è un'ottima metrica perché prende in considerazione tali caratteristiche. La regola generale è che maggiore è la durata, maggiore è la sensibilità al tasso di interesse. I tre tipi più comuni di durata sono:

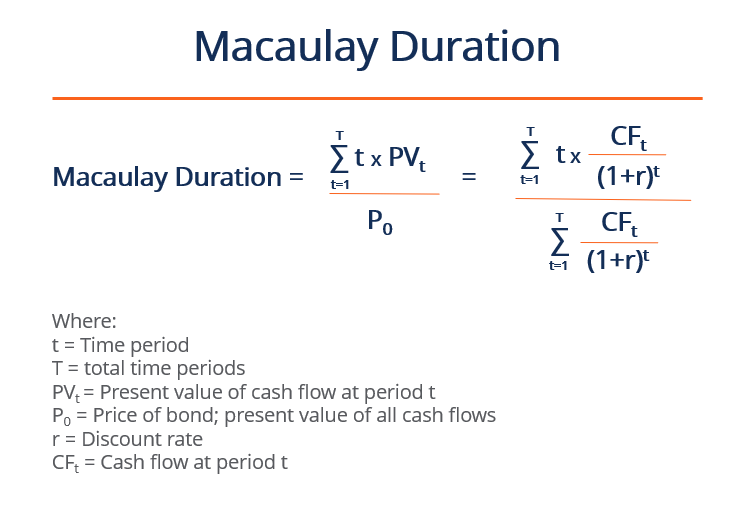

1. Durata di Macaulay

La durata di Macaulay rappresenta il periodo di tempo in cui l'investitore deve detenere il titolo fino a quando i suoi flussi di cassa totali possono rimborsare il prezzo dell'obbligazione. Per le obbligazioni con cedola, la durata di Macaulay è sempre più breve del suo tempo alla scadenza. Con obbligazioni a cedola zeroObbligazione zero-couponUn'obbligazione a cedola zero è un'obbligazione che non paga interessi e viene scambiata con uno sconto rispetto al suo valore nominale. È anche chiamato un'obbligazione a sconto puro o un'obbligazione a sconto profondo. (obbligazioni senza cedola vendute a prezzo scontato), la durata di Macaulay è pari al suo tempo alla scadenza.

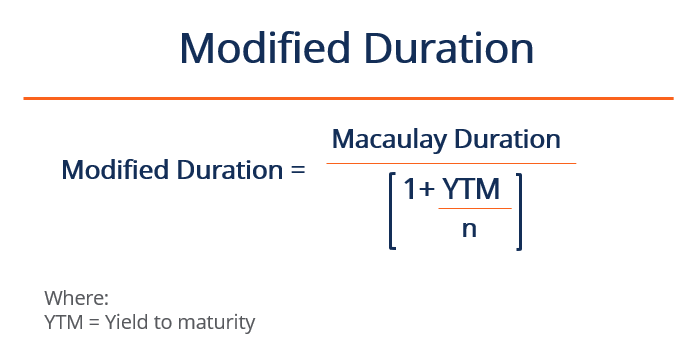

2. Durata modificata

La duration modificata si basa sulla duration di Macaulay integrando il rendimento alla scadenza. Rappresenta la variazione percentuale del prezzo dell'obbligazione in relazione alla variazione percentuale del tasso di interesse.

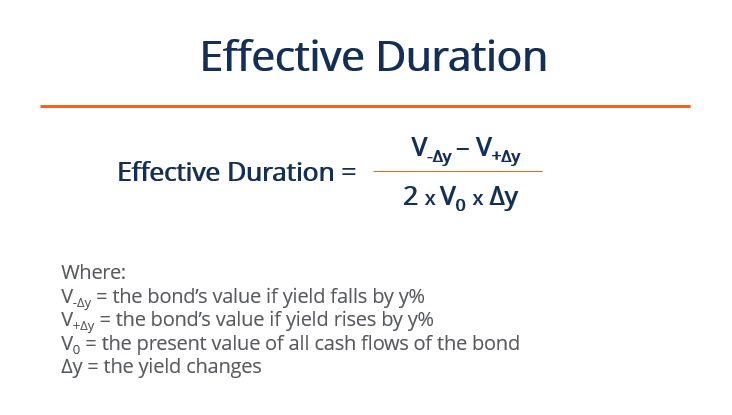

3. Durata effettiva

La duration effettivaEffective DurationLa duration effettiva è la sensibilità del prezzo di un'obbligazione rispetto alla curva dei rendimenti di riferimento. Un modo per valutare il rischio di un'obbligazione è stimare che sia applicato specificamente alle obbligazioni con opzioni incorporate per tener conto della sua incertezza sui flussi di cassa futuri. La durata effettiva funge da variazione percentuale del prezzo rispetto alla variazione percentuale del rendimento alla scadenza.

Esempio pratico

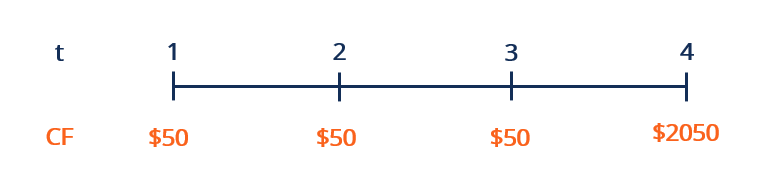

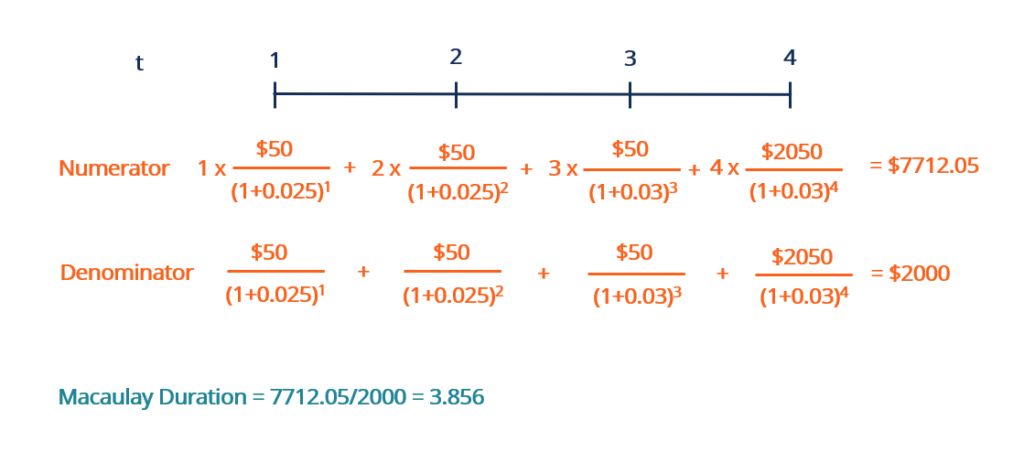

Supponiamo che un investitore acquisti $ 2, 000 valore nominale obbligazionario con un tasso cedolare del 2,5% composto annualmente. La data di scadenza è di quattro anni da oggi, su cui il capitale $2, 000 saranno restituiti. Qual è la durata Macaulay dell'obbligazione?

Anche se la formula può sembrare intimidatoria, il numeratore e il denominatore sono quasi identici, tranne che ogni flusso di cassa al numeratore viene moltiplicato per il rispettivo periodo di tempo t. Per il tasso di sconto r, stiamo usando il tasso cedolare dell'obbligazione.

Risolto il numeratore e il denominatore, li mettiamo insieme per ottenere una durata Macaulay di 3.856. Significa che ci vorranno circa 3.856 anni di detenzione dell'obbligazione per i suoi flussi di cassa per coprire il suo prezzo. Poiché l'obbligazione paga il pagamento delle cedole, la durata di Macaulay è più breve del suo tempo fino alla scadenza di quattro anni.

Per saperne di più

CFI offre la pagina del programma Capital Markets &Securities Analyst (CMSA)® - CMSA Iscriviti al programma CMSA® di CFI e diventa un Analista di mercati finanziari e titoli certificato. Fai avanzare la tua carriera con i nostri programmi e corsi di certificazione. programma di certificazione per coloro che desiderano portare la propria carriera al livello successivo. Per continuare a imparare e far progredire la tua carriera, saranno utili le seguenti risorse:

- Prezzo delle obbligazioniPrezzo delle obbligazioniIl prezzo delle obbligazioni è la scienza del calcolo del prezzo di emissione di un'obbligazione in base alla cedola, valore nominale, rendimento e termine alla scadenza. Il prezzo delle obbligazioni consente agli investitori

- Mercato secondarioMercato secondarioIl mercato secondario è il luogo in cui gli investitori acquistano e vendono titoli di altri investitori. Esempi:Borsa di New York (NYSE), Borsa di Londra (LSE).

- Analisi della sensibilitàCos'è l'analisi della sensibilità?L'analisi della sensibilità è uno strumento utilizzato nella modellazione finanziaria per analizzare come i diversi valori per un insieme di variabili indipendenti influenzano una variabile dipendente

- Yield to Maturity (YTM) Yield to Maturity (YTM) Yield to Maturity (YTM) – altrimenti indicato come rimborso o rendimento contabile – è il tasso di rendimento speculativo o tasso di interesse di un titolo a tasso fisso.

investire

- Che cos'è un buon tasso di interesse del prestito?

- Che cos'è un tasso di interesse relativo?

- Cos'è un'obbligazione?

- Che cos'è un tasso di interesse variabile?

- Che cos'è un tasso di interesse?

- Che cos'è il rischio di tasso di interesse?

- Che cos'è uno swap sui tassi di interesse?

- Qual è il tasso di interesse della politica?

- Che cos'è un limite di tasso di interesse?

- Che cos'è la parità dei tassi di interesse?

-

Che cos'è un'opzione call su tasso di interesse?

Che cos'è un'opzione call su tasso di interesse? Unopzione su tassi di interesse è un derivato il cui valore contrattuale è basato sui tassi di interesse. Esistono due tipi di opzioni sui tassi di interesse, chiama e mette. Unopzione call sui tassi ...

-

Che cos'è un collare per tassi di interesse?

Che cos'è un collare per tassi di interesse? Un interest rate collar è unopzione specializzata che può essere utilizzata per proteggersi dalle variazioni del tasso di interesse. Fornisce una barriera per i trader che li utilizzano fornendo un te...